|

Динамические аспекты дельта-хеджирования

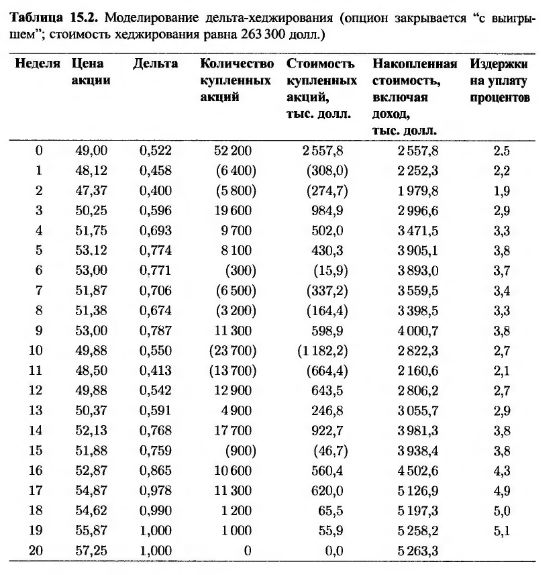

В табл. 15.2 и 15.3 приведены результаты дельта-хеджирования, описанного в примере 15.1. Предполагается, что балансирование выполняется каждую неделю. Первоначальное значение коэффициента дельта равно 0,522. Это значит, что при продаже опциона инвестор должен занять 2 557 800 долл. и купить 52 200 акций по цене 49 долл. Процентная ставка равна 5%. Следовательно, издержки на уплату процентов в конце первой недели равны 2 500 долл.

В табл. 15.2 цена акции к концу первой недели падает до 48,12 долл. Коэффициент дельта уменьшается до 0,458. Следовательно, для поддержки хеджирования необходимо продать 6 400 акций. Эта стратегия приносит 308 000 долл. наличными, а накопленный долг в конце первой недели равен 2 252,300 долл. На протяжении второй недели цена акции снижается до 47,37 долл., коэффициент дельта снова падает и т.д. К концу срока действия опциона становится очевидным, что опцион будет исполнен, а коэффициент дельта стремится к 1,0. Следовательно, в конце 20-й недели хеджер будет занимать полностью покрытую позицию. Хеджер получит 5 млн долл. за свои акции, так что стоимость опциона и затраты на хеджирование окажутся равными 256 600 долл.

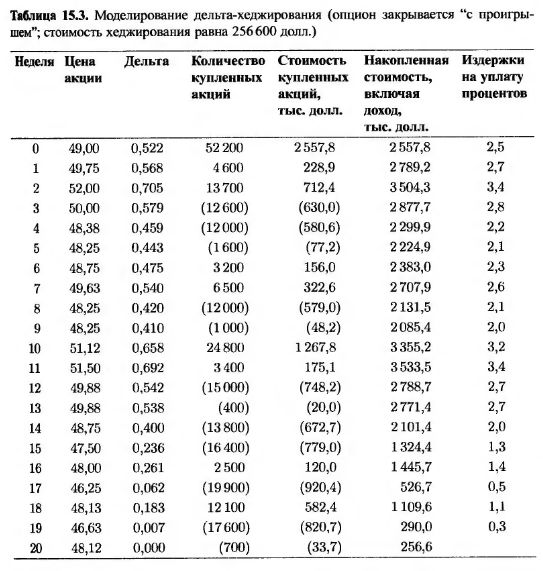

В табл. 15.3 продемонстрировано альтернативное развитие событий, когда опцион закрывается "с проигрышем". К концу срока действия опциона становится ясно, что его исполнение нецелесообразно, а коэффициент дельта стремится к нулю. В конце 20-й недели хеджер будет занимать непокрытую позицию и понесет убытки в размере 256 600 долл.

Стоимость хеджирования опциона, приведенная в табл. 15.2 и 15.3, уменьшенная на величину дисконта, близка, но не совпадает со стоимостью опциона, вычисленной по формуле Блэка-Шоулза и равной 240 000 долл. Если бы хеджирование было идеальным, стоимость хеджирования с учетом дисконта была бы равной цене, вычисленной по формуле Блэка-Шоулза на каждом расчетном интервале. Причина колебания стоимости дельта-хеджирования заключается в том, что балансирование осуществляется только один раз в неделю. Если бы балансирование выполнялось чаще, колебания стоимости хеджирования стали бы меньше. Разумеется, примеры, приведенные в табл. 15.2 и 15.3, являются идеализированными, поскольку волатильность считается постоянной, а транзакции предполагаются бесплатными.

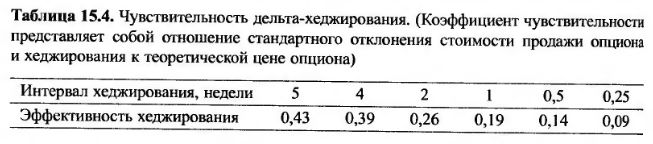

Чувствительность дельта-хеджирования, вычисленная на основе моделирования 1 000 случайных траекторий цены акции, приведена в табл. 15.4. Как и в табл. 15.1, коэффициент чувствительности представляет собой отношение стандартного отклонения стоимости продажи опциона и хеджирования к теоретической цене опциона, вычисленной по формуле Блэка-Шоулза. Очевидно, что дельта-хеджирование намного эффективнее стратегии ограничения убытков. В отличие от последней, чувствительность дельта-хеджирования при учащении перерасчетов удается снизить намного меньше.

Цель хеджирования – сохранить постоянство позиции финансовой организации, насколько это возможно. Изначальная стоимость проданного опциона равна 240000 долл. Как показано в табл. 15.2, через девять недель стоимость опциона может стать равной 414500 долл. Таким образом, финансовая организация из-за неудачной опционной позиции теряет 174 500 долл. С точки зрения накопленных наличных сумм, девятая неделя на 1 442 900 долл. хуже нулевой. Стоимость акций, находящихся в собственности инвестора, возрастает с 2 557 800 до 4 171 100 долл. В итоге, стоимость позиции финансовой организации за девять недель изменяется только на 4 100 долл.

За счет чего образуется стоимость

Дельта-хеджирование, описанное в табл. 15.2 и 15.3, позволяет синтетически создать длинную позицию по опциону. Она нейтрализует короткую позицию, возникшую из-за выписанного опциона. Эта схема сопряжена с продажей акций сразу после снижения цены и покупкой акций немедленно после ее повышения. Таким образом, ее можно охарактеризовать следующими словами: "покупай на повышении и продавай на понижении!" Стоимость, равная 240 000 долл., образуется за счет средней разности между ценой, выплаченной за акцию при покупке, и ценой, вырученной за счет ее продажи.

|