|

Котировка в свопах обычно осуществляется в виде фиксированной ставки процента, выплачиваемой от контрактной суммы. При этом участники сделки именуются плательщиком и получателем фиксированной ставки. Заключая своп, участвующие стороны обязательно должны оговорить, какая база будет принята для данной сделки.

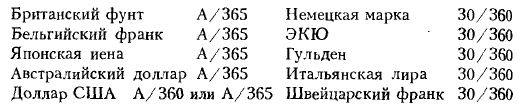

База обычно именуется базой облигаций или базой денежного рынка; тем не менее, сами по себе эти термины могут ввести в заблуждение. Далее, свопы могут заключаться на годовой, полугодовой или квартальной базе. Ниже приводится перечень наиболее часто используемых баз для свопов на основные валюты:

К примеру, выплаты в процентных свопах на фунты стерлингов обычно бывают полугодовыми и производятся исходя из 6-месячной ставки LIBOR в фунтах стерлингов. Тем не менее, обычно имеется возможность договориться о любой комбинации годовых (полугодовых, квартальных) процентных платежей как по фиксированной, так и плавающей ставке в свопах. Котировка в процентных свопах на доллары США обычно соответствует котировке годового или полугодового денежного рынка либо годовых или полугодовых обязательств.

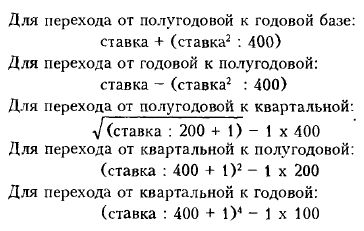

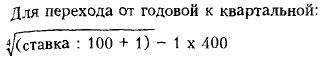

Если котировка произведена на годовой базе, а необходимо знать ставку на другой основе, то это можно быстро осуществить путем приближенного вычисления с использованием следующих равенств:

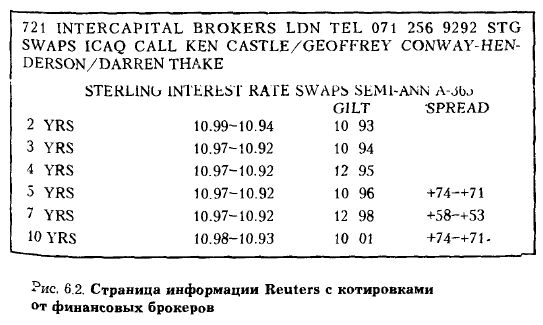

Процентные свопы могут быть заключены на любые срок и сумму, хотя нынешней тенденцией являются сделки на срок лишь до 10 лет. Тенденция ввода ограничений на большие суммы и более длительные периоды обусловлена ликвидностью рынка и кредитными требованиями. Котировки процентных свопов на требуемую валюту могут быть получены от крупных банков (как коммерческих, так и международных) в главных финансовых центрах. Агентства Reuters и Telerate предоставляют услуги по передаче телеинформации о котировках, полученной от финансовых брокеров и некоторых банков. Данные услуги не обеспечивают «живую» информацию о сделках купли-продажи, но дают ориентировочные котировки и могут быть полезны для потенциальных пользователей, осуществляющих мониторинг рынка до начала хеджирования с использованием инструмента своп (рис. 6.2). Потенциальным пользователям информации по свопам всегда следует быть осведомленными о различных котировках, поскольку возможны колебания ставок в весьма широких пределах в зависимости от возможностей маркет-мейкера в отношении купли-продажи в какой-либо момент времени.

Ставки в свопах основаны на ряде базовых инструментов рынков облигаций и могут котироваться как разница в процентном доходе по этим базовым инструментам, а также как абсолютная процентная ставка.

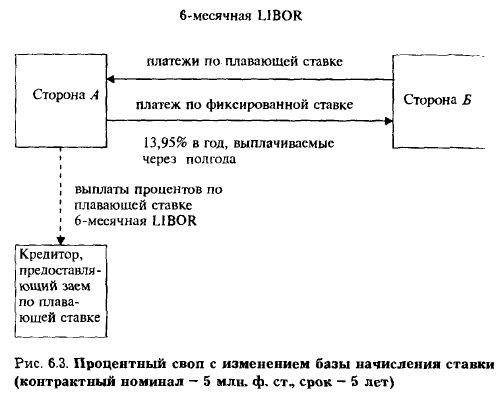

На рис. 6.3 показан пример характерного свопа. Контрактный номинал составляет 5 млн. ф. ст., срок сделки – 5 лет. Сторонами сделки здесь являются:

1. Сторона А, которая хочет выплатить процент по фиксированной ставке, но уже получила заем по плавающей ставке или, в альтернативном варианте, может получить более выгодный заем по плавающей ставке.

2. Сторона Б, которая является плательщиком по плавающей ставке. Сторона Б может получить заем по фиксированной ставке, но ожидает падения процентных ставок и решает заключить своп на часть этого займа по плавающей ставке.

Единственным обменом, который производится здесь, является выплата процентов на номинал. Обмен номиналами не включается в сделку. Таким образом, сумма номинала может быть уже инвестирована, например, в предприятие и оборудование, поскольку своп включает только выплаты процентов, которые должны быть произведены в любом случае.

|