|

Эти свопы предоставляют получателю по сделке право прекратить ее в определенный период времени. Они могут быть использованы аналогично свопам, досрочно прекращаемым плетельщиком.

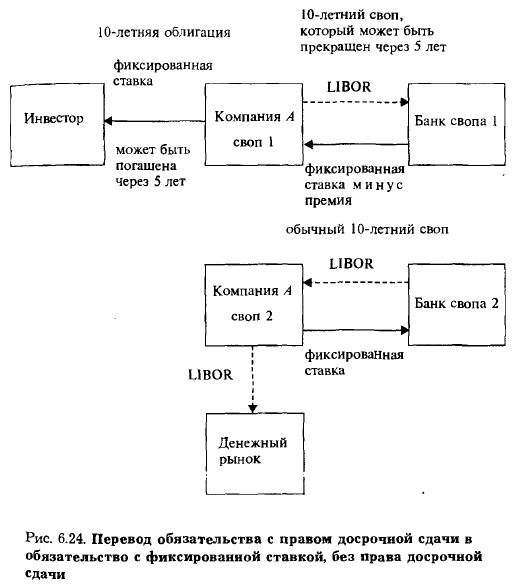

Перевод обязательства с правом досрочной сдачи в обязательство с фиксированной ставкой, без права досрочной сдачи. Например, компания A выпустила 10-летние облигации с фиксированной ставкой, которые могут быть возвращены через 5 лет. Это означает, что инвестор имеет право продать облигации обратно эмитенту; компания будет производить выплаты по более низкой процентной ставке, что отражает привилегию инвестора.

Компания А может заключить 10-летний своп, который может быть прекращен через 5 лет, как получатель фиксированной ставки и плательщик – плавающей. Она получит выплаты по более низкой фиксированной ставке, чем при обычном 5-летнем свопе, что отражает наличие права на превращение свопа. Затем компания А может заключить второй обычный 10-летний своп как плательщик фиксированной ставки и получатель – плавающей (рис. 6.24).

В течение первых 5 лет компания А будет получать фиксированную ставку. Если к дате досрочного погашения процентные ставки понизятся, то все останется неизменным. Инвестор не захочет сдавать облигации обратно эмитенту, поскольку он получает доход от инвестиций. Если же процентные ставки возрастут, то инвестор предъявит облигации обратно компании А, чтобы осуществить реинвестирование по более высокой ставке. Компания А прекращает действие свопа. Компания А может привлечь средства на денежном рынке по плавающей ставке и посредством второго 10-летнего свопа перевести эту ставку в фиксированную.

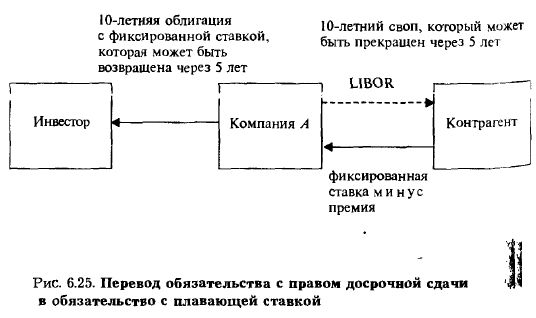

Перевод обязательства с правом досрочной сдачи

в обязательство с плавающей ставкой

Данный процесс аналогичен досрочному погашению обязательства. Компания A выпускает 10-летние облигации с фиксированной ставкой, с правом досрочной сдачи через 5 лет. Параллельно этому заключается 10-летний своп, который может быть прекращен через 5 лет и в соответствии с которым компания A выплачивает плавающую ставку, а получает – фиксированную (рис. 6.25).

Фиксированная ставка будет ниже, чем ставка обычного 10-летнего свопа, что отражает право компании А на прекращение свопа; однако эта ставка должна быть выше процентной ставки облигации. Это обеспечит компании А финансирование по ставке ниже LIВОR в течение первых пяти лет. Если процентные ставки уменьшаются, то никаких изменений не произойдет. Если они увеличиваются, то инвестор продаст облигации обратно компании А. Компания А прекратит действие свопа и привлечет средства на денежном рынке по плавающей ставке.

|