|

Ниже перечислены, но не в порядке их важности, шесть факторов, влияющих на цену опциона:

1. Цена базового инструмента.

2. Цена исполнения опциона.

3. Время, остающееся до истечения.

4. Волатильность базового инструмента.

5. Краткосрочные процентные ставки, обычно определяемые по ставке 90-дневных казначейских векселей.

6. Дивиденды (если таковые возможны).

Каждый из этих шести факторов влияет на цену опциона. Фактически каждый из них непосредственно влияет, вызывая большее или меньшее подорожание или удешевление опциона при повышении значения самого фактора. Проще всего это просматривается на примере третьего фактора: чем больше времени до даты истечения, тем дороже опционы. Наоборот, по мере уменьшения времени снижаются и цены опционов. Таким образом, цены опционов прямо зависят от времени, остающегося до срока истечения. Процентные ставки оказывают более сложное влияние, хотя это и не столь очевидно. Когда процентные ставки высоки, арбитражеры могут платить за опционы колл более высокую цену, поскольку заработают больше денег по своим кредитовым балансам, инвестируемым по текущим краткосрочным процентным ставкам. Однако они будут меньше платить за путы.

Иногда перечисленные выше факторы влияют на опционы колл и пут по-разному. Например, по мере роста цены базового инструмента коллы дорожают, в то время как путы – дешевеют. Дивиденды тоже оказывают на опционы колл и пут противоположное влияние. Если компания повышает дивиденд, коллы дешевеют, а путы дорожают. Это происходит потому, что биржевые опционы не несут с собой прав на дивиденд. Цены опционов просто отражают поведение цены акции. Если дивиденд увеличен, цена акции упадет, когда она пройдет момент экс-дивидендной даты. Таким образом, путы вырастут в цене в расчете на ожидаемое падение цены акции в момент экс-дивидендной даты, а коллы подешевеют.

Волатильность

Мы обсуждаем волатильность на протяжении всей этой книги и поэтому хотим, чтобы вы ясно представляли, что это такое. Волатильность – это мера быстроты изменения цены базового инструмента. Если у базовой акции или фьючерса есть потенциал изменения в цене на большую величину за короткий период времени, мы называем такую акцию волатильной. Например, акции биотехнологических компаний на внебиржевом рынке волатильные акции; фьючерсы на апельсиновый сок зимой или соевые фьючерсы летом тоже волатильные.

Существует два типа волатильности, имеющих отношение к проблеме ценообразования опционов. Одна из них – историческая волатильность – статистическая мера быстроты изменения в цене базовой ценной бумаги. Историческая волатильность определяется количественно, то есть вычисляется по стандартной формуле. Однако некоторые математики расходятся во мнениях относительно оптимальной точной формулы для вычисления исторической волатильности. Другой тип волатильности – подразумеваемая или приписываемая волатилъность, то есть волатильность, приписываемая будущим периодам времени. Это делается посредством биржевых опционов.

Наиболее поразительный из известных мне примеров подразумеваемой волатильности имел место в момент фондового краха 1987 года. Когда подразумеваемая волатильность возрастает, цены всех опционов тоже возрастают. Итак, трейдер, о котором идет речь, получил приятный сюрприз. Это одна из немногих историй о приятных сюрпризах, связанных с крахом 1987 года.

В среду перед крахом 14 октября 1987 года ОЕХ-индекс торговался по 295. Клиент заплатил 1 1/8 за Декабрь-320-колл. Эти коллы торговались с подразумеваемой волатильностью около 15 процентов – для того времени достаточно низкий уровень.

В следующий понедельник, 19 октября, рынок обрушился, и ОЕХ торговался по 230. Клиент посчитал, что потерял все свое вложение. Учитывая крупные убытки, понесенные остальными, по сути, радовался, что потерял всего 1 1/8 пункта. Он даже не потрудился получить котировку на эти опционы до вторника, следующего дня после краха, поскольку считал, что если захочет продать свои опционы, то не сможет найти ни одного покупателя (не будет ни одного бида).

Чего он не знал, так это того, что подразумеваемая волатильность по опционам на ОЕХ взлетела по следам краха почти до 50 процентов. Опционы Декабрь-320-колл, теперь находящиеся на 90 пунктов "вне денег", менее чем за два месяца до истечения, торговались по 1! Таким образом, трейдер потерял всего 1/8 пункта. Сила подразумеваемой волатильности огромна, иногда она может спасти даже проигрышные сделки.

Конечно, большинство историй, связанных с крахом 1987 года, не так приятны. В самом деле, одно убеждение, циркулировавшее по Уолл-стриту, состояло в том, что «крах 1987 года был настолько ужасным, что потеряли деньги даже лгуны».

Другой пример различия между подразумеваемой и исторической волатильностью имел место в следующем судебном процессе, где возможный исход решения суда вызвал падение подразумеваемой волатильности, хотя реальная волатильность базового актива была достаточно стабильной.

Пример, относящийся к началу 1994 года, со всем драматизмом освещает разницу между исторической и подразумеваемой волатильностью. Advanced Micro Devices – производитель полупроводниковых чипов. Этим же занимается Intel, лидер данной отрасли. Intel подала иск к Advanced Micro, заявив о нарушениях своего патента, и началось судебное разбирательство. Эти новости вызвали падение цены акций Advanced Micro. Их цена стабилизировалась лишь в районе двадцати долларов.

Окончательное судебное решение, несомненно, должно было сильно повлиять на цену Advanced Micro. Если бы судьи решили спор в пользу Intel, акция Advanced Micro была бы обречена на сильное падение. Однако если бы решение оказалось не в пользу Intel, акция Advanced Micro наверняка снова поднялась бы в цене выше 30 долларов, где она и находилась до начала судебного разбирательства.

По мере приближения момента вынесения судебного решения историческая (реальная) волатильность Advanced Micro Devices была вполне нормальной: цена акции колебалась между 19 и 22 долларами. Таким образом, акция не вела себя как очень волатильная. Это было вполне нормальным, потому что никто не знал, каковы шансы акции упасть или вырасти; пока выносилось судебное решение, покупатели и продавцы примерно уравновешивали друг друга. Однако поскольку цены опционов основаны на ожиданиях будущей цены акции, опционы были крайне дорогими. Например, при цене акции 20 долларов опционы колл, истекающие через месяц, продавались дороже четырех пунктов! Это крайне дорого для одномесячного опциона на 20-долларовую акцию. Путы были столь же дорогими. Таким образом, опционы «подразумевали», что произойдет большое изменение цены Advanced Micro Devices; другими словами, опционы торговались с высокой подразумеваемой волатильностью. Как оказалось, суд решил спор в пользу Advanced Micro, и ее акции подскочили за один день на 6 пунктов. После этого цены опционов снова снизились, а историческая и подразумеваемая волатильность вновь пришли в соответствие.

Очень часто историческая и подразумеваемая волатильности определенного базового актива почти одинаковы. Даже когда они отличаются, причина этого обычно не столь очевидна, как в предыдущем примере. В последующих главах мы обсудим, как измерять эти волатильности, каким образом их интерпретировать, какие стратегии использовать, когда они отличаются друг от друга.

Вы можете подумать, что определить «справедливую» цену опциона достаточно просто, учитывая, что эта цена зависит всего от шести перечисленных ранее факторов. Пять из этих факторов в любой момент времени известны с определенностью. Мы наверняка знаем цену базового инструмента и, конечно же, цену исполнения. Мы также знаем, сколько времени осталось до истечения опциона. Узнать краткосрочные процентные ставки тоже не сложно. И если по акции выплачиваются дивиденды, выяснить величину и время выплаты дивиденда не представляет особого труда. Единственный фактор, который мы не можем вычислить с какой-либо определенностью, – волатильность, особенно волатильность в будущие периоды времени. Поэтому волатильность – это проблема, а попросту – "мозоль" (rub) при определении справедливой, или теоретической, стоимости опциона. Если мы не знаем, насколько волатильной будет базовая ценная бумага – то есть мы не знаем, насколько сильно изменится ее цена и как быстро это произойдет, – как мы можем решить, сколько заплатить за такой опцион? Ответ на этот вопрос не простой, и мы потратим в книге много времени, чтобы пролить свет на данную проблему.

Как влияют на цену опциона отдельные факторы

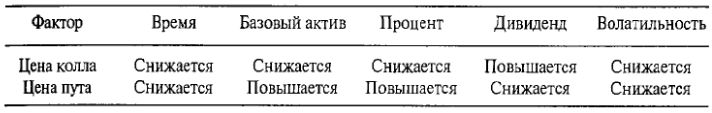

Ранее было установлено: каждый из шести факторов оказывает на цены опционов свое собственное влияние. В следующей таблице показано, что происходит при снижении значения каждого фактора (если значение фактора увеличивается, результат в каждом случае будет противоположным указанному в таблице):

Более того, некоторые из этих факторов взаимосвязаны, и не всегда легко определить, какой из факторов оказывает наибольшее влияние. Например, если акция или фьючерсный контракт демонстрируют бурный рост, нельзя сказать с определенностью, что стоимость опциона колл обязательно повысится. Если цена страйк слишком далека от текущей цены базового инструмента, даже достаточно большой рост может не помочь такому коллу сколь-нибудь значительно. Это особенно справедливо, когда до истечения опциона остается очень мало времени.

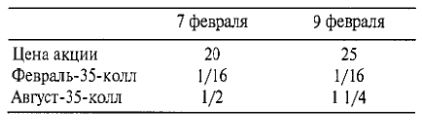

Пример. Допустим, акция находилась в длительном медвежьем рынке и торгуется по 20. Затем возникает краткосрочный рост (rally), и акция за один или два дня подскакивает на 5 пунктов, поднимаясь до 25. Это происходит всего за неделю до ближайшего срока истечения. Ситуация дополняется данными, представленными в таблице:

Февраль-35-колл, который истечет чуть позже, чем через неделю, скачок цены акции не поможет, а на более долгосрочный Август-35-колл окажет влияние, потому что до его истечения больше времени. Цена акции, цена страйк и время – взаимосвязанные факторы при определении, увеличится ли стоимость опциона или нет, когда акция совершает движение в благоприятную сторону.

|