|

Многие из стратегий, связанных с опционами LEAPS, не сильно отличаются от своего краткосрочного аналога. Однако, как уже говорилось выше, долгосрочная природа LEAPS может сказаться па том, что результаты их применения будут заметно отличаться от соответствующих результатов для краткосрочных опционов, к которым инвестор более привычен.

Как правило, инвестор заинтересован в покупке опционов LEAPS, когда низки процентные ставки и когда низка наведенная рыночная волатильность. Когда верно обратное (высокие ставки и высокая волатильность), он будет склонен использовать стратегии, которые связаны с продажей LEAPS. Конечно, при необходимости сконструировать некоторую стратегию, могут возникать и другие соображения, но поскольку долгосрочная природа LEAPS особенно чувствительна к воздействию этих двух факторов, им следует уделить особое внимание.

Опционы LEAPS как заменитель акций

Каждый опцион «в деньгах» можно использовать как заменитель базовых акций. Владелец акций может заменить свои длинные акции длинным коллом «в деньгах». Короткая продажа акций может быть заменена покупкой пута. Эта идея не нова – об этом кратко говорилось в гл. 3 при обсуждении причин, по которым люди покупают коллы. В течение некоторого времени стратегию замены использовали с краткосрочными опционами. Но, как представляется, ее привлекательность возросла с появлением LEAPS. Все больше людей приходят к решению продать акции, которыми они владеют, и купить долгосрочные коллы (LEAPS) в качестве заменителя, или же просто купить LEAPS сразу в качестве заменителя конкретных обыкновенных акций.

Заменитель акций, которые инвестор держит в настоящий момент. Упрощенно говоря, инвестор рассуждает следующим образом: если продать свои акции, то можно небольшую часть поступлений от этого реинвестировать в колл-опционы, чем обеспечивается непрерывное поступление прибыли в случае роста цены акции, а остальную часть положить в банк и заработать на этом проценты. Получаемые таким образом проценты будут служить заменителем дивидендов, если таковые предусмотрены, но к которым теперь он не будет иметь отношения. Кроме того, его нижний риск становится меньше – если цена акции значительно понизится, его убыток не превысит исходных затрат на колл.

На самом деле, ему предстоит тщательно рассчитать все последствия этого шага – что он получит, а что потеряет. Например, будет ли отказ от дивидендов компенсирован инвестицией дополнительных поступлений? Как много потенциальной прибыли будет растрачено в форме временной премии, уплаченной за колл? Потерями для владельца акций, решившего переключиться на колл-опционы в качестве заменителя акций, являются комиссионные, временная премия колла и отказ от дивидендов. Его выгоды – это проценты, которые он может заработать, высвобождая значительную часть своих средств, а также то, что его нижний риск меньше в случае, когда он владеет коллом, а не акциями.

Пример. Акции XYZ стоят 50 пунктов. На рынке имеется однолетний колл LEAPS со страйком 40, стоящий 12 долл. По акциям XYZ выплачивается ежегодный дивиденд в 0,50 долл., а краткосрочная процентная ставка – 5%. Какие расчеты должен провести владелец 100 обыкновенных акций XYZ, чтобы решить, стоит ли продать эти акции и купить однолетний колл LEAPS в качестве их заменителя?

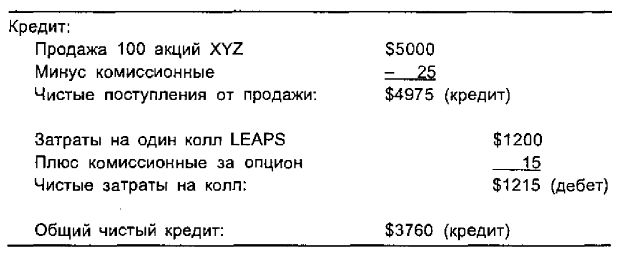

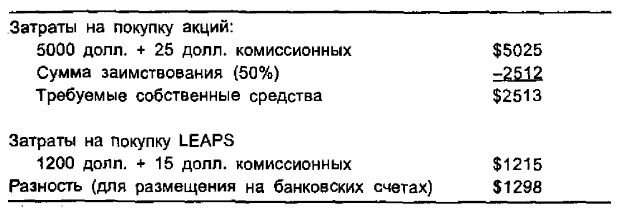

Временная премия колла равна 2 пунктам (40+ 12 -50). Кроме того, если акции продаются, a LEAPS покупается, то возникает кредит в 3800 долл. минус комиссионные. Прежде всего, рассчитаем чистый кредит:

Теперь можно оценить все потери и выгоды от перехода от акций к опциону:

Теперь владелец акций должен решить, стоит ли заплатить чуть более 1 долл. на акцию, чтобы его нижний риск на следующий год ограничился ценой в 39 1/2 пункта. Цена в 39 1/2 в качестве меры риска является просто величиной чистого кредита (3760 долл.), полученного от переключения, плюс заработанные проценты (188 долл.) в пересчете на одну акцию. Таким образом, если цена акции XYZ за следующий год значительно упадет в цене, так что при истечении срока колл LEAPS ничего не будет стоить, инвестор, тем не менее, будет иметь на счете в банке сумму в 3948 долл. Это эквивалентно ограничению его риска по его исходным 100 акциям примерно ценой 39 1/2 пункта.

Если инвестор решает осуществить замещение, то ему следует инвестировать поступления от продажи акций в годовые депозитные сертификаты или казначейские векселя по двум причинам. Во-первых, он фиксирует текущую ставку, используемую в расчетах, на год. Во-вторых, он не пытается использовать деньги как-нибудь иначе, что могло бы плохо сказаться на потенциальных выгодах от замещения.

Приведенные выше вычисления предполагают, что колл LEAPS или акции будут сохраняться инвестором в течение целого года. Если известно, что это не так, то соответствующие затраты и выгоды должны быть пересчитаны.

Предостережения. Сумма в 102 долл. представляется довольно небольшой ценой за переключение с обыкновенных акций на владение коллом. Однако, если бы он в любом случае имел в виду продажу своих акции до того, как они упадут в цене до 39 1/2 пункта, он не чувствовал бы необходимости платить за такую защиту (будучи осведомленным в том, что он мог бы сделать нечто подобное, продавая свой колл LEAPS, когда он захочет). Более того, когда год закончится, он должен будет еще раз уплатить комиссионные за акции, если он все же желает владеть ими (или должен будет уплатить две опционные комиссии, если захочет применить «ролл» с переходом к более поздней дате истечения срока). Также может оказаться, хотя такое относительно маловероятно, что по базовым акциям может быть заявлено о повышении дивидендных выплат или, еще хуже, о выплате специальных наличных дивидендов. Владельца колла LEAPS не затронет это увеличение дивидендов (в какой бы форме они ни были), а владелец акций, разумеется, от этого выгадает. Если же компания объявляет о выплате дивидендов в форме акций, то это не окажет влияния на стратегию, так как владелец колла имеет на них право. Изменение процентной ставки не оказывает влияния на стратегию, поскольку владелец LEAPS будет инвестировать средства в годовые казначейские векселя и депозитные сертификаты и потому не будет подвержен воздействию изменений в процентных ставках.

Существуют и иные смягчающие обстоятельства. В основном они связаны с налоговыми соображениями. Если на данный момент инвестиции в акции являются прибыльными, то их продажа будет порождать капитальную прибыль и потребуется платить налоги. Если на данный момент акции приносят убыток, то покупка колла будет означать фиктивную сделку (wash sale), и такой убыток нельзя будет в этот момент учесть (о фиктивных сделках и опционной торговле более подробно будет говориться в гл. 39).

В принципе, проведенные выше вычисления могли бы привести и к чистому общему кредиту. В этом случае владельцу акций было бы естественно пойти на замещение акций коллом, если бы только серьезные налоговые основания или подозрения, что будет объявлено об увеличении наличных дивидендов, не воспрепятствовали этому. Если такая ситуация может возникнуть, то с переключением следует быть очень осторожным. Как правило, в таких ситуациях преимущество перед рядовыми инвесторами получают арбитражеры – участники рынка, торгующие для членов биржи и не платящие комиссионных. Если они оставляют такие возможности без внимания, то значит, на то имеются основания. В этом случае следует многократно проверить справедливость расчетов и выводов, прежде чем ввергать себя в опасные приключения.

В заключение еще раз подчеркнем, что владельцы обыкновенных акций, для которых на рынке имеются опционы «в деньгах» LEAPS, должны оценивать финансовые последствия замещения обыкновенных акций коллом LEAPS. Даже если арифметические выкладки работают в пользу замещения, то владельцу акций до осуществления такою переключения следует рассмотреть налоговые аспекты проблемы, а также оценить шансы того, что по обыкновенным акциям будет объявлено о выплате наличных дивидендов.

Покупка LEAPS в качестве исходной инвестиции вместо покупки обыкновенных акций

Рассуждения, которые были использованы ранее и касались того, имеет ли смысл владельцу акций заменить свои акции коллом LEAPS, в равной мере могут быть применены и к предполагаемому покупателю обыкновенных акций. Другими словами, речь идет об инвесторе, пока еще не владеющем акциями. Он лишь собирается их купить. Предполагаемый покупатель вместо покупки самих акций может купить колл LEAPS, а остальные деньги, которые он планировал как-нибудь использовать, положить в банк.

Его затраты – реальные и возможные – вычисляются, как и ранее. Единственное отличие в расчетах состоит в том, что в данном случае ему придется платить комиссионные за акции, чего он не делал в предыдущем примере (так как акции у него уже были).

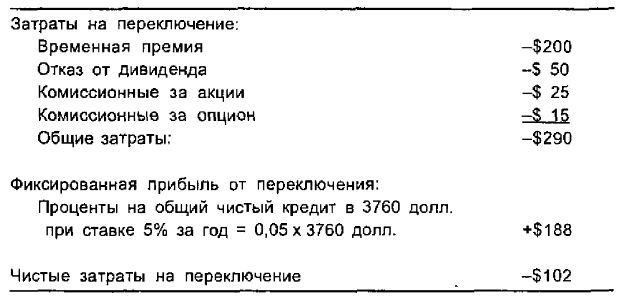

Пример. Как и прежде, акции XYZ стоят 50 пунктов, а годовой LEAPS со страйком 40 – 12 пунктов. По акциям выплачивается годовой дивиденд в 0,50 долл., а процентная ставка – 5%. Владелец обыкновенных акций, если он предпочтет вместо акций покупать коллы LEAPS, должен будет просчитать все положительные и отрицательные стороны данного решения. Сначала вычислим разность требуемых инвестиций в акции и в коллы LEAPS.

Теперь рассчитаем затраты и экономии:

Кажется, что в этом случае у предполагаемого покупателя акций даже больше оснований вместо акций купить колл LEAPS. Его чистые «затраты» на это (при условии, что он разность начальных инвестиций вложит в годовые депозитные сертификаты или казначейские векселя) составляют лишь 60 долларов. За такую небольшую сумму он получает всю прибыль от повышения цены акции (за вычетом 60 долл.), а его риск ограничивается установленной ценой акции в 40 долларов (он получит 4000 долл. в конце года по своему банковскому счету, если LEAPS при истечении срока обесценятся).

Эта стратегия покупки колла LEAPS «в деньгах» и вложения разности между затратами на покупку LEAPS и на покупку акций в инструменты, дающие стабильный доход в процентах, представляет интерес. Кажется, что она могла бы быть особенно привлекательной, если бы высокими были процентные ставки на разность инвестиций. К сожалению, это не совсем так, поскольку, как мы видели ранее, высокие ставки также предполагают рост цены на коллы LEAPS. Они будут дорогими.

По этой маржевой стратегии инвестор в отличие от владельца акций, проводящего замещение, рискует тем, что он не выгадает от возможного увеличения наличных дивидендов и не получит иных выгод от акций, возникающих в особых случаях. Однако прочие причины для беспокойства владельца акций, такие как налоги, здесь не возникают. И снова напомним, что приведенные расчеты справедливы лишь в случае, если инвестор будет сохранять акции в течение целого года. В противном случае в процедуру расчетов следует внести коррективы.

Использование маржи. Тот же самый предполагаемый покупатель обыкновенных акций может использовать для покупки маржевой счет. Если он использует вместо акций колл LEAPS, то он может сэкономить на маржевых процентах. Разумеется, у него уже для вложения в банк не будет столько свободных средств, но все затраты он вновь должен сравнивать с затратами покупателя колла LEAPS.

Пример. Как и прежде, акции XYZ стоят 50 пунктов, а годовой LEAPS со страйком 40 – 12 пунктов. По акциям выплачивается годовой дивиденд в 0,50 долл., а процентная ставка – 5%. Предположим еще, что маржевая ставка процента для дебетового остатка средств – 8%.

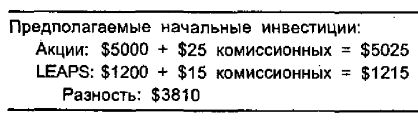

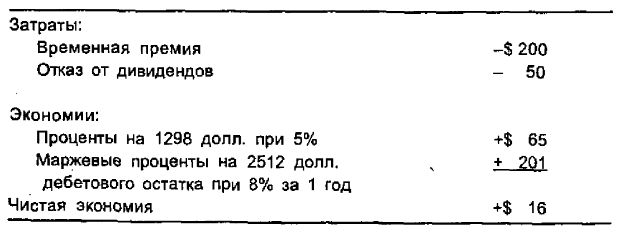

Вычислим сначала разность предполагаемых инвестиций:

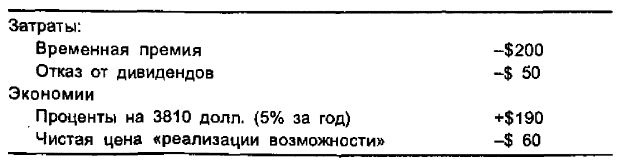

Теперь можно сравнить затраты и экономии по реализации возможности» в том случае, если покупается LEAPS:

Для покупателя, использующего маржевой счет, в этом примере получается реальная экономия. То, что он не должен выплачивать маржевых процентов на свой дебетовый остаток, делает покупку колла LEAPS экономящей затраты альтернативой.

Итак, предполагаемый покупатель обыкновенных акций часто сталкивается с ситуацией, когда на рынке существует опцион «в деньгах», покупка которого более привлекательна, чем покупка самих обыкновенных акций. Если для покупки использовать маржевой счет, то покупка LEAPS становится еще более привлекательной. Основной недостаток при этом состоит в том, что покупатель ничего не получает от увеличения наличных дивидендов или от выплаты специальных дивидендов. Однако следующая стратегия может оказаться лучше предыдущей.

Защита длинной позиции по акциям с помощью пут-опциона LEAPS

В чем же суть стратегии замещения, рассмотренной ранее? Владелец акций уплатил некоторую сумму (в примере – 102 долл.), чтобы ограничить свой риск от владения акциями величиной, соответствующей цене акции в 39 1/2 пункта. А что, если он просто купит вместо этого пут LEAPS? Временно забудем о цене пута и сконцентрируемся на том, как будет работать стратегия. Он будет защищен от больших убытков при низких ценах акции, так как он владеет путом, и, кроме того, сумеет получать прибыль при повышении цены акции, так как он все еще владеет акциями. Разве это не то же самое, чего пыталась добиться стратегия замещения? Да, именно этого. По этой стратегии уплачивается только одна комиссия (за довольно дешевый пут «без денег»), и нет никакого риска потерь от увеличения наличного дивиденда или от выплат специальных дивидендов.

Сравнение стратегии замещения акций коллом со стратегией покупки пута провести относительно просто. Во-первых, нужно проделать вычисления как в начальном примере. Этот пример продемонстрировал, что владельцу акций замещение акций коллом LEAPS обойдется в 102 долл. и что такое замещение защитит его ценой в 39 1/2 пункта. Фактически он платит 152 долл. за пут LEAPS со страйком 40 – затраты в 102 долл. плюс разность между страйком 40 и ценой защиты в 39 1/2 пункта. Теперь в случае, если имеется годовой пут LEAPS на акции XYZ со страйком 40 по цене в 1 1/2 пункта, то он может осуществить все изначально задуманное, просто покупая пут.

Кроме того, он мог бы сэкономить комиссионные и получить увеличенные наличные дивиденды. Эти дополнительные выгоды делают этот пут держателю акций даже более ценным, и потому он мог бы за него заплатить несколько более 1 1/2 пунктов. Если бы по такой цене пут LEAPS действительно существовал на рынке, то владельцу акций стоило бы купить его, а не замещать акции коллом LEAPS.

Таким образом, любой держатель акций, желающий защитить свою позицию, может действовать двумя способами. Он может продать акции и заменить их коллом, или продолжить держать акции и купить для защиты пут. Из-за долгосрочной природы LEAPS инвестор не может позволить себе многократно организовывать свою позицию, оплачивая многочисленные комиссионные, как он поступал в случае краткосрочных опционов. Держателю акций следует провести вычисления, продемонстрированные выше, чтобы решить, осуществимы ли в принципе его планы, и если осуществимы, то какую стратегию лучше использовать – стратегию замещения коллом или стратегию защиты путом.

LEAPS вместо коротких акций

Как мы знаем, покупка коллов LEAPS «в деньгах» иногда может оказаться разумнее покупки самих акций. Точно также покупка путов «в деньгах» может иногда быть лучше короткой продажи акций. Вспомним, что как покупка пута, так и короткая продажа акций являются стратегиями «медведя», реализуемыми теми участниками рынка, которые рассчитывают на понижение цены акции. Однако известно, что короткие акции служат компонентом многих стратегий, не обязательно отражающих настроение «медведя» инвестора. Как бы то ни было, пут «в деньгах» может оказаться действенным заменителем короткой продажи самих акций. Среди всех преимуществ, предоставляемых владельцу пута, можно выделить два главных: пут ограничивает риск (в отличие от акций, риск по которым теоретически не ограничен), и владелец пута по базовым акциям не выплачивает никаких дивидендов, в то время при короткой продаже акций продавец дивиденды выплачивает. Кроме того, комиссионные за покупку пута обычно бывают меньше, чем за короткую продажу акций.

Для сравнения покупки пута «в деньгах» и короткой продажи акций требуется не слишком много вычислений. Если потраченная временная премия в сравнении с сэкономленными дивидендными выплатами мала, то имеет смысл остановить свой выбор на покупке пута. Профессиональные арбитражеры и иные члены биржи, а также некоторые крупные клиенты получают проценты по своим коротким продажам. Такие трейдеры отдадут сравнительное преимущество покупке пута над короткой продажей акций, если только путы не будут иметь практически никакой временной премии. Однако рядовые клиенты, собирающиеся осуществить короткую продажу акций, должны быть осведомлены о возможности использования вместо этого покупки пута «в деньгах».

|