|

Два термина вызывают в воображении образы краха фондового рынка в 1987 г. и прочих обвалов рынков – это «программная торговля» и «индексный арбитраж». Каждая из этих стратегий сама по себе не смогла бы повлиять на фондовый рынок, так как они всегда идут вместе. Обе они – двусторонние и связаны с покупкой акций и продажей фьючерсов. Теоретически двусторонность должна была бы оказывать на рынок слабое влияние. Однако на практике часто происходит так, что эти сделки выполняются не одновременно, и потому фондовый рынок либо скачет вверх, либо падает вниз.

Программная торговля (program trading) – это не что иное, как торговля фьючерсами против обширного портфеля акций. Индексный арбитраж – торговля фьючерсами ровно против тех акций, которые составляют индекс.

В дальнейшем предполагается, что инвестор пытается создать или смоделировать сам индекс, чтобы хеджировать его фьючерсами. Это – арбитражный подход. Однако существуют и многие другие позиции по акциям, которые могут быть хеджированы фьючерсами. Это может быть портфель собственной конструкции, содержащий различные акции, или некоторая совокупность акций, из которой инвестор желает удалить «рыночный риск». Как правило, портфель инвестора не совпадает со структурой какого-либо индекса, а представляет собой некоторую уникальную комбинацию акций. Такой инвестор может использовать фьючерсы для хеджирования того, что у него есть.

Одна из причин, по которой инвестор, владеющий акциями, желал бы продать против них индексные продукты, может заключаться в том, что инвестор решает играть на понижение и потому предпочитает продать фьючерсы, а не свой портфель акций (с последующей обратной покупкой), что повлекло бы значительные издержки. Операции с фьючерсами в сравнении с операциями с акциями требуют незначительных комиссионных. Продавая фьючерсы на индекс (например, S&P 500), инвестор удаляет «рыночный риск» из своего портфеля (в допущении, что индекс S&P 500 представляет «рынок»). Однако после продажи фьючерса остается «ошибка слежения» (tracking error). Ошибкой слежения называют расхождение между движением общего фондового рынка и движением произвольного индивидуального портфеля. Инвестор все еще может получить прибыль, если его портфель превосходит индекс S&P 500, по он не в состоянии полностью исключить свои убытки в случае, если его портфель работает хуже индекса. Отметим, что в случае подъема рынка инвестор не получит дополнительной прибыли кроме той, которая будет проистекать из-за возможного действия ошибки слежения в его пользу.

Удаление из портфеля рыночного риска

Портфель акций по своей природе уже диверсифицирован, однако он, тем не менее, может не отражать структуры индекса, лежащего в основе фьючерсного контракта. Следует принимать во внимание характеристики отдельных акций, так как одни из них могут двигаться быстрее рынка, а другие – медленнее. Мы сейчас некоторое время уделим определению того, какие характеристики акций являются важными.

Волатильность против беты

Напомним, что при изначальном определении волатильности для целей использования в модели Блэка-Шоулза утверждалось, что параметр бета при этом не применяется, так как он служит мерой корреляции между поведением акции и поведением фондового рынка в целом и ничего не говорит о том, насколько быстро изменяется цена акции. Теперь же нас как раз интересует, как движение акции соотносится с движением рынка в целом. А эту связь и определяет бета.

К сожалению, бета не столь доступна опционным трейдерам, как волатильность. Многим опционным трейдерам достаточно просто нажать на клавишу своего компьютера и получить оценки волатильности. Однако оценки беты получить значительно сложнее, и часто доступными бывают лишь значения беты, относящиеся к весьма длительным периодам времени, таким как несколько лет. Эти долгосрочные значения беты нельзя использовать для целей индексного хеджирования, о котором пойдет речь в этой главе. Поэтому, если у трейдера нет возможности вычислять краткосрочные значения беты, то он может их оценивать приближенно, сравнивая волатильность отдельной акции с волатильностью рынка.

Пример. Акции XYZ являются относительно волатильными, при этом как наведенная, так и историческая волатильности равны по 36%. Общий фондовый рынок имеет волатильность 15%. Бету акций XYZ можно приближенно задавать формулой:

Приближение для беты = 36/15 = 2,40

Существуют определенные ситуации, когда такая аппроксимация не будет хорошо работать. Эти ситуации возникают, когда движение акции слабо коррелировано с движением фондового рынка в целом (например, для золотых и нефтяных акций). Если портфель состоит из акций такого типа, то его владельцу нужно предпринять серьезные усилия, чтобы получить нужное ему значение беты, так как только что описанный способ оценивания беты неточен. Такие акции могут быть волатильными, т.е. изменение их цены может происходить довольно быстро, по при этом их цена может изменяться в противоположном общему фондовому рынку направлении – эти акции имеют высокую волатильность, по низкую бету. В этом случае использование приведенной выше упрощенной формулы приближенного определения беты через волатильности не годится.

В остальных примерах этой главы термины «бета» и «скорректированная волатильность» будут использоваться как синонимы. Скорректированная волатильность – это просто аппроксимация беты с помощью волатильностей по формуле, приведенной выше, т. е. волатильность акции, деленная на волатильность рынка.

Хеджирование портфеля

В попытке хеджировать диверсифицированный портфель трейдеру необходимо использовать бету или скорректированную волатильность, так как в его интересы не входит продажа слишком большого или слишком малого количества фьючерсов. Например, если портфель составлен из неволатильных акций и продается против него слишком много фьючерсов, то трейдер может понести убытки на подъеме рынка, даже если его портфель превосходит рынок. Это происходит вследствие того, что рынок в целом, будучи более волатильным, поднимется в большей степени, чем неволатильный портфель. В идеальном случае следовало бы продавать ровно столько фьючерсов, чтобы на подъеме рынке не было ни прибыли, ни убытка. Может остаться лишь ошибка слежения. И обратно, если продается против волатильного портфеля слишком мало фьючерсов, то существует риск, если рынок упадет, так как стоимость портфеля уменьшится сильнее рынка.

Для определения надлежащего количества фьючерсов, продаваемых против портфеля акций, используется бета или скорректированная волатильность каждой акции. Долларовая стоимость (капитализация) всех акций каждого типа в индексе корректируется с помощью такой волатильности, и получается «скорректированная капитализация» (adjusted capitalization) каждого типа акций. Затем после их суммирования определяется, какую часть «скорректированной капитализации» нужно хеджировать фьючерсами. Предлагаемый ниже (в следующем примере) метод использует скорректированную волатильность каждой акции.

Для определения количества фьючерсов, которое нужно продать против диверсифицированного портфеля акций, используется следующая последовательность шагов:

1. Если бета неизвестна, нужно разделить волатильность каждой акции на волатильность рынка (S&P 500). В результате получится скорректированная волатильность акции.

2. Для акций каждого типа перемножить количество акций в портфеле на их цену и на скорректированную волатильность из шага 1. Это дает скорректированную капитализацию для акций портфеля.

3. Просуммировать результаты шага 2 по всем типам акций портфеля, чтобы получить скорректированную капитализацию всего портфеля.

4. Разделить сумму из шага 3 на цену базового для используемого фьючерса индекса и па единицу торговли для фьючерсов (т. е. 500 долл. на 1 пункт для индекса S&P 500) для определения того, сколько фьючерсов нужно продавать.

Пример. Предположим, что трейдер владеет портфелем из трех различных типов акций: 3030 акций GOGO – внебиржевых технологических акций, 5000 акций UTIL – крупной коммунальной компании, а также 2000 акций OIL – большой нефтяной компании. Владелец портфеля решает играть на понижение и желает продать против своего портфеля фьючерсы. Ему нужно определить, сколько продавать фьючерсов.

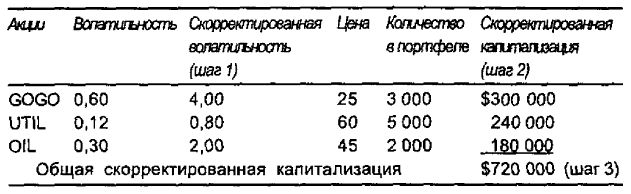

Цены и волатильности приведены в следующей таблице. Предположим, что волатильность условного индекса ZYX равна 15%. Это – «рыночная волатильность», на которую нужно разделить волатильность каждой акции, чтобы получить их скорректированную волатильность (шаг 1 приведенной выше процедуры).

Теперь предположим, что индекс ZYX стоит 178,65, а изменение в 1 пункт для фьючерса стоит 500 долл. Тогда можно проделать вычисления шага 4: 720 000 долл. / 500 / 178,65 = 8,06 фьючерсного контракта. Таким образом, продажа 8 фьючерсных контрактов будет адекватно хеджировать этот портфель акций.

В этом примере следует обратить внимание на одну важную деталь; во всех вычислениях хеджирования должна использоваться цена индекса, а не цена фьючерса. В этой и следующей главах будут рассмотрены многие примеры хеджирования портфелей и рыночных корзин с помощью фьючерсов или опционов. В любой ситуации для определения количества акций, которое нужно купить, или количества производных инструментов, которое нужно продать, всегда следует использовать стоимость индекса.

Отметим, что фактическая капитализация для приведенного выше примера портфеля составляет только 465 000 долл. (75 000 долл. для GOGO, 300 000 долл. для UTIL и 90 000 долл. для OIL). Однако портфель более волатилен, чем рынок в целом, из-за наличия в портфеле двух типов акций с высокими волатильностями. Поэтому для компенсации более высокой волатильности портфеля приходится хеджировать 720 000 долл. «рынка», т. е. скорректированную капитализацию.

Аналогичную процедуру можно применять и для более крупных портфелей. Наиболее важным в вычислениях моментом, конечно, является оценка волатильности. Однако при наличии надежного источника получения таких оценок волатильности всегда можно рассчитывать на разумное хеджирование. Не существует способа определения сравнительного будущего поведения портфеля акций и индекса ZYX. Поэтому нужно рассчитывать на довольно большую ошибку слежения. При подобном хеджировании трейдер надеется удержать ошибку слежения в пределах нескольких процентов, что соответствует нескольким пунктам фьючерсного контракта на протяжении довольно длительного периода времени. Разумеется, ошибка слежения может работать и на пользу трейдеру. Главным на данной стадии изложения следует признать то, что большая часть риска, связанного с портфелем, может быть устранена в результате продажи фьючерсных контрактов. Потенциал прибыли при высоких ценах акции может быть при этом также устранен, однако ранее было сделано допущение о том, что инвестор играет на понижение.

Отметим следующее. Если при организации портфельного хеджа, ориентированного на падающий рынок, фьючерс оказывается переоцененным, то инвестор получает дополнительные выгоды. Это обстоятельство может скомпенсировать часть негативной ошибки слежения, если таковая будет иметь место. Однако нет никакой гарантии, что в момент, когда инвестор или портфельный менеджер вознамерится играть на понижение, переоцененный фьючерс окажется в наличии. Лучше при появлении желания играть на понижение продать фьючерс и организовать хедж, чем ждать и надеяться, что такая большая премия может быть получена.

Хеджирование портфелей индексными опционами

Как говорилось ранее, часто можно фьючерсы замещать опционами. Если инвестор собирается продать фьючерсы, то он может вместо этого продать коллы и купить путы. В этом разделе будет подробнее рассмотрено использование индексных опционов против портфелей акций.

Сначала в рамках предыдущего примера обсудим возможность использования инвестором индексных опционов для хеджирования своего портфеля.

Пример. Предположим, что инвестор владеет тем же самым портфелем, что и в предыдущем примере: 3030 акций GOGO, 5000 акций UTIL, а также 2000 акций OIL. Он решает хеджировать портфель индексом UVX, для которою существуют опционы со стоимость 100 долл. за 1 пункт. Предполагается также, что волатильность UVX равна 15%. Этот инвестор должен вычислить общую скорректированную капитализацию тем же способом, что и в предыдущем примере. В результате снова получится сумма в 720 000 долл.

Предположим, что значение индекса UVX равно 175,60. Инвестор желает хеджировать свои 720000 долл. скорректированной капитализации 4100 «акциями» (экземплярами) индекса UVX (720000 долл. / 175,60). Поскольку движение в 1 пункт для опциона па UVX стоит 100 долл., то, значит, нужно продать 41 колл на UVX и купить 41 пут на UVX. Инвестор, возможно, использует страйк 175 или 180, так как при таких страйках шансы возникновения ранней передачи требования по коллам наименьшие.

Что касается коротких опционов, таких как коллы в приведенном выше примере, то в действительности инвестору необходимо знать о возможности ранней передачи требования, грозящей портфелю. Поэтому, если на рынке складывается ситуация, что премии по фьючерсу и «синтетическому» индексу UVX равны, то инвестор предпочтет продать фьючерсы, так как при этом нежелательной передачи требования не будет. Однако в случае, когда опционы дают «синтетическую» цену более высокую, чем цена фьючерса, то применение опционов может быть оправдано.

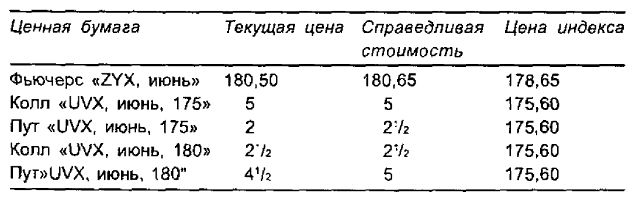

Пример. Предположим, что наш прежний инвестор решил хеджировать свой портфель с обшей скорректированной капитализацией в 720 000 долл. Ему все равно, использовать фьючерсы на ZYX или опционы на UVX. Он использует тот инструмент, который предоставит ему наилучшие возможности. В следующей таблице представлены цены рассматриваемых инструментов, а также их справедливые стоимости.

У инвестора три варианта возможных действий: 1) использовать фьючерс на ZYX, 2) использовать опционы на UVX со страйком 175 и 3) использовать опционы на UVX со страйком 180. Отметим, что фьючерс стоит на 15 центов дешевле своей справедливой стоимости (180,50 в сравнении с 180,65). Как следует из справедливой стоимости опционов, справедливая стоимость индекса UVX равна 177,50. Эта величина может быть получена в результате прибавления к страйку цены колла и вычитания цены пута. Для любого табличного страйка справедливая стоимость индекса UVX оказывается равной 177,50.

Однако цены реального рынка порождают некоторое несоответствие. Можно видеть, что при использовании фактических цен инвестор может продать синтетический UVX за 178,00 вне зависимости от величины страйка – 175 или 180. Поэтому при использовании опционов на UVX он может продать синтетический «фьючерс» на UVX на ½ пункта выше справедливой стоимости, в то время как фьючерс на ZYX стоит на 15 центов дешевле справедливой стоимости. Таким образом, представляется, что опционы в данном случае предпочтительнее, так как возможно, что суммы в 65 центов (50 центов – величина, на которую переоценены опционы на UVX, плюс 15 центов – величина, на которую недооценены фьючерсы) достаточно, чтобы скомпенсировать шансы возникновения ранней передачи требования.

Если не рассматривать фьючерсы в качестве реальной альтернативы, то инвестору предстоит решить, какой выбирать страйк. Поскольку он будет продавать коллы и покупать путы, а каждый страйк позволяет ему продавать синтетический «фьючерс» на UVX за 178, то он остановится на страйке в 180. Дело в том, что при страйке 180 коллы являются проигрышными и потому с меньшей вероятностью станут объектом ранней передачи требования.

Хеджирование индексными путами

Теперь перейдем к обсуждению способов хеджирования, при которых хеджирование неполно и потому устраняется только часть риска. Основным отличием фьючерсов от опционов является то, что фьючерсы фиксируют цену, а опционы фиксируют цену наихудшего случая (с более высокими издержками), оставляя при этом возможность получения большей прибыли. Рассмотрим портфель длинных акций, хеджированный короткими фьючерсами. В этом случае инвестор устраняет свой верхний потенциал прибыли за исключением позитивной ошибки слежения. Однако в случае, если вместо продажи фьючерса использовать покупку пут-опционов, то инвестор потратит деньги, неся тем самым более высокие издержки, чем в случае использования фьючерсов, по у него появится возможность получения прибыли, если рынок оживится.

Можно хеджировать портфель длинных акций опционами, либо покупая индексные путы, либо продавая индексные коллы. Покупка путов, как правило, более привлекательна, особенно, если путы дешевы. Для правильной организации хеджа следует не только скорректировать с помощью беты капитализацию акций, по также и принять во внимание дельту опционов. В следующем примере демонстрируется использование путов для хеджирования портфеля различных акций.

Пример. Предположим, что инвестор держит тот же портфель из акций трех типов, что и о предыдущем примере: 3030 акций GOGO, 5000 акций UTIL, а также 2000 акций OIL. Он думает играть на понижение рынка в целом и хотел бы хеджировать часть своего нижнего риска. Однако он решает использовать для хеджирования путы как раз в случае, когда на рынке отмечается дальнейшее оживление.

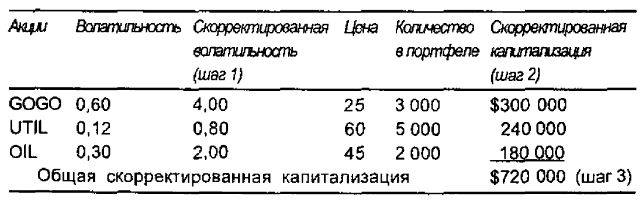

Ниже мы вновь перепечатываем таблицу из несколько ранее рассмотренного примера сданными по скорректированным волатильностям и капитализациям для каждого типа акций из портфеля. Общая скорректированная капитализация портфеля, как и ранее, равна 720000 долл.

Хеджировать этот портфель стоимостью в 720000 долл. (скорректированной капитализации) можно с помощью путов двумя способами:

1. Хедж на случай чрезвычайных обстоятельств: Страхование при бедствиях: купить достаточно («без денег») путов, чтобы портфель ниже страйка путов был бы хеджирован на 100%.

2. Хедж против текущего движения рынка: купить достаточно путов, чтобы хеджировать все текущие движения стоимости портфеля.

Пример (способ 1). В соответствии с этим способом портфельный менеджер желает хеджировать портфель на случай чрезвычайных обстоятельств. Он не столько обеспокоен хеджированием текущих движений рынка, как пытается оградить свой портфель от очень больших убытков в случае обвала рынка. В таком случае менеджер часто использует путы «без денег».

Предположим, что он собирается использовать путы на индекс UVX со стоимостью в 100 долл. за 1 пункт. При этом он останавливает свой выбор на путах «март, 170», стоящих 1 пункт. Текущее значение индекса – 178,00.

Поэтому он разделит скорректированную капитализацию всего портфеля (720000 долл.) на стоимостное выражение страйка используемых путов. В данном случае стоимость страйка составляет 17000 долл. (100 долл. х 170).

Число покупаемых путов = $720 000 / $17 000 = 42,3

Затраты на 42 пута – $4 200

Стоимость страйка для 42 путов – $714 000 (42 х $17 000)

Затраты на покупку 42 путов равны 4200 долл. Эту сумму можно рассматривать как страховую премию, выплачиваемую для покупки страховки стоимостью в 714 000 долл. У менеджера останется рыночный риск по его портфелю между текущей ценой индекса (178,00) и страйком (170,00). Покупка 42 путов не сыграет практически никакой роли в хеджировании портфеля при падении индекса не более чем на 8 пунктов – защитные силы этих путов не проявятся, пока они «в деньгах». Конечно, это хеджирование не точное, так как поведение индекса UVX может быть иным, чем поведение портфеля, как только индекс упадет ниже 170. Однако эта покупка путов определенно устраняет большую часть рыночного риска при дальнейшем падении индекса.

Пример (способ 2). При этом способе портфельный менеджер пытается хеджировать текущую стоимость портфеля. Он вообще не желает никаких убытков по своему портфелю при палении рынка. В этом случае он, как правило, будет покупать ничейные или выигрышные путы и использовать дельту путов для конструирования полного хеджа.

Вновь предположим, что он собирается использовать путы на индекс UVX со стоимостью в 100 долл. за 1 пункт. Однако теперь при цене индекса 178,00 он имеет в виду использовать для хеджирования путы «март, 180», стоящие 4½ пункта, с дельтой, равной –0,60. Текущее значение индекса – 178,00.

В данном случае количество путов определяется по той же формуле, что и в приведенном выше примере, по с последующим делением результата на абсолютное значение дельты, т. е.:

Число покупаемых путов = $720 000 / (100 х 180) / 0,60 = 67

Затраты на защиту: 67 х $450 = $30 150

В этом случае портфельный менеджер тратит на путы значительно больше денег, по за свои дополнительные затраты он получает немедленную защиту своего портфеля. Кроме того, купленные путы содержат некоторую внутреннюю стоимость (2 пункта, т. е. 13 400 долл. для 67 путов). Как только индекс UVX начнет снижаться, эти путы сразу же берутся защищать весь портфель от убытков. Конечно, если рынок начнет подниматься, он потеряет свои более высокие затраты на страховку.

При использовании для хеджирования своей позиции вместо фьючерсов опционы, необходимо производить коррекции, когда дельта опционов изменяется. При использовании фьючерсов коррекция не требовалась. Возможно, что с фьючерсами иногда можно было бы пересчитывать скорректированную капитализацию портфеля, по это, как представляется, не должно повлиять на количество фьючерсов сколько-нибудь значительно. Однако при использовании пут-опционов изменяющаяся дельта может привести к тому, что позиция на падающем рынке станет дельта- короткой, а на растущем рынке – дельта-длинной. Эта ситуация сродни длинной позиции по стрэддлу – эта позиция также становится дельта-короткой при падении рынка и дельта-длинной – при подъеме рынка.

По существу, коррекции должны быть такими же, какие следовало бы предпринимать держателю длинного стрэддла. Если рынок оживляется, то позиция становится дельта-длинной, так как дельта путов при этом уменьшается по величине и путы уже не будут обеспечивать портфель необходимой защитой. Инвестор может применить к своим путам «ролл-ап» с переходом к более высокому страйку – действие, которое по существу фиксирует некоторую прибыль по акциям. В качестве альтернативы такому действию инвестор для защиты своей позиции мог бы купить дополнительные путы при текущем (низком) страйке.

Если же рынок начинает падать сразу же после организации позиции, то инвестор окажется в дельта-короткой позиции. Дельта длинных путов возрастет, и позиция фактически будет содержать слишком много защиты. Его возможные действия вновь совпадают с возможными в такой ситуации действиями держателя длинного стрэддла. Он может продать часть своих путов и получить от продажи прибыль, сохраняя при этом для портфеля акций требуемый уровень защиты. Однако вместо этого он мог бы применить к своим путам «ролл-даун» с переходом к более низкому страйку, по такое действие менее удачное.

Хеджирование индексными коллами

Другой стратегией защиты портфеля акций служит организация пропорциональной продажи, использующей против длинных акций короткие коллы. Эта стратегия противоположна использованию в качестве защиты путов в том, что она в некотором роде эквивалентна короткому стрэддлу.

Пример. В последнем примере пут «март, 180» имел дельту -0,60. В таком случае колл «март, 160» должен иметь дельту 0,40. Если портфельный менеджер пожелает хеджировать свой портфель, организуя пропорциональную продажу коллов против него, он мог бы воспользоваться той же самой формулой, что и в предыдущем примере:

Число продаваемых коллов = $720 000 / (100 х 180) / 0,40 = 100

Для хеджирования своего портфеля ему нужно продать 100 коллов.

Для этого портфеля также возникает потребность в коррекции, и она осуществляется почти тем же способом, как и в случае продажи стрэддла. Если рынок растет, то дельта коллов увеличивается и позиция становится дельта-короткой. В этом случае менеджер, по-видимому, купит дополнительные коллы. Для реального короткого стрэддла рекомендации по проведению дальнейших действий сводились бы не к покупке коллов, а к покупке некоторого количества базового инструмента. Однако в нашем случае это нереалистично, так как рассматриваемый условный портфель, вероятно, нельзя изменять.

В целом, хеджирование портфеля короткими индексными коллами не столь привлекательно, как его хеджирование длинными индексными путами. Это связано в основном с теми целями, которые преследует портфельный менеджер, в противоположность целям держателя длинного или короткого стрэддла. Как говорилось в предыдущих главах, хотя продажа стрэддла и является рискованной, по в статистическом отношении она превосходна. Однако в этом разделе мы имеем дело не с инвестором, который собирается выйти на рынок, купить акции, а затем продать против них индексные коллы. Скорее, речь идет об уже существующем портфеле и его менеджере, собирающемся играть на понижение рынка. Таким образом, портфель – нечто неизменное, а индексные опционы и фьючерсы конструируются вокруг него для его же защиты.

Длинные путы служат целям защиты портфеля значительно лучше коротких коллов, и вот по каким причинам. Во-первых, варианты коррекции, которые нужно применять продавцу стрэддла, часто связаны с покупкой акций или, по меньшей мере, с покупкой выигрышных коллов с относительно большим выигрышем. Возможно, что портфельному менеджеру или инвестору, держащему портфель акций, не захочется связываться с позициями, содержащими многие виды опционов. Во-вторых, с коллами связан большой риск в случае значительного подъема рынка. Возможно, что инвестор, держащий портфель акций, готов будет отказаться от прибыли при подъеме рынка (как в случае с фьючерсами), но, как правило, ему будет трудно в этом случае смириться с большими убытками. В-третьих, в случае с короткими индексными коллами возникает риск ранней передачи требования, хотя это обстоятельство и не имеет большого значения в данной ситуации, так как при любых условиях сохраняется длинная позиция по акциям портфеля. На следующий день после передачи требования сразу же могут быть проданы другие коллы.

Единственный реальный недостаток в использовании путов заключается в том, что премиальные доллары выплачиваются. И если рынок стабилизируется, то снижение временной стоимости путов породит по ним убыток. Если инвестор предполагает, что такая стабилизация может наступить, то вместо путов и коллов против своей позиции ему следует использовать фьючерсы.

|