|

Как было определено выше, индексный арбитраж состоит в покупке практически всех акций из индекса и продаже против них фьючерса, или наоборот. Если только фьючерс на индекс неверно оценен, что определяется сравнением его фактической и справедливой стоимостей, и это ценовое расхождение достаточно большое, то возникает возможность арбитража. Когда фьючерс значительно переоценен, следует купить акции и продать фьючерсы. Когда же он значительно недооценен, следует продать акции и купить фьючерсы. В любом случае арбитражер пытается уловить разность между справедливой ценой фьючерсного контракта и ценой, по которой арбитражер фактически покупает или продает индекс. Сначала мы рассмотрим полностью хеджированную ситуацию – ситуацию, при которой покупается или продается индекс целиком. Затем будет рассмотрена меньшая совокупность акций, предназначенная для моделирования поведения всего индекса.

Хеджирование индексов с небольшим количеством типов акций проще хеджирования индексов большего размера. Хеджирование взвешенного по ценам индекса является, возможно, самым простым типом хеджирования. В качестве примера будут использоваться те же самые условные индексы, что и предыдущей главе.

Каждый раз, когда торгуются фьючерсные или индексные опционы, можно строить рыночную корзину с целью проведения арбитража. Трейдер должен заранее определить, сколько акций каждого типа он будет покупать или продавать, чтобы продублировать индекс. Конечно, в случае взвешенного по ценам индекса он будет покупать равные количества акций каждого типа.

В случае взвешенного по капитализации индекса ему придется покупать или продавать разные количества акций каждого типа. Сначала рассмотрим, как определяется количество акций, которые нужно купить. Затем обсудим некоторые детали, такие как слежение за ценами покупателя и продавца для индексов, исполнение приказов и другие.

Количество акций для покупки

До того, как арбитражер фактически осуществит торговые операции с акциями и фьючерсами или опционами, ему нужно в точности определить, сколько акций каждого типа для каждого индекса, с которым планируется организовать арбитраж, он будет покупать. Как правило, на самом деле арбитражер заранее решает, сколько фьючерсных контрактов или опционов он будет использовать за один раз. После этого может быть определено и количество акций каждого типа, выступающих в качестве хеджа. По существу, арбитражер использует равные суммы долларов по обе стороны сделки, т. е. он будет покупать достаточно акций, чтобы уравновесить общую долларовую сумму, представленную индексом.

Пример. Предположим, что трейдер решает организовать рыночную корзину при условии, что он будет использовать против нее за один раз 50 фьючерсов на индекс ZYX. Сколько он должен купить акций? Для фьючерсного контракта единицей торговли считаем 500 долл. за 1 пункт. Предположим, что индекс ZYX стоит 168,89. Тогда общая долларовая сумма, представленная 50 контрактами, равна 50 х 500 долл. х 168,89 = 422 225 долл. Трейдеру нужно будет купить акций на такую сумму, чтобы хеджировать 50 фьючерсных контрактов.

Вновь обратим внимание на то, что цена индекса, а не фьючерса, используется для определения того, сколько фьючерсов нужно продать.

В случае взвешенного по ценам индекса трейдер вычисляет количество акций (оно одно и то же для каждого типа акций), которое нужно купить, определяя общую долларовую стоимость индекса, планируемого использовать в сделке, а затем деля ее на дивизор индекса. Получающееся в результате число и будет количеством акций каждого типа, которое нужно купить, чтобы продублировать взвешенный по ценам индекс.

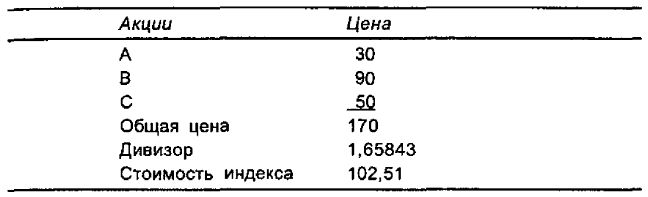

Пример. Предположим, что у нас есть взвешенный по ценам индекс, составленный из акций трех типов – А, В и С. Следующая информация дает описание индекса:

Количество акций каждого типа в индексе определяется в результате деления 1 на дивизор, т. е. 1/1,65843 = 0,60298 акций. Таким образом, если бы мы купили 0,60298 акций каждого из трех типов, мы бы создали данный индекс.

Предположим, что существует на рынке фьючерс на этот индекс и единица торговли для этих фьючерсов равна 250 долл. за 1 пункт. Это значит, что фьючерс представляет общую долларовую стоимость, равную произведению стоимости индекса на 250.

Имея это в виду, можно определить количество акций каждого типа, которое нужно купить для хеджирования одного фьючерсного контракта: следует умножить 250 на количество акций каждого типа в индексе, т. е. на 0,60298, и в результате получается 150,745 акций каждого типа.

Как правило, трейдер продает против акций не один фьючерсный контракт, а использует более крупные партии. Допустим, что трейдер решил использовать в торговле против акций лот в 100 фьючерсных контрактов. В этом случае ему придется покупать следующее количество акций каждого типа:

Число акций = 0,60298 х 250 долл./пункт х 100 фьючерсных контрактов = 15074,5 акций

На практике он, вероятно, в трех случаях из четырех покупал бы против индекса 15100 акций каждого типа, а в каждом четвертом «раунде» (покупки 100 фьючерсов против акций) – 15000 акций. Это дало бы очень хорошую аппроксимацию, и трейдеру не пришлось бы прибегать к использованию нестандартных сделок.

Трейдер вместо фьючерсов в качестве хеджа может использовать и индексные опционы. В этой ситуации страйк опционов не имеет значения. В типичных случаях трейдер будет полностью хеджировать свою позицию индексными опционами. Если он купит акции, то затем против этих акций он продаст коллы и купит путы. И коллы, и путы имеют одинаковые страйки и месяцы истечения срока. Это порождает безрисковую позицию. Эта позиция – конверсия.

Пример. Предположим, что существуют опционы с расчетом наличными на этот индекс и для этих опционов 1 пункт стоит 100 долл., как и в случае обычных фондовых опционов, т. е. по существу каждый такой опцион – это опцион на 100 «акций» (экземпляров) индекса. Трейдер собирается осуществить короткую продажу синтетического индекса, покупая 100 путов «июнь, 105» и продавая 100 коллов «июнь, 105». Допустим, что информация об индексе та же самая, что и в предыдущем примере, и 0,60298 акций каждого типа образуют индекс. Сколько акций потребуется для хеджирования 100 синтетических индексов?

Число акций – 0,60298 х 100 контрактов х 100 акций/контракт – 6029,8 акций

Отметим, что в случае взвешенного по ценам индекса и при использовании опционов на количество акций каждого типа, которое нужно купить для хеджирования, не влияет ни текущая стоимость индекса, ни страйк опционов. Оба приведенных выше примера демонстрируют, что количество акций, которое нужно купить, является функцией дивизора взвешенного по ценам индекса и единицей торговли опциона или фьючерса.

Хеджирование взвешенного по капитализации индекса организуется более сложно, хотя способ хеджирования также связан с определением структуры индекса, образованного акциями нескольких типов, как и в случае взвешенного по ценам индекса. Напомним, что количество акций каждого типа во взвешенном по капитализации индексе можно определить делением флоута акции на дивизор индекса. Количество акций каждого типа, которое нужно купить, дается общей формулой:

Число акций типа N = число акций типа N в индексе х число фьючерсов х единица торговли для фьючерса

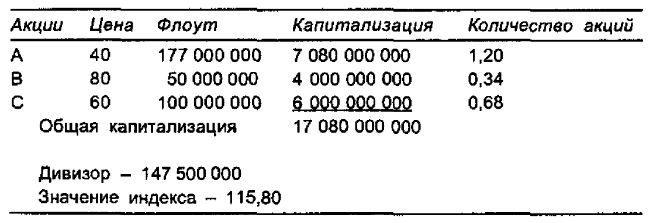

Для иллюстрации способа хеджирования мы используем условный взвешенный по капитализации индекс из предыдущей главы.

Пример. В следующей таблице приводятся данные, имеющие отношение к условному индексу, включая количество акций каждого типа в индексе.

Таким образом, если трейдер купит 1,20 акции типа А, 0,34 акции типа В и 0,68 акции типа С, то он продублирует индекс. Напомним, что количество акций каждого типа во взвешенном по капитализации индексе определяется делением флоута акций на дивизор индекса.

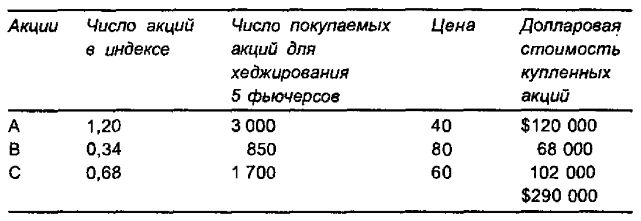

Предположим, что на рынке торгуют фьючерсными контрактами на этот индекс, 1 пункт которого означает 500 долл. прибыли или убытка по фьючерсу. В таком случае для каждого типа акций трейдер купит количество акций, равное произведению 500 на количество акций данного типа в индексе. Предположим, что трейдер решает в отдельной сделке использовать 5 фьючерсных контрактов. Тогда количество акций каждого типа покупаемых для хеджирования 5 фьючерсных контрактов составит:

Число покупаемых акций = число акций в индексе х 5 фьючерсов х 500 долл./фьючерс

В следующей таблице приводятся результаты расчета с применением этой формулы, а также долларовая стоимость акций, представленная итоговой суммой. Мы ниже убедимся в том, что долларовая стоимость купленных акций равна долларовой стоимости индекса, представленной фьючерсом.

Таким образом, нужно будет купить акций на сумму в 290 000 долл. В одном из недавних примеров мы видели, как нужно вычислять общую долларовую стоимость фьючерсной сделки. В этом случае индекс стоит 115,80, продано 5 контрактов, а каждый пункт стоит 500 долл. Поэтому общая долларовая сумма, представленная в продаже фьючерсов, равна 5 х 500 х 115,80 = 289500 долл. Это доказывает, что наши покупки акций адекватно хеджируют продажу фьючерсов. Отметим, что небольшое расхождение в долларовых суммах для покупки акций и продажи фьючерсов обусловлено тем, что число акций в индексе подсчитано в примере с точностью лишь до двух десятичных знаков.

Существует альтернативный метод определения числа акций, которое нужно покупать. По этому методу сначала определяется, сколько нужно купить акций в долларовом выражении. Например, трейдер может решить, что следует купить индекс S&P 100 (ОЕХ) на сумму в 10 млн. долл. Далее определяется процент, который составляет эта долларовая сумма от общей капитализации индекса. Так, 10 млн. долл. могут составлять порядка 0,02% от общей капитализации индекса ОЕХ. В таком случае трейдер купит 0,02% от общего числа акций, находящихся в обращении, для каждого типа акций, составляющих индекс ОЕХ. После определения количества акций каждого типа, которое нужно купить, следует определить, сколько фьючерсов продавать против этих акций. Для этого нужно будет разделить 10 млн. долл. на значение индекса и на единицу торговли для фьючерсов. Этот метод иллюстрируется следующим примером.

Пример. Предположим, что трейдер желает организовать арбитраж против того же самого индекса из предыдущего примера. Для целей сравнения с этим примером предположим также, что трейдер собирается купить акции на общую сумму в 290 000 долл. На практике он, вероятно, использовал бы для этого круглую сумму, такую как 300 000 или 500 000 долл. Однако с таким предположением нам значительно легче будет установить, что оба метода дают одинаковые результаты.

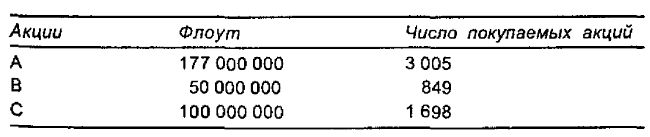

Сначала трейдер должен определить процент от общей капитализации акций, который он собирается купить. В рассматриваемом случае он покупает акций на сумму в 290 000 долл., а общая капитализация индекса составляет 17 080 000 000 долл. (см. таблицу в начале предыдущего примера). Это значит, что трейдер покупает 0,0016979% от общей капитализации индекса.

Следующим шагом будет умножение этой величины процента на флоут каждого типа акций, так как трейдер будет покупать 0,0016979% от общего числа находящихся в обращении акций каждого типа, составляющих индекс. В результате получаются приведенные в следующей таблице количества акций каждого типа, которые нужно будет купить трейдеру.

Сравнение этих результатов с предыдущим примером показывает, что количество акций, которое нужно купить, то же самые, если сделать поправку на округление в предыдущем примере. Таким образом, оба метода определения того, сколько нужно трейдеру покупать акций, эквивалентны.

Завершая этот раздел, отметим, что арбитражеры могут организовывать арбитраж и в случае, когда фьючерсы недооценены. Для этого им нужно осуществить короткую продажу акции и купить недооцененные фьючерсы. Однако такой арбитраж организовать труднее, так как для короткой продажи акций требуется ситуация «плюс тик». Однако в случае, когда фьючерсы недооценены в течение длительного периода времени (возможно, вследствие пессимистического настроя части спекулянтов), такой вид арбитража может быть осуществим.

Прибыльность арбитража

Арбитражеров и институциональных инвесторов главным образом волнует вопрос, достаточна ли (с учетом издержек) доходность по акциям в сравнении с фьючерсной стратегией. Для определения приращения общей доходности от арбитража будет использоваться ранее рассмотренный способ вычисления справедливой стоимости фьючерса.

Основными издержками при реализации арбитража являются комиссионные затраты. Поскольку при сделках с полным индексом покупается и продается большое количество акций, то ставка комиссии, как правило, довольно низка. Например, институциональный инвестор может в расчете на одну акцию платить 3 цента или даже меньше. Тем не менее, столь низкая ставка комиссии может привести к значительным затратам, особенно когда покупаются такие крупные индексы, как S&P 500. Даже профессиональным арбитражерам приходится платить комиссионные в случае, если они для покупки акций пользуются услугами компьютерных фирм. О таком способе торговли акциями рассказывается в следующем разделе.

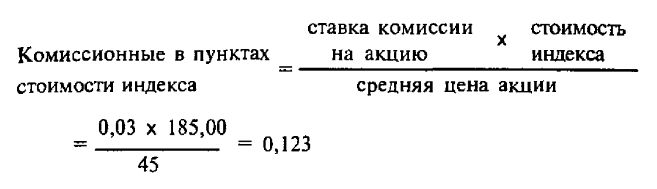

Если трейдер знает ставку комиссии, то он может выразить свои комиссионные затраты в пунктах стоимости индекса. Для получения этого выражения нужно умножить ставку комиссии для трейдера на текущую стоимость индекса, а затем результат разделить на среднюю цену акции в индексе. Следующий пример демонстрирует, как это делается.

Пример. Предположим, что трейдер собирается купить полный индекс ZYX при ставке комиссии в 3 цента на акцию. Индекс стоит сейчас 185,00. Предположим еще, что средняя цена акции в индексе равна 45 долларам на акцию. Учитывая эти данные, можно определить, каковы будут его комиссионные затраты, выраженные в пунктах стоимости индекса.

Таким образом, ставка комиссии в 3 цента на акцию преобразуется в 0,123 пункта стоимости индекса.

Из всех параметров приведенного выше соотношения труднее всего определить среднюю цену акции в случае взвешенного по капитализации индекса. Для этого можно использовать упрошенный подход. Легко определить среднюю цену акции для взвешенного по ценам индекса, такого как XMI. А средняя цена акции для большого взвешенного по капитализации индекса, такого как ОЕХ или S&P 500, составляет примерно 80% от средней цены акции для XMI.

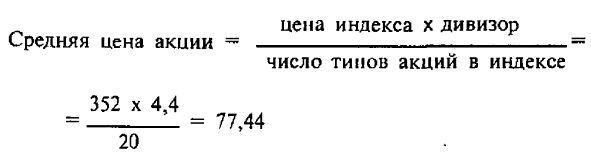

Пример. Рассчитать среднюю цену акции для взвешенного по ценам индекса очень просто. Нужно просто разделить стоимость индекса на количество типов акций, составляющих индекс, а затем умножить результат на дивизор индекса. Предположим, что XMI стоит 352 пункта, а дивизор равен 4,4. Тогда, поскольку XMI содержит 20 типов акций, средняя цена акции для этого индекса легко определяется по формуле:

Располагая этими данными, можно оценить среднюю цену акции взвешенного по капитализации индекса. Она составит около 80% от полученной величины, т. е. примерно 62 или 63 долл.

Теперь после трансформации комиссионных затрат трейдера в пункты стоимости индекса можно определить его чистую прибыль в результате точной торговли индексом против фьючерсов. Нужно будет также подсчитать комиссионные затраты по фьючерсам. В следующем примере демонстрируется вычисление чистой прибыли в результате осуществления арбитража с включением в расчеты всех издержек. После определения чистой прибыли можно вычислить и доходность.

Пример. Предположим, что индекс ZYX стоит 185,00, а фьючерс, срок которого истекает через 2 месяца, имеет справедливую премию в 2,00 пункта, по стоит 188,50, т. е. его фактическая премия равна 3,50. Для фьючерса 1 пункт стоит 500 долл. Таким образом, фьючерс дорогой, и потому трейдер может попытаться купить акции и продать фьючерсы. Его чистая прибыль будет состоять из разности фактической и справедливой премий минус все затраты на открытие и закрытие позиции.

Как мы видели в предыдущем примере, при комиссионных в 0,03 пункта на акцию трейдер платит за открытие позиции в пунктах индекса 0,123. Столько же он должен будет заплатить при закрытии позиции в некоторый более поздний момент. Таким образом, его чистые комиссионные затраты по акциям в целом составят приблизительно 25 центов на индекс.

Комиссионные по фьючерсам обычно взыскиваются только при закрытии позиции. Как правило, комиссионные для фьючерсного контракта на S&P 500 при подобном хеджировании могут составить примерно 10 долл. на контракт. Поскольку стоимость индекса (185,00) представляет 1/500 часть стоимости фьючерсного контракта, то размер фьючерсных комиссионных, выраженных в пунктах индекса, можно получить, если разделить фактические фьючерсные долларовые комиссионные на 500. Поэтому фьючерсные комиссионные в пунктах индекса составят 10/500, т. е. 0,02 пункта. В результате общие комиссионные за открытие и закрытие позиции составят 0,27 в пунктах индекса – по 0,123 для акций и 0,02 для фьючерса.

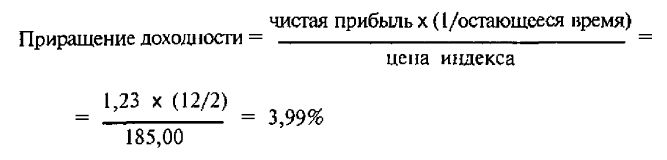

Чистая прибыль = цена фьючерса – справедливая стоимость фьючерса – комиссионные = 188,50 – 187,00 – 0,27 = 1,23

Абсолютную величину чистой прибыли можно преобразовать в доходность, если выразить ее в годовом исчислении и поделить на текущую цену индекса. Предположим, что до истечения срока остается в точности два месяца. Тогда доходность вычисляется следующим образом:

За 2-месячный временной период его доходность составит ⅔ от 1%.

На первый взгляд годовая доходность в 4% не представляется большой. Однако надо иметь в виду, что мы здесь рассчитали именно приращение доходности. Это означает, что вычисленная доходность означает величину превышения реализуемой доходности над той доходностью, которая использовалась в определении справедливой стоимости фьючерса. Таким образом, если бы некоторый институциональный инвестор взялся инвестировать свои средства по преобладающей на рынке краткосрочной ставке и эту ставку использовал для определения справедливой фьючерсной стоимости, то в условиях приведенного выше примера он, применяя арбитраж с фьючерсом, а не вкладывая свои деньги в краткосрочный денежный рынок, мог бы заработать дополнительно 4% доходности в годовом исчислении.

Исполнение сделки

Большинство клиентов не волнуют вопросы, связанные со способами осуществления сделок, так как они только отдают приказы своим брокерам, которым доверяют разработать детали. Однако тем, кто желает сам осуществлять сделки, короткий разговор на эту тему не помешает.

В идеале, трейдеру нужно было бы иметь возможность отслеживать динамику индекса – цены покупателя и продавца, последние сделки и пр. В настоящее время существуют некоторые специальные службы, позволяющие проводить такой мониторинг. Цены покупателя и продавца следовало бы знать, так как при фактическом исполнении сделки трейдер, как правило, реализует сделку по ценам покупателя и продавца, а не по цене последней сделки.

Пример. Предположим, что справедливая стоимость фьючерсного контракта определяется премией в 1,25 пункта, однако реально фьючерсами торгуют с премией в 2,00 пункта. Стоимость индекса – 165,75, а фьючерса – 167,75 (последняя сделка). Кажется, что имеется вполне реальная возможность осуществления прибыльного арбитража – купить акции из индекса и продать фьючерсы. Однако стоимость индекса в 165,75 пунктов образована последними сделками по каждому отдельному типу акций из индекса. Если бы трейдер использовал для вычисления цены продавцов для каждого типа акций, то он в результате получил бы значение индекса примерно на 50 центов выше. Это означало бы, что он осуществил бы арбитраж за 25 центов минус издержки, чего явно недостаточно.

Аналогично, когда трейдер желает продать акции, которые он купил ранее, и одновременно выкупить фьючерсы, ему необходимо знать цену покупателя индекса, чтобы определить, какую премию он будет платить при закрытии позиции.

Как правило, трейдер осуществляет хедж, отдавая одновременно серию приказов по акциям биржевым брокерам и фьючерсный приказ на фьючерсной бирже. Трейдер, контролирующий выполнение приказов, обычно позволяет, чтобы сделки по акциям осуществлялись по преобладающим рыночным ценам, по при этом он более внимательно следит за исполнением фьючерсной части сделки.

Существует два основных способа фактической организации приказов по акциям. Один из них – традиционный способ, когда приказы отдаются биржевым брокерам на New York Stock Exchange. Этот способ может быть частично компьютеризирован. При этом компьютер, находящийся в главном офисе брокерской фирмы, отдает серию приказов нескольким брокерам этой фирмы, располагающимся в торговом зале биржи, которые быстро эти приказы выполняют. Именно вследствие высокой скорости исполнения сделок цены, по которым брокеры исполняют приказы, обычно являются цепами продавца, а не ценами последних сделок. У брокеров просто нет достаточно времени, чтобы сэкономить одну восьмую пункта на операциях с одним типом акций, так как им нужно исполнить еще несколько приказов.

Другой способ организации приказов полностью компьютеризирован. Компьютер знает, сколько акций каждого типа нужно покупать, и при поступлении команды отсылает эти приказы на покупку по телекоммуникационным линиям одной из автоматических систем обработки приказов в торговом зале биржи. Наиболее общепринятой автоматической системой служит система DOT (Designated Order Turnaround System) на NYSE. Эта система гарантирует исполнение сделок для больших партий акций по ценам продавца. При этом автоматизированном способе исполнения приказов вся процедура для всего индекса может занять примерно всего 1 минуту. Это способ настолько быстр и точен, что некоторые брокерские фирмы, имеющие возможность доступа к системе, предоставляют подобные услуги за комиссию другим брокерским фирмам, такими возможностями не располагающими.

Институциональные стратегии

Держатели больших портфелей акций могут с выгодой использовать фьючерсные стратегии и стратегии на основе рыночных корзин акций. Как правило, этими крупными трейдерами используются две основные стратегии. Одна из них состоит в покупке вместо акций фьючерсов, а другая – в продаже вместо акций фьючерсов. Обе эти стратегии будут рассмотрены более подробно.

Если крупный институциональный инвестор имеет достаточно средств, чтобы инвестировать их в покупку большого количества разных акций, то, возможно, разумнее было бы для него вместо этого купить казначейские векселя и фьючерсы. Разумеется, эта альтернативная стратегия имеет смысл только для институциональных инвесторов, которые в состоянии осуществлять покупки акций «с широкой основой», дублируя тем самым, до некоторой степени, поведение индекса типа S&P 500. Такой инвестор может не иметь намерения покупать в точности индекс, по если его покупка будет диверсифицированной и хотя бы отчасти отражать свойства индекса, то она может дать похожий результат. Однако если его покупка будет весьма специфичной, то стратегию не следует применять.

Эта стратегия лучше всего работает, когда фьючерсы недооценены. Если вместо акций могут быть куплены недооцененные фьючерсы на эквивалентную долларовую сумму, то всю сумму денег, предназначенную для покупки акций, лучше направить на покупку казначейских векселей. Напомним, что на фьючерсный счет нужно будет вносить наличные средства в случае, если рыночная переоценка фьючерсов даст убыток (маржа поддержки). по даже при этом институциональный инвестор может существенно сэкономить, если фьючерсы действительно недооценены.

Вторая институциональная стратегия применяется, когда фьючерсы переоценены, а институт желает продать акции. В этом случае более разумно вместо того, чтобы продать акции, продать фьючерсы. Во-первых, при этом значительно меньше операционные издержки (комиссионные). Во-вторых, тот факт, что фьючерсы переоценены, означает дополнительную прибыль от продажи фьючерсов по сравнению с продажей акций. И вновь, стратегия имеет смысл, если инвестор собирается продавать диверсифицированный портфель акций, имитирующий поведение какого-нибудь индекса с широкой основой, такого как S&P 500.

Конечно, институциональные инвесторы вне зависимости от своих рыночных установок могут быть заинтересованы в проведении арбитража. Если, например, менеджер по денежным операциям располагает определенной суммой денег, которую он собирается инвестировать в краткосрочные инструменты (возможно, казначейские векселя), то он мог бы вместо этого применить арбитраж с акциями против фьючерсов при условии, что приращение доходности достаточно велико. В предыдущем разделе этой главы мы уже рассматривали способ определения приращения доходности. Если менеджер рассчитывает получить 7½% доходности на казначейских векселях, по может получить 11½% доходности на фьючерсном арбитраже, то, конечно, он выберет второе.

|