|

Теоретические проблемы ценообразования CAPS являются весьма интересными. Наличие условия автоматического исполнения делает ценообразование более сложным. Проще всего подойти к решению проблемы ценообразования – это взять за основу то, что совершенно понятно:

1. В точке включения автоматического исполнения CAPS их стоимость должна быть максимальной;

2. Опцион CAPS должен стоить меньше обычного опциона из-за своей схожести со спрэдом;

3. Опцион CAPS должен стоить больше обычного вертикального спрэда, так как он содержит условие автоматического исполнения, которое помогает покупателю опциона и вредит продавцу.

Эти условия ставят некоторые ограничения на диапазон, в котором может находиться цена CAPS. Их называют граничными условиями, и их применение является общепринятым при ценообразовании опционов с условием досрочного завершения, таким как условие автоматического исполнения. Если известен диапазон, в котором может находиться цена опциона CAPS, то значительно легче определить и саму цену.

Несколько простых примеров позволят убедиться в справедливости трех граничных условий, приведенных выше.

Пример. На рынке существует колл CAPS «ОEX, июнь, 390». Цена «кэп» равна 420. Если в течение торгового дня индекс ОЕХ будет находиться выше 420, то колл CAPS должен стоить почти 30 пунктов, так как очень вероятно автоматическое исполнение. Поэтому первое граничное условие справедливо: в точке включения автоматического исполнения (420) опционов CAPS их стоимость должна быть максимальной. Иными словами, цена этого опциона CAPS должна быть равна 30.

Второе граничное условие сравнивает стоимости опциона CAPS и обычного индексного опциона с одинаковыми страйками и датами истечения срока. Поскольку потенциальная прибыль обычного опциона не ограничена, его цена будет больше цены CAPS. Можно сказать и иначе: то, что опцион CAPS похож на спрэд, уменьшает его стоимость по сравнению со стоимостью обычного индексного опциона с тем же страйком.

Пример. Индекс ОЕХ стоит 390. Существует колл CAPS «июнь, 390», а также простой колл «июнь, 390». Колл «июнь, 390» стоит 12 пунктов, а колл CAPS «июнь, 390» будет стоить примерно 10 пунктов, т.е. коля CAPS стоит меньше обычного колл-опциона с тем же страйком и той же датой истечения срока. Это – второе граничное условие.

Третье и последнее условие утверждает, что опцион CAPS должен стоить больше обычного спрэда «быка» (колл CAPS) или спрэда «медведя» (пут CAPS), так как он содержит условие автоматического исполнения. Это значит, что условие автоматического исполнения несколько увеличивает стоимость обычного спрэда «быка», так как оно помогает держателю CAPS реализовать максимальную прибыль при цене «кэп», если цена закрытия индекса окажется выше этой цены, несмотря на то, что до истечения срока остается еще много времени. Очевидно, что это условие работает против продавца CAPS, и поэтому он требует более высокую цену, когда продает CAPS, чтобы компенсировать предоставление условия автоматического исполнения покупателю.

Пример. Индекс ОЕХ вновь стоит 390. Существует на рынке колл CAPS «ОЕХ, июнь, 390» с ценой «кэп», равной 420. Кроме того, имеются обычные индексные опционы с истечением срока в июне и страйками 390 и 420. Их цены таковы:

Индекс ОЕХ – 390

Колл CAPS «июнь, 390» – 10

Колл «июнь, 390» – 12

Колл «июнь, 420» – 3

Спрэд «быка», сконструированный из обычных коллов «июнь, 390» и «июнь, 420», будет стоить 9 пунктов (12 – 3). Однако колл CAPS стоит 10 пунктов. Надбавка к цене в 1 пункт является стоимостью условия автоматического исполнения, когда индекс ОЕХ стоит 390. Колл CAPS стоит больше обычного колл-спрэда «быка». Это и есть третье граничное условие.

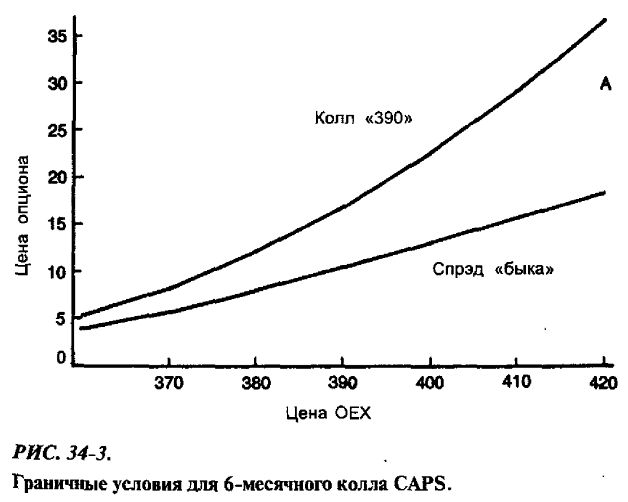

На рис. 34-3 иллюстрируются три граничных условия для гипотетического 6-месячного колла на ОЕХ и соответствующего 6-месячного спрэда «быка». Точка, отмеченная символом «А», является точкой автоматического исполнения. Кривая стоимости колла CAPS должна располагаться где-то между этими двумя кривыми и обрываться в точке А, когда значение индекса равно 420. Расстояние между двумя кривыми варьируется в зависимости от волатильности, краткосрочных процентных ставок и дивидендов, которые остается выплатить до истечения срока. Однако общий вид и взаимное расположение этих кривых остаются теми же самыми. Читателю следует обратить внимание на то, что верхняя кривая не может проходить ниже точки А, так как иначе коллом будут торговать с дисконтом. Аналогично нижняя кривая не может проходить выше точки А, так как иначе обычный колл-спрэд со страйками 390 и 420 стоил бы больше разности между страйками до истечения срока, а это – ситуация, которая не может реализоваться.

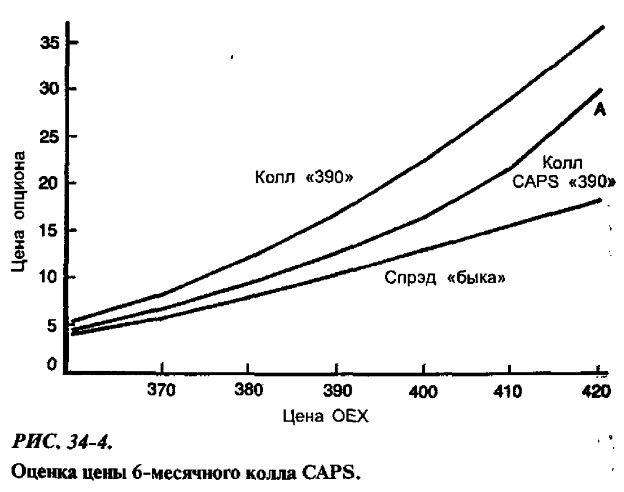

Однако как все-таки предсказывать цену самого опциона CAPS, если известна область, в которой эта цена должна находиться? Ниже предлагается некоторое общее правило построении цены CAPS, которая будет близка к теоретической цене. На рис. 34-4 изображена кривая цены CAPS, проведенная между двумя кривыми из рис. 34-3, соответствующими двум граничным условиям. Отметим, что кривая цены CAPS проходит весьма близко к кривой цены спрэда «быка», когда опционы этого спрэда значительно «без денег» (т. е. когда на рис. 34-4 цена индекса ОЕХ ниже 370). По мере возрастания цены индекса условие автоматического исполнения повышается в стоимости, так как шансы того, что оно наступит, становятся все больше и больше. Поэтому кривая цены CAPS начинает расти быстрее кривой цены спрэда «быка» с тем, чтобы попасть в точку А при цене индекса в 420. Средняя кривая на рисунке примерно соответствует тому, как должна выглядеть кривая цены колл-опциона CAPS. Очевидно, что кривая цены пута CAPS может быть построена также, если использовать аналогичные граничные условия для путов.

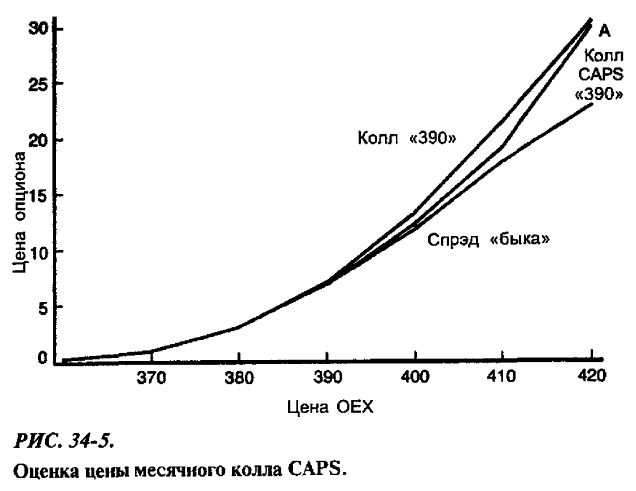

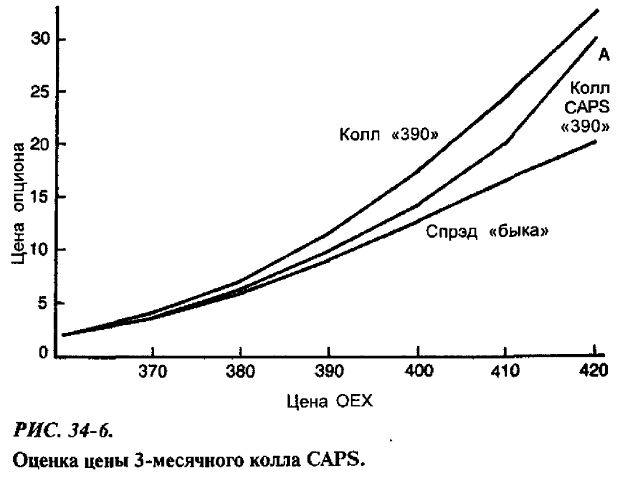

На рисунках 34-5 и 34-6 приводятся графики кривых цены колла CAPS в случаях, когда до истечения срока остается меньше времени. Кривая на рис. 34-6 показывает цены CAPS с тремя месяцами до истечения срока притом, что все прочие переменные остаются такими же, как и на предыдущих двух рисунках. Кривая на рис. 34-5 показывает цены CAPS лишь с одним месяцем до истечения срока. Легко заметить, что во всех случаях общий вид кривых цены CAPS остается одним и тем же. Условие автоматического исполнения в случае с одним месяцем до истечения имеет небольшую стоимость лаже при цене индекса в 410. Однако поскольку кривая цены CAPS должна попасть в точку А, то за последние 10 пунктов движения индекса ОЕХ цена краткосрочного опциона CAPS весьма значительно возрастает.

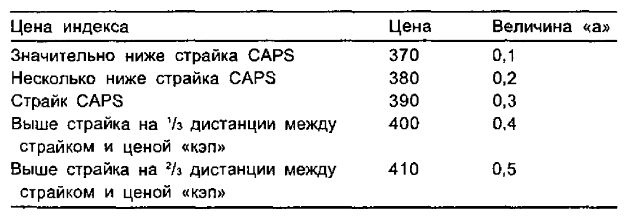

Стоимость условия автоматического исполнения прямо связана с вероятностью того, что значение индекса совпадет с ценой «кэп». Поэтому проблема ценообразования CAPS упирается в возможность оценки этой вероятности. Существует строгий математический способ проведения оценки, однако средний трейдер больше заинтересован в получении приемлемой оценки более быстрым способом. Можно предложить два способа. При первом речь идет о выборе некоторой константы, с помощью которой задается цена CAPS между двумя граничными кривыми, изображенными на приведенных рисунках. Для значений индекса ОЕХ, приводящих опцион в значительный убыток, константа выбирается малой – возможно, от 0,1 до 0,2. Это значит, что кривая цены CAPS пройдет выше нижней кривой (спрэда «быка») на расстоянии в 10 или 20% от длины промежутка между двумя граничными кривыми. Однако при цене индекса, равной страйку CAPS (т.е. 390 в примерах, приведенных выше), цена CAPS пройдет уже на расстоянии в 30% от длины промежутка между двумя кривыми. Когда цена индекса достигает 410 (ниже цены «кэп» на 10 пунктов), цена CAPS будет лежать уже на полпути (50%) дистанции между двумя кривыми. Эти построения подытоживаются в следующей формальной модели:

Простая модель ценообразования CAPS:

Теоретическая цена колла CAPS = SP + a х НСР,

где

SP – цена обычного спрэда «быка»;

НСР – цена обычного колла со страйком, равным цене «кэп»;

а – константа между 0 и 1, которая тем больше, чем ближе цена базового индекса к цене «кэп»

Константа а принимает примерно следующие значения:

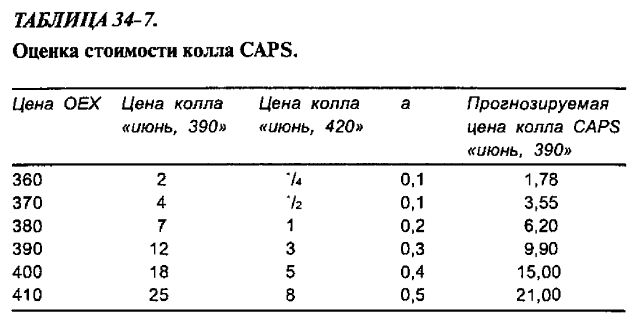

Пример. При заданных ценах колла на индекс ОЕХ для предсказания цен колла CAPS «июнь, 390» можно использовать простую модель ценообразования CAPS. В качестве примера расчета по этой модели рассмотрим цены, когда индекс ОЕХ принимает значение 390: обычный колл-спрэд стоит 9 пунктов (колл «июнь, 390» стоит 12, а колл «июнь, 420» – 3), а колл со страйком, равным цене «кэп», является коллом «июнь, 420», т. е. стоит 3 пункта.

Поэтому SP = 9, а НСР = 3. Если значение индекса равно страйку CAPS, то по приведенной выше таблице находим, что константа «я» должна быть равна 0,3. Поэтому

Цена CAPS = 9 + 0,3 х 3 = 9,9 при цене индекса 390.

Результаты вычисления значений цены CAPS для различных цен индекса ОЕХ приведены в табл. 34-7.

Очевидно, эта модель дает грубую аппроксимацию фактических цен CAPS, но ее часто бывает вполне достаточно.

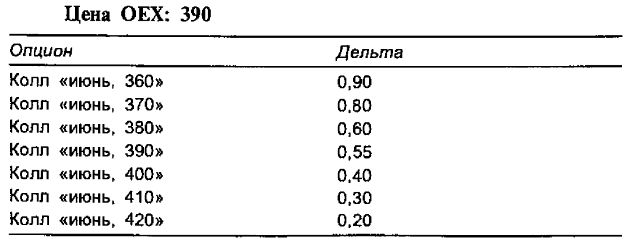

Большей точности при использовании этой модели можно достичь, если иметь возможность вычислять дельту опционов. Напомним, что дельта опциона обычно определяется как величина, на которую изменяется цена опциона при изменении базовой акции на 1 пункт. Но имеется и другое (в большей степени математическое) определение дельты колла, в соответствии с которым дельта колла приближенно равна вероятности того, что при истечении срока опциона цена акции будет выше страйка опциона. Взглянем на следующую таблицу дельт опционов на ОЕХ с разными страйками в свете этого альтернативного определения.

Обычное определение дельты означает, что, например, колл «июнь, 420» повысится в цене примерно на 20 центов, если значение индекса ОЕХ возрастет на 1 пункт. Имея в виду альтернативное определение дельты, можно было бы сказать, что существует 20% шансов, что ОЕХ окажется при июньском истечении срока выше 420.

Напомним, что стоимость условия автоматического исполнения прямо связана с вероятностью того, что индекс достигнет цены «кэп». Альтернативное определение дельты очень близко к тому, что именно нужно знать для определения стоимости условия автоматического исполнения. Конечно, для этого потребуется знать еще кое-что.

Для правильной оценки условия автоматического исполнения нужно знать вероятность того, что цена закрытия индекса будет выше цены «кэп» в любое время, начиная с текущего момента и до истечения срока. Эта вероятность выше вероятности того, что цена закрытия будет выше цены «кэп» при истечении срока, а именно эта последняя вероятность и равна дельте. Тем не менее, это понятие служит основой нового определения третьего граничного условия.

Третье граничное условие теперь выглядит так:

Цена CAPS > = SP + НСР х дельта НСР,

где SP и НСР определяются, как и ранее:

SP – цена обычного спрэда «быка»;

НСР – цена обычного колла со страйком, равным цене «кэп»

|