|

Материал этого раздела предназначен дополнить математические приложения, изложенные в гл. 30. Индексные опционы обладают некоторыми уникальными особенностями, которые следует принимать во внимание в попытке предсказать их стоимость посредством моделей ценообразования.

Тем не менее, модель Блэка-Шоулза следует рассматривать как возможную модель ценообразования опционов, и даже индексных опционов. Предлагались и другие модели, однако, как представляется, модель Блэка-Шоулза дает довольно точные результаты, обходясь при этом без излишних усложнений, присущих прочим моделям.

Фьючерсы

Построение моделей определения справедливой стоимости фьючерсных контрактов является трудной задачей. Модель Блэка- Шоулза для этих целей неприменима. Напомним, что ранее мы говорили о том, что справедливая стоимость фьючерсного контракта на индекс может быть определена путем вычисления текущей стоимости дивиденда, а также зная экономию издержек по поддержанию позиции для фьючерсного контракта в сравнении с покупкой фактических акций, составляющих индекс.

Индексные опционы с расчетом наличными

Модель определения справедливой стоимости фьючерса для взвешенного по капитализации индекса требует знания точной величины дивиденда, даты выплаты дивиденда и капитализации для каждого типа акций, составляющих индекс (для взвешенного по ценам индекса знания капитализаций не требуется). Без этого нельзя будет получить точного значения дивидендного параметра, используемого в модели.

В модели для индексного опциона с расчетом наличными дивиденд преобразуется в основном тем же способом, как и в случае фондового опциона. Текущая стоимость дивиденда вычитается из цены индекса, и в модели используется эта скорректированная цена акции. В случае фондовых опционов можно было поступить также и по-другому. Следовало уменьшить интервал времени до истечения срока с тем, чтобы дата истечения срока совпала с датой выплаты дивиденда. Однако в случае индексных опционов такой способ не проходит, так как количество дат выплаты дивиденда очень большое.

Рассмотрим пример, использующий ту же условную информацию о дивидендах и тот же индекс, с которыми мы уже сталкивались в гл. 32.

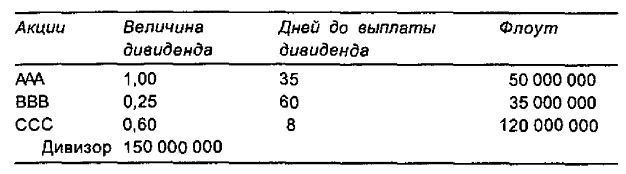

Пример. Предположим, что взвешенный по капитализации индекс образован из акций трех типов AAA, ВВВ и ССС. В следующей таблице приведены необходимые данные, касающиеся дивидендов и флоутов для этих трех типов акций:

Сначала нужно вычислить текущую стоимость дивиденда по акциям каждого типа, затем ее умножить на флоут и поделить на дивизор индекса. Сумма этих результатов по всем типам акций в индексе дает общий дивиденд индекса. Если обратиться к вычислениям для данного примера, проделанным в гл. 32, то можно получить, что точное значение текущей стоимости дивиденда для этого индекса равно 0,8667 долл.

Предположим, что текущее значение индекса равно 175,63, а мы желаем оценить теоретическую стоимость колла «июль, 175». Если использовать модель Блэка-Шоулза из гл. 30, то нам придется проделать следующие вычисления:

1. Вычесть текущую стоимость дивиденда индекса, т. е. 0,8667 долл., из текущей цены индекса, т.е. 175,63, и в результате получить скорректированную цену индекса в 174,7633.

2. Оценить справедливую стоимость колла, используя величину 174,7633 в качестве цены акции. Все другие параметры такие же, как и для акций, включая безрисковую процентную ставку (например, 10%).

Теоретическая стоимость путов определяется тем же способом, как и в случае фондовых опционов, а именно используя арбитражную модель. Этого достаточно для индексных опционов, так как, вообще говоря, возможно, хотя и трудно, хеджировать эти опционы, покупая или продавая весь индекс. Таким образом, в стоимостях опционов должна отражаться возможность такого арбитража. В стоимости пута, конечно, должна отражаться возможность дивидендного арбитража с индексом. Арбитражная модель оценивания, представленная в одной из предыдущих глав, посвященной моделированию, требует использования дивиденда. Для этих индексных путов нужно использовать текущую стоимость дивиденда индекса, притом ту же самую, которая использовалась при оценивании колла в последнем примере.

Исполнение европейского типа

Рассматривая исполнение европейского типа, как правило, пренебрегают тем обстоятельством, что минимальная стоимость опциона «в деньгах» равна его внутренней стоимости. Путами европейского типа можно торговать с дисконтом к внутренней стоимости. Рассмотрим эту ситуацию с точки зрения возможности конверсионного арбитража. Если трейдер покупает акции, покупает путы и продает коллы на эти акции, он совершает конверсионный арбитраж. В случае опциона с европейским исполнением он, чтобы ликвидировать позицию, вынужден держать ее до истечения срока. Он не может исполнить его раньше времени истечения срока, не может быть его опцион и отозван. Поэтому его издержки поддержания позиции всегда будут максимальны при истечении срока. Эти издержки равны величине дисконта в стоимости пута.

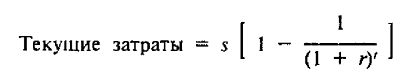

Для пута значительно «в деньгах», дисконт будет равен текущим затратам, требуемым для «поддержания» страйка до истечения срока, т. е.

Путу «в деньгах» с меньшим выигрышем, т. е. для которого дельта меньше -1,00, будет соответствовать дисконт меньшей величины. Для получения скорректированного значения дисконта можно умножить прежний дисконт на абсолютное значение дельты пута.

Фьючерсные опционы

Для оценивания фьючерсных опционов можно использовать модифицированную модель Блэка-Шоулза, называемую моделью Блэка (Black model). Модификация, по существу, состоит в следующем. В качестве безрисковой ставки в модель Блэка-Шоулза подставляется 0%, по ней находится теоретическая стоимость колла, а затем полученный результат дисконтируется.

Модель Блэка:

Стоимость колла = e-rt х стоимость колла по модели Блэка-Шоулза (используя r = 0%),

где

r – безрисковая процентная ставка,

t – время до истечения срока в годах.

Взаимосвязь теоретических стоимостей фьючерса и пута может быть получена из соотношения

Цена колла = цена пута + e-rt (f – s),

где

f – цена фьючерса, s – страйк.

Пример. Заданы следующие цены:

Наличный индекс ZYX – 174,49

Декабрьский фьючерс на ZYX – 177,00

До истечения срока остается 80 дней, волатильность индекса равна 15%, а безрисковая процентная ставка – 6%.

Для оценивания теоретической стоимости колла «ZYX, декабрь, 185» следует предпринять следующие действия:

1. Оценить стоимость по стандартной модели Блэка-Шоулза, положив страйк равным 185 пунктам, цену акции – 177,00, волатильность – 15%, время до истечения срока – 0,22 (80/365) и процентную ставку – 0%. Отметим, что цена фьючерса, а не цена индекса, подставляется в модель в качестве цены акции.

2. Дисконтировать результат расчетов по шагу 1 (предположим, что эти расчеты дают стоимость 1,43):

Стоимость колла по модели Блэка = e-(0,06 x 0,22) x 2,05 = 2,02

В этом случае расхождение результатов по модели Блэка-Шоулза и модели Блэка небольшое (всего 2 цента). Однако дисконтирующий множитель для долгосрочных опционов или для опционов «в деньгах» может оказать большим.

Другие приложения математического характера, обсуждавшиеся в гл. 30, переносятся без изменений на индексные опционы. Ожидаемая доходность и наведенная волатильность имеют то же самое значение. Наведенная волатильность может быть вычислена путем использования формулы Блэка-Шоулза, как было изложено выше.

Нейтральность позиции сохраняет свой прежний смысл. Напомним, что любой из приведенных выше способов вычисления теоретической стоимости в качестве своего побочного продукта дает дельту опциона. Эта дельта при желании сохранить нейтральность позиции может использоваться для опционов с расчетом наличными и для фьючерсных опционов точно так же, как и для фондовых опционов. Это осуществляется путем вычисления эквивалентной позиции по акциям (или эквивалентной позиции по «индексу» или по «фьючерсу» соответственно).

Дальнейшие действия

Различные типы дальнейших действий, применимые к фондовым опционам, могут применяться также и к индексным опционам. Более того, если трейдер образует спрэд с опционами на один и тот же индекс, то эти действия практически те же самые. Однако если трейдер организует межиндексные спрэды, то полезными могут оказаться дальнейшие действия иного типа. Причина заключается в том, что спрэд будет показывать разные результаты не только в зависимости от цены одного индекса, но также и в зависимости от взаимоотношения этого индекса с другим.

Например, осуществленная в форме межиндексного спрэда стратегия, нацеленная на умеренное повышение рынка, может давать убыток, даже если один индекс повышается. Так может произойти, если другой индекс ведет себя при этом нежелательным образом. Если бы трейдер располагал возможностями «рисовать» на компьютере общую картину, включающую несколько различных исходов, то он имел бы лучшее представление о потенциальной прибыли для своей стратегии.

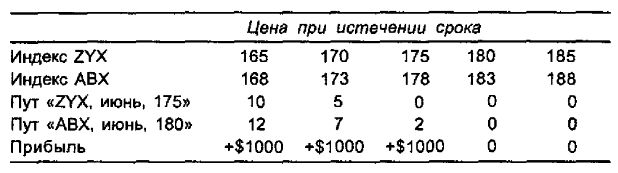

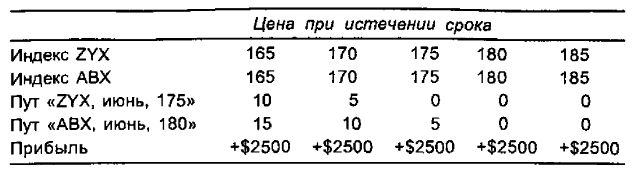

Пример. Предположим, что был организован пут-спрэд между индексами ZYX и АВХ. При этом пут «АВХ, июнь, 180» был куплен за 3,00, а пут «ZYX, июнь, 175» был продан за 3,00, в то время как индекс ZYX стоил 175,00, а индекс АВХ – 178,00. Очевидно, что этот спрэд будет порождать разнообразные исходы, если цены индексов ZYX и АВХ будут демонстрировать значительное расхождение.

С первого взгляда представляется, что это – позиция «медведя», так как она включает длинный пут с более высоким страйком и короткий пут – с более низким. Однако позиция может приносить прибыль даже на растущем рынке, если индексы движутся подходяще. Так, если при истечении срока оба индекса будут равны 179,00, то короткий опцион ничего не будет стоить, а длинный опцион будет стоить 1,00. Это означает, что по спрэду будет реализована прибыль в 1 пункт, или 500 долл. (1500 долл. прибыли по короткому путу на ZYX минус 1000 долл. убытка по длинному путу на АВХ).

Напротив, движение вниз еще не гарантирует прибыли. Если индекс ZYX упадет до 170,00, в то время как индекс АВХ упадет до 175,00, то при истечении срока оба пута будут стоить по 5 пунктов и по спрэду не будет ни прибыли, ни убытка.

Для лучшего понимания своей позиции трейдеру нужно иметь картину прибыли по позиции со «скользящей шкалой». Обычно большинство результатов работы позиции лается (например, при истечении срока) при различных ценах акции или индекса. Но в данном случае требуется еще кое-что. Разумеется, трейдер в рассматриваемом случае хотел бы видеть возможные исходы при различных ценах индекса ZYX, например, от 165 до 185. Однако для понимания работы спрэда хорошо было бы учитывать также и то, как индекс ZYX соотносится с индексом АВХ. Поэтому трейдеру потребовалось бы иметь в распоряжении три (или более) таблицы исходов, в каждой из которых отображаются результаты при изменении значения индекса ZYX при истечении срока в диапазоне от 165 до 185. При этом в первой таблице можно было бы отобразить результаты, когда индекс ZYX, скажем, на 5 пунктов ниже индекса АВХ. В другой таблице можно было бы представить результаты при сохранении исходного взаимоотношения индексов (т. е. с разницей в 3 пункта). И, наконец, в третьей таблице можно было бы показать результаты при совпадении значений индексов ZYX и АВХ.

Если при истечении срока разность между двумя индексами сохранится равной 3 пунктам, то подобная таблица может выглядеть так:

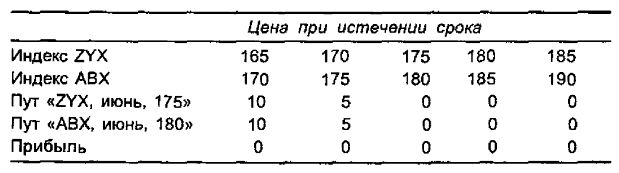

Эта «картина» показывает, что рассматриваемая позиция является в некоторой степени позицией «медведя», так как по ней прибыль реализуется лаже при неизменных значениях индексов. Однако сравним эти результаты со случаем, когда индекс ZYX оказывается ниже индекса АВХ на 5 пунктов.

В этом случае по спрэду невозможно получить прибыль, даже если произойдет обвал рынка. Таким образом, может оказаться, что даже спрэд «медведя» (подобный рассматриваемому) не принесет прибыли, если взаимное движение индексов будет неблагоприятным.

Наконец, посмотрим, что произойдет, если индекс ZYX повысится так сильно, что сравняется с индексом АВХ.

Эти таблицы можно назвать таблицами со «скользящей шкалой» потому, что с их помощью последовательно демонстрируются различные множества результатов и при этом каждый раз шкала индекса АВХ как бы слегка «проскальзывает» относительно неподвижной шкалы индекса ZYX. Следует обратить внимание на то, что в двух последних таблицах значения индекса ZYX сохраняются теми же самыми, но значения индекса АВХ слегка изменяются, чтобы показать результаты для других пар значений двух индексов. Таблицы такого типа необходимы трейдеру, организующему спрэды на основе опционов с разными базовыми индексами.

Этим мы заканчиваем главу о безрисковом арбитраже и математическом моделировании. Вспомним, что арбитраж по фондовым опционам может влиять на цены акций. Рассмотренные здесь способы арбитража не влияют на сами индексы. На них влияют хеджи с рыночными корзинами. Мы также узнали, что для оценивания инструментов нет необходимости в новых моделях. Для индексных опционов достаточно просто правильно оценить дивиденд индекса, который затем используется в стандартной модели Блэка-Шоулза.

Для оценивания фьючерсных опционов можно положить в модели Блэка-Шоулза безрисковую процентную ставку, равную 0%, а затем дисконтировать результат. Эта процедура и составляет суть модели Блэка.

|