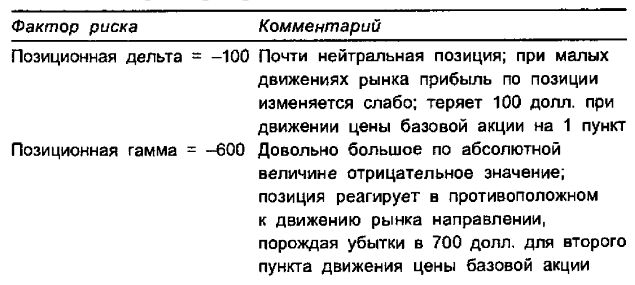

|

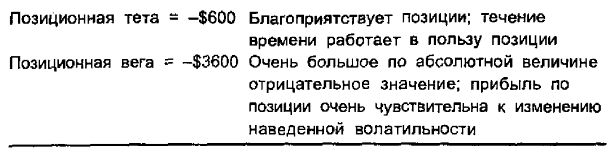

Эта продажа стрэддла имеет одно гарантированное свойство, которое оправдывает ее применение с самого начала, – это снижение временной стоимости (факторы риска меняются при изменении цены, времени и волатильности). Движения цены акции не приносит успеха позиции. Но они бывают всегда, и потому трейдеру следует ожидать негативных эффектов от этих движений. Волатильность – очень непредсказуемый фактор. Если она уменьшается, продавец стрэддла получает значительную прибыль. Однако если говорить реально, то она может уменьшиться лишь на ограниченную величину. Если же она возрастет, то прибыльность позиции сильно пострадает. Хуже того, если возрастет прогнозируемая волатильность, то очень вероятно, что цена базовой акции также будет подвержена очень сильным изменениям. Все это оказывает плохое воздействие на позицию. Таким образом, трейдер должен иметь в виду, что он может применять стратегию продажи стрэддла лишь, когда имеются серьезные основания полагать, что волатильности высоки и в дальнейшем они понизятся. Если имеются достаточные опасения, что случится обратное, то стратегии следует избегать.

Если волатильность остается относительно стабильной, то трейдеру следует предвидеть, какое влияние будет оказывать на позицию течение времени. Дельта не будет сильно изменяться, так как опционы почти «при деньгах». Однако гамма увеличится, свидетельствуя о том, что при приближении к истечению срока краткосрочные ценовые движения будут оказывать на нереализованную прибыль позиции повышенное влияние. Тета будет возрастать еще больше, указывая на то, что время будет становиться еще лучшим другом продавца стрэддла. Для краткосрочных опционов снижение временной премии происходит, как правило, с большей скоростью, чем для долгосрочных опционов. Наконец, вега также несколько уменьшится, так что увеличение наведенной волатильности не будет столь разрушительно действовать на позицию, когда до истечения срока будет оставаться мало времени. Поэтому течение времени будет, как правило, улучшать большинство характеристик продажи непокрытого стрэддла. Однако эти обстоятельства не облегчают текущей ситуации и, более того, не означают, что риск исчезает по прошествии всего лишь небольшого периода времени.

Вариант анализа, приведенный в рассмотренных выше примерах, дает значительно более глубокую картину последствий использования той или иной стратегии, чем просто представление о том, что позиция является дельта-короткой по 100 акциям, или результаты позиции при истечении срока. В соответствии с результатами приведенного выше примера мы знаем, что продавец стрэддла получит прибыль, если при истечении срока через 3 месяца цена акции XYZ окажется между 80 и 100. Однако то, что произойдет в промежутке, – совсем другое дело. Именно параметры дельта, гамма, тета и вега весьма полезны для определения того, как позиция будет вести себя в текущий момент времени.

Возвратимся к заданному таблично в начале этого раздела перечню стратегий. Отметим, что стратегии пропорциональной продажи и продажи стрэддла (эти стратегии эквивалентны) обладают свойствами, которые мы подробно рассмотрели. В частности, для них дельта равна нулю, а некоторые другие факторы риска отрицательны. Было показано, как эти отрицательные факторы приводят к потенциальным прибыли или убыткам. Просматривая прочие строки этой же таблицы, можно заметить, что стратегии покрытой продажи колла и продажи непокрытого пута (они также эквивалентны) имеют факторы риска, очень похожие на факторы риска для продажи стрэддла: дельта положительна, а остальные факторы отрицательны. Представляется, что эта стратегия в соответствии с этими факторами хуже продажи непокрытых стрэддлов, так как она включает все те же самые риски, но в дополнение по ней возникают убытки непосредственно при движении цены базовой акции. Здесь следует подчеркнуть, что если трейдер (после ознакомления с приведенными выше примерами) находит стратегию продажи стрэддла не очень привлекательной, то он в еще меньшей степени будет склонен использовать стратегию покрытой продажи колла, так как она подвержена действию тех же самых факторов риска и, кроме того, даже не является дельта-нейтральной.

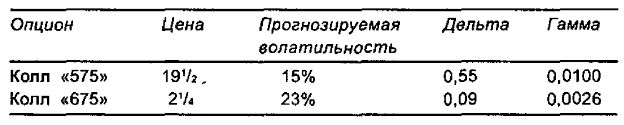

Пример, который уже рассматривался ранее в главе о фьючерсных опционах, будет сейчас продолжен, как и было тогда обещано. Еще раз напомним, что, торгуя фьючерсными опционами, часто можно столкнуться с деформацией волатильности, но, как правило, не следует при этом покупать колл «при деньгах» (самый дешевый) и продавать большое количество коллов «без денег» только потому, что такая сделка сулит наибольшую теоретическую выгоду. Следующий пример уже рассматривался, но теперь мы его изучаем глубже с использованием гаммы.

Пример. В ценах январских опционов на сою обнаруживается значительная деформация волатильности: коллы «без денег» существенно дороже коллов «при деньгах».

Имеется следующая информация:

Цена январской сои – 583

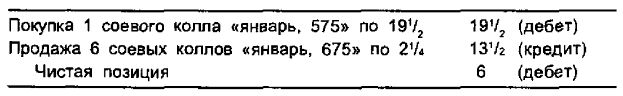

Используя дельты, можно организовать следующий спрэд так, чтобы он был нейтральным.

Когда рассматривался исходный пример, с помощью графика прибыли было продемонстрировано, что пропорция спрэда была слишком большой и проблемы могли возникнуть при подъеме рынка.

Теперь, когда в распоряжении трейдера находится такой инструмент измерения риска, как гамма, масштаб проблем можно оценить количественно.

Позиционная гамма для этого спрэда является большим отрицательным числом:

Позиционная гамма = 0,01 – 6 х 0,0026 = -0,0056

Это значит, что на каждые 10 пунктов увеличения цены январской сои позиция «укорачивается» на ½ одного фьючерсного контракта. Точка максимальной прибыли, равная 675, расположена на 92 пункта выше текущей цены 583. Хотя в обычных условиях цена сои не сумеет возрасти на 92 пункта всего за несколько дней, этот анализ показывает, что позиция может стать очень «короткой», если цена сои быстро поднимется до точки максимума прибыли. Если это случится, никакой прибыли не будет.

Даже небольшое повышение цены сои на 20 центов (пунктов), что меньше дневного торгового лимита, начнет превращать эту небольшую позицию в довольно «короткую». Если трейдер организовал спрэд в значительном количестве, например, купил 100 и продал 600 коллов, то он очень быстро может оказаться в «короткой» позиции значительного размера.

Нейтральный трейдер не станет использовать столь большую пропорцию в этом спрэде. Скорее, он нейтрализует гамму, а затем будет работать с результирующей дельтой. В следующем разделе говорится именно о том, как это осуществить.

|