|

Дельта проданных коллов может быть использована для определения оптимальной пропорции в корректирующей пропорцию защитной стратегии. Основная идея при этом состоит в таком использовании дельты, чтобы позиция оставалась в течение всего времени настолько нейтральной, насколько это возможно.

Пример. Инвестор сначала организует нейтральную позицию пропорциональной продажи с коллами «XYZ, октябрь, 50» и акциями XYZ в пропорции 5:3, установленной ранее. Акции стоят 49 пунктов, а дельта колла равна 0,60. Далее, предположим, что цена акции возросла до 57 и теперь колл имеет дельту 0,80. Нейтральной пропорцией теперь будет 1/0,80 (= 1,25), или 5:4. Поэтому пропорциональный продавец мог бы дополнительно купить еще 100 базовых акций. С другой стороны, он мог бы выкупить один из своих коротких коллов.

В этом конкретном примере выкуп одного колла приведет к пропорции 4:3, которая не вполне верна. Если бы он имел изначально позицию большего размера, ее было бы проще привести к дробной пропорции. Когда акция падает в цене, необходимо пропорцию увеличивать. Это может быть осуществлено либо дополнительной продажей некоторого числа коллов, либо продажей части длинных акций. Теоретически такую коррекцию можно было бы для поддержания нейтральности позиции проводить непрерывно. Однако на практике до принятия решения о коррекции инвестор ждет, пока акция не поднимется в цене на несколько пунктов. Если акция поднимается в цене достаточно высоко, это сигнал для применения нейтрально настроенным инвестором корректирующего «ролл-апа». Подобным же образом, если цена акции падает до ближайшего снизу страйка, инвестор применяет «ролл-даун». В таком случае нейтральная пропорция определяется дельтой того колла, который появляется в результате операции «ролл».

Пример. Акции XYZ стоят 57 пунктов, и инвестор рассматривает применение к позиции, состоящей из 300 длинных акций и 5 коллов «XYZ, октябрь, 50», «ролл-апа» с переходом к коллу «октябрь, 60». Если колл «октябрь, 60» имеет дельту 0,40, то нейтральной пропорцией для этого колла будет 2,5:1 (1/0,40). Поскольку инвестор уже находится в длинной позиции по 300 акциям, он должен теперь быть в короткой позиции по 7,5 коллам (3 х 2,5). Ясно, что в таком случае он продал бы 7 или 8 коллов в зависимости от своей оценки перспектив акции.

Если инвестор предпочитает использовать более утонченные подходы, он мог бы проводить коррекции между страйками, изменяя свою позицию по акциям, или же делать коррекции путем применения «ролл-апа» или «ролл-дауна», если цена акции достигает нового страйка. Для предпочитающих формулы, предлагаем следующие соотношения, отражающие вычислительные аспекты этих подходов.

1. При организации новой позиции или при использовании «ролл-апа» или «ролл-дауна» при цене акции, равной ближайшему страйку:

Замечание: При организации новой позиции перед использованием этой формулы сначала необходимо решить, сколько базовых инвестор может купить (реальная цифра – 1000 акций).

2. При проведении коррекции между страйками, покупая или продавая акции:

стандартных лотов, которое нужно купить = текущая дельта х число коротких коллов – число стандартных длинных лотов?

Замечание: Если в результате получаются отрицательные числа, акции нужно продавать, а не покупать.

Эти формулы можно проверить на числовых данных предыдущего примера. Так, при дельте колла «октябрь, 50», равной 0,80, а цене акции – 57, к нейтральной пропорции приводила покупка 100 акций. Действительно, используя формулу, имеем:

Число стандартных лотов, которое нужно купить = 0,80 х 5 – 3 = 4 – 3 = 1.

Кроме того, если для позиции используется «ролл-ап» с переходом к коллу «октябрь, 60» (дельта = 0,40), то требуется продать именно 7,5 коллов «октябрь, 60»:

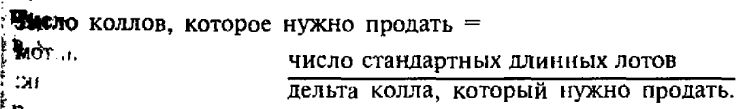

Число коллов, которое нужно продать = 3/0,40 = 7,5.

Существует и более общий подход к решению этой задачи, который можно применять к любой сколь угодно сложной стратегии. Этот подход связан с выяснением того, является чистая позиция длинной или короткой. Чистая позиция определяется количеством обыкновенных акций и обычно называется эквивалентной позицией по акциям (equivalent stock position – ESP). Для позиции по акциям, эквивалентной заданной позиции по любому опциону, можно использовать следующую простую формулу:

ESP – число опционов х дельта х число акций на опцион

Пример. Допустим, что инвестор находится в длинной позиции по 10 коллам «XYZ, июль, 50», для которых текущее значение дельты равно 0,45. Каждый опцион является контрактом на 100 базовых акций. Поэтому вычисление ESP проводится так:

ESP = 10 х 0,45 х 100 = 450 акций

Этот результат означает, что владение 10 такими опционами эквивалентно владению 450 базовыми обыкновенными акциями XYZ. Читатель уже знает, что опцион с дельтой в 0,45 будет повышаться в цене на 0,45 пункта при движении цены обыкновенной акции вверх на 1 пункт. Поэтому 10 опционов повысятся в цене на 4,5 пункта, или 450 долл. Очевидно, что стоимость самих 450 акций повысится на 450 долл., если они возрастут в цене на 1 пункт.?

Отметим, что существуют некоторые опционы (которые образуются при сплите акций), являющиеся контрактами более чем на 100 акций. Включение сомножителя «число акций на опцион» в формулу учитывает тот факт, что такие опционы эквивалентны иному, отличному от большинства опционов, количеству акций.

Вычисление параметра ESP для общей позиции по опционам и акциям может быть проведено, даже если в позицию включено несколько разных типов опционов. Достоинство такого расчета состоит в том, что общая, и, возможно, сложная, опционная позиция может быть охарактеризована одним числом. Параметр ESP показывает, как будет вести себя позиция при краткосрочных движениях рынка.

Еще раз вернемся к предыдущему примеру пропорциональной продажи. После того как акция поднялась в цене до 57, инвестор оказался в длинной позиции по 300 акциям и короткой позиции по 5 коллам «октябрь, 50» с текущим значением дельты в 0,80. Параметр ESP для 5 коллов «октябрь, 50» соответствует Короткой позиции по 400 акциям (5 х 0,80 х 100). Кроме того, имеется еще длинная позиция по 300 акциям, так что общее Значение параметра ESP для пропорциональной продажи равно 100 коротким акциям.

Эти цифры показывают инвестору перспективы его позиции. Теперь он знает, что его позиция эквивалентна короткой позиции по 100 акциям XYZ. Возможно, что он в отношении акций XYZ настроен на понижение, и потому решает ничего не делать. Это было бы правильно, ведь он знает, что находится в короткой позиции по акциям.

Однако в обычных условиях инвестор предпочитает скорректировать свою позицию. Снова возвращаясь к ситуации нашего примера, обнаруживаем, что у инвестора несколько способов сведения позиции к нейтральной. Ясно, что значение параметра равное нулю, следует рассматривать соответствующим нейтральной позиции. Очевидно, инвестору можно было бы купить 100 акций XYZ для компенсации короткой позиции по 100 акциям. Или же, поскольку дельта колла «октябрь, 50» равна 0,80, он мог бы купить 1,25 этих коротких коллов (конечно, на самом деле он смог бы купить лишь 1 колл, так как дробными коллами торгуют).

В дальнейших главах мы чаще будем встречаться с примерами использования параметра ESP. Это очень важный инструмент, без которого ни один инвестор, оперирующий позициями сразу с несколькими типами опционов, не должен обходиться. Единственное, что требуется при применении ESP, это знание дельты всех опционов, образующих позицию. А они могут быть без труда получены у своего брокера или в различных информационных службах.

Инвесторы, не имеющие достаточно средств или будучи по какой-либо иной причине не в состоянии использовать такую корректирующую пропорцию стратегию, в качестве защитных действий в пропорциональных продажах могут применять и другие, менее трудоемкие способы.

|