|

Продавая опционы «пут», вы можете стремиться к четырем различным целям: получение быстрого дохода, использование депозита, находящегося у брокера, покупка акций или налогового опциона «пут».

Цель 1: получение дохода

Наиболее популярный мотив продажи опционов «пут» является одновременно и самым очевидным – это желание заработать краткосрочную прибыль на премиях. После продажи опцион «пут» начинает терять стоимость и, следовательно, может быть куплен (закрыт) по более низкой цене, что приводит к образованию прибыли. Если вы – продавец, то время будет на вашей стороне, поэтому при продаже опциона «пут» с большой временной стоимостью возможность получения прибыли возрастает. Но обычно с более высокой временной стоимостью связан и более существенный риск.

Пример: Предположим, что в январе прошлого года вы продали июньский опцион «пут» с ценой исполнения 45 и получили за него премию 4. В то время рыночная стоимость базовых акций составляла 46 долларов за каждую. Поскольку рыночная стоимость была выше цены исполнения, то вся премия состояла из временной стоимости (в случае опционов «пут» статус опциона «с выигрышем» возникает в ситуациях, противоположных случаю опционов «колл».) Если рыночная стоимость акций останется на уровне 45 долларов за акцию или выше, то опцион «пут» в конце концов истечет и обесценится. Если на дату истечения опциона акции будут оцениваться в диапазоне между 41 и 45 долларами, то вы получите ограниченную прибыль или достигнете точки безубыточности. Цена в 41 доллар – это разница между ценой исполнения и уровнем полученной вами премии.

Короткая позиция может быть закрыта в любой момент. Чтобы закрыть свою позицию, продавцу надо купить тот же контракт по текущей стоимости. Открытый опцион в любой момент может быть исполнен покупателем. Когда бы вы ни продали опцион «пут», вы рискуете его исполнением и должны быть готовы принять акции, если исполнение произойдет. Если рыночная стоимость акций упадет ниже цены исполнения, то оно может случиться в любой момент. Из-за премии, которую вы получите при продаже опциона «пут», вы принимаете риск того, что рыночная стоимость акций может упасть ниже цены исполнения и от вас потребуется купить 100 акций по цене, выше текущей рыночной стоимости.

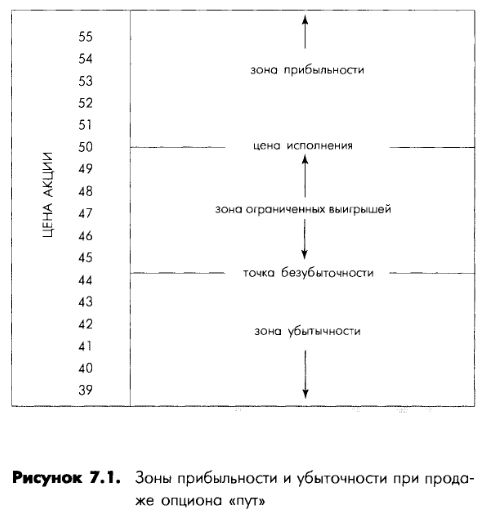

Рациональный продавец опционов «пут» всегда оценивает возможные зоны прибылей и убытков, заранее решая, в какой момент он будет закрывать позицию. Если получение прибыли становится невозможным, то наилучший возможный исход состоит в том, чтобы принять ограниченные убытки. Пример зон прибылей и убытков при продаже опциона «пут» показан на рис. 7.1. Цена исполнения равнялась 50, а премия за опцион «пут» была 6; возникла зона ограниченных прибылей шириной в 6 пунктов между 44 и 50 долларами за акцию; ниже этой зоны вы понесете убытки.

Пример: Предположим, что вы продали опцион «пут» с ценой исполнения 60 и получили за него премию 5. В этом случае ваша зона прибылей – это множество цен, равных или превышающих цену исполнения опциона. Если рыночная стоимость акций падает ниже 60 долларов за акцию, но остается не ниже 55 долларов за акцию, то вы получите ограниченную прибыль (поскольку вы получили 5 пунктов за продажу опциона «пут»). Если рыночная стоимость акций упадет ниже 55 долларов за акцию, то вы окажетесь в зоне убытков. Вы могли бы выбирать акции с ценой не ниже цены исполнения и получать прибыль, периодически продавая опционы «пут» без угрозы исполнения. Но при небольшом изменении цены вы оказываетесь перед угрозой исполнения, и на такой риск нельзя смотреть сквозь пальцы. Основное правило продажи опционов «пут» состоит в том, что вы должны быть готовы купить 100 акций по цене исполнения, которую вы рассматриваете как приемлемую цену для данных акций. Если их текущая рыночная стоимость ниже, чем цена исполнения, то вы должны верить, что рыночная стоимость акций восстановится и это оправдает их покупку.

Один из наиболее существенных рисков при продаже опционов «пут» – риск их исполнения, которое может создать вам проблемы. Вы можете оказаться в итоге с портфелем переоцененных акций. Потребуется время, чтобы рыночная стоимость ваших инвестиций поднялась до уровня реальных затрат на приобретение акций, так как ваш капитал вложен в акции, приобретенные выше их рыночной стоимости.

Пример: Предположим, что в течение нескольких последних месяцев вы продали несколько опционов «пут». В этом месяце цены на рынке значительно упали (это называется коррекцией). Пять из ваших опционов «пут» были исполнены одновременно, и вы получили в общей сложности 500 акций. Весь ваш капитал теперь вложен в эти акции, приобретенные через опционы. В результате общие реальные затраты на приобретение вашего портфеля оказались выше его текущей рыночной стоимости, которая изменяется медленно. Ваш портфель переоценен, даже если учесть премии, которые вы получили. Падение рыночной стоимости было неожиданным и внезапным, и ваши убытки оказались значительными. У вас нет другого выхода, кроме как ждать и надеяться на будущий подъем рынка.

Чистые затраты на приобретение акций, полученных в результате исполнения опционов «пут», – это цена исполнения опционов за вычетом премии, полученной от продажи опционов «пут». Затраты увеличиваются на величину комиссионных брокерской конторе за совершение сделок (как за продажу опционов «пут», так и за покупку акций). В случае большого падения рыночной стоимости акций вы можете в итоге оказаться со значительно переоцененными акциями. Даже если вы полагаете, что цена исполнения вполне разумна, это ваше сегодняшнее суждение. После падения курса акций вы можете полагать другое; в любом случае потребуется время, чтобы значительное падение цен было перекрыто.

Ваш брокер, возможно, потребует денежный депозит или другое обеспечение в залог, если вы продаете опционы «пут». При открытии коротких позиций брокерские конторы хотят защитить себя на случай неблагоприятного исхода. Если у вас есть несколько открытых коротких позиций по опционам «пут», то брокерская контора должна удостовериться в том, что в случае их исполнения вы способны выполнить обязательства по контрактам и купить акции. Если вы окажитесь не способным выполнить свои обязательства, то брокерской конторе придется принять ваши убытки на себя.

Вам придется ограничить количество продаваемых одновременно опционов «пут», по крайней мере из-за требований брокера. Кроме того, ни один инвестор не может рассматривать неограниченный риск в качестве приемлемого. Вы не сможете увеличить свою истинную способность купить акции при исполнении одновременно всех открытых коротких позиций по опционам «пут».

Пример: Предположим, что сегодня у вас есть 12 000 долларов, которые вы можете инвестировать. Вы могли купить акции в определенных пределах, которые можете себе позволить, т.е. так, чтобы их совокупная текущая рыночная стоимость не превысила 12 000 долларов. Но если вы хотите продавать опционы «пут», то, вероятно, вы зарезервируете некоторое количество денег, определяемое возможными ценами исполнения соответствующих опционов «пут». В этом случае вы не сможете превысить цену исполнения в 120 пунктов (которые и составляют 12 000 долларов).

Это ограничение может означать продажу трех опционов «пут» с ценой исполнения не более 40 для каждого или продажу одного опциона «пут» с ценой исполнения 120; или любую комбинацию опционов, общая цена исполнения которых не превысит 120. Но распределение рисков среди нескольких разных опционов «пут» снижает ваш общий риск. Например, продажа единственного опциона «пут» означает, что весь ваш возможный риск связан с одной-единственной компанией.

Брокер при продаже опционов «пут» может позволить вам превысить максимальный уровень имеющихся средств. Тем не менее если опционы «пут» будут исполнены и вы превысите свою покупательную способность, то от вас потребуется пополнить залоговый счет, т.е. занять деньги у брокерской конторы и платить за это проценты. Это увеличит ваши убытки по опционам «пут».

Продав опционы «пут», вы принимаете на себя риск их исполнения и не можете покрыть свою позицию, как делали это в случае опционов «колл». Продажа опциона «колл» может быть покрыта путем покупки 100 акций. Но позиция по проданному опциону «пут» не может быть покрыта непосредственным образом (кроме как путем покупки другого опциона, что мы обсудим в главе. 8). Термин «покрытый опцион «колл»» означает сочетание продажи опциона «колл» и владения акциями, но подобная стратегия невозможна в случае опционов «пут». (Стратегия, называемая покрытый опцион «пут» и состоящая в продаже опциона «пут» при одновременной короткой продаже 100 базовых акций, защищает лишь сумму денег, которую продавец получил в качестве премии за опцион «пут». Если стоимость опциона «пут» вырастает выше этой отметки, то короткая позиция не будет покрыта полностью. Невозможно «покрыть» короткий опцион «пут», как делали это в случае короткого опциона «колл». В целом стратегия покрытого опциона «пут» не имеет практического значения.)

Продавцы опционов «пут» должны иначе относиться к выбору стратегии по сравнению с продавцами опционов «колл». При продаже покрытого опциона «колл» исполнение не обязательно означает негативной исход: иногда это приемлемый и даже желаемый исход, ведущий к получению прибыли. Но если исполняется опцион «пут», то акции всегда переходят к продавцу по цене, выше текущей рыночной стоимости. Это может быть выгодно, только если передача акций случается в диапазоне ограниченных прибылей. Тогда чистые реальные затраты на приобретение акций (цена исполнения опциона минус полученная премия) будут ниже, чем текущая рыночная стоимость. С учетом выплат брокеру комиссионных за сделки по опционам и акциям эта прибыль даже в лучшем случае будет крайне мала.

Как продавец опциона «пут» вы можете избежать его исполнения, используя те же приемы, что и в случае продажи опционов «колл». «Удлиняющая замена» дает вам время и может способствовать тому, чтобы избежать исполнения, по крайней мере до тех пор, пока цены на акции растут. Вам следует, тем не менее, избегать увеличения числа опционов «пут» в короткой позиции, проданных на одну и ту же акцию, иначе вы возьмете на себя риск купить большее количество акций по цене, выше рыночной. Но подвергать себя риску больших потерь, только для того, чтобы избежать исполнения опциона, будет ошибкой.

Пример: Предположим, что два месяца назад вы продали опцион «пут» и получили премию 4. Недавно акции упали ниже цены исполнения, и вы хотели бы избежать исполнения. Теперь тот же опцион «пут» стоит 6. Для того чтобы предупредить исполнение или избежать его, вы закрыли начальную позицию, купив этот опцион «пут». В результате вы потеряли 200 долларов. В то же самое время вы продали два дополнительных опциона «пут», которые в момент продажи оцениваются в 4 каждый, получив общую премию в 800 долларов.

Проблема, связанная с таким приемом ухода от исполнения, состоит в том, что риск удваивается. Теперь, вместо того, чтобы подвергаться риску, связанному с одним опционом и с передачей вам 100 акций, вы подвергнетесь другому риску: у вас есть два проданных опциона «пут», и в конце концов вам может потребоваться купить 200 акций по цене, выше рыночной стоимости. Альтернатива состоит в применении «удлиняющей замены», т.е. в продаже еще одного опциона «пут», что снижает потенциальные убытки. Можно заменить один опцион «пут» другим – с той же ценой исполнения, но с более поздней датой истечения. Это снизит риск исполнения (хотя оно все равно может случиться в любой момент) и, кроме того, принесет доход от премии благодаря более высокой временной стоимости. Вы также можете просто закрыть свою позицию, исполнив этот опцион «пут» и потеряв 200 долларов. Это решение должно опираться на ваше отношение к базовым акциям и готовности подвергаться большему риску. В некоторых случаях потеря 200 долларов может оказаться наилучшим результатом сделки. Продолжаете ли вы считать свою готовность купить акции по цене исполнения (независимо от текущей рыночной стоимости) разумной? Если да, то исполнение опциона нельзя рассматривать как полностью негативное событие. Следует предположить, что текущая рыночная стоимость акций упала не слишком значительно.

Сравните возможные убытки с разницей между текущей рыночной стоимостью акций и ценой исполнения опциона. Например, если цена исполнения 45 и акции упали в цене до 38 долларов за каждую, то разница составит 7 пунктов. Допустим, что закрытие опциона «пут» приведет к потере 400 долларов. Возникает вопрос: что лучше, потеря 400 долларов или необходимость купить 100 акций по цене, которая на 7 пунктов выше их текущей рыночной стоимости? Как владелец акций вы можете позволить себе ждать роста цен на эти акции. Однако, как только вы закрыли короткую позицию по опциону «пут», вы можете продать другой опцион «пут», скомпенсировав потерю 400 долларов. Решение зависит от вашей терпимости к риску и прогнозов цен на акции.

Цель 2: использование свободных денег

Если инвестор продает опционы, то его брокерская контора требует депонирования денег или другого обеспечения, чтобы покрыть хотя бы часть риска. В случае опционов «пут» максимальный риск – это цена исполнения опциона «пут».

Иногда инвесторы не используют полностью свои деньги, так как считают, что акции, которые они хотели бы купить, на данный момент переоценены. Если они окажутся не правы и цены на эти акции вырастут, то они потеряют благоприятные возможности и их деньги будут свободными. Они будут вынуждены ждать другого случая, но неизвестно, сколько времени это займет.

Эти проблемы не всегда можно предвидеть, и ответ на поставленный вопрос неизвестен. Продажа опционов «пут» на акции, покупку которых инвестор считает своей целью, – это один из способов, позволяющих справляться с фактором неопределенности. Вы можете держать свой капитал, не вкладывая его из опасений, что цены на базовые акции в данный момент слишком высоки. Продавая опционы «пут», вы можете получить прибыль, если цены продолжат подниматься, и вам придется купить акции по цене исполнения, если их рыночная стоимость пойдет вниз. При любом развитии событий у вас останется премия, полученная за продажу опциона «пут».

Пример: Предположим, что вы заинтересованы в покупке определенных акций, рассматривая это как долгосрочную инвестицию. Но одновременно вы верите, что рынок в целом растет слишком быстро и цены подвергнутся коррекции в ближайшем будущем. Кроме того, вы верите, что цены на акции, которые вы хотите купить, в данный момент низки. Ваше решение: продать по одному опциону «пут» на каждые 100 акций, которые вы хотите купить, вместо того, чтобы покупать сами акции. Вы помещаете свой капитал на счет брокерской конторы в качестве залога по своей короткой позиции по опционам «пут». Если текущая рыночная стоимость акций начнет расти, то ваши короткие опционы «пут» будут терять свою стоимость и могут быть куплены по цене более низкой, чем та, за которую вы их продавали. Вы также можете позволить им истечь и обесцениться. Таким образом, вы получите выгоду от роста рыночной стоимости, не рискуя при этом всем своим капиталом.

Если рыночная стоимость акций упадет, то акции будут вам переданы. Но пока цена исполнения опционов соответствует вашим представлениям о разумной рыночной стоимости, которые были у вас в момент открытия позиции, падение цен не должно вас беспокоить. Как долгосрочный инвестор вы уверены в будущем росте цен и в том, что ваши незафиксированные потери будут частично компенсированы прибылью от опционов «пут».

Цель 3: покупка акций

Третья причина, по которой можно продавать опционы «пут», состоит в том, что вы ориентируетесь именно на их исполнение. Продажа опциона «пут» дисконтирует реальные затраты на приобретение акций на сумму полученной премии, и можно будет игнорировать падение цен в период от продажи опциона «пут» до даты его истечения.

Пример: Предположим, что несколько месяцев вы следили за поведением некоторой акции и решили, что готовы приобрести 100 таких акций по 40 долларов за каждую. Текущая цена составляет 45 долларов за акцию. Вы можете безрезультатно ждать падения курса этих акций. Однако вы решаете продать ноябрьский опцион «пут» с ценой исполнения 45 и получить за это премию 6. Эффект данной сделки будет зависеть от того, растет или падает рыночная стоимость этих акций. Если она растет, то опцион «пут» обесценивается, и все 600 долларов, полученные за продажу опциона, становятся вашей прибылью; в таком случае вы можете повторить короткую сделку. Если рыночная стоимость акций падает, опцион будет исполнен. Вычтя премию, полученную при продаже опциона, из цены его исполнения, равной 45 долларам за акцию, вы увидите, что чистые затраты составили только 39 долларов на акцию (не учитывая брокерского вознаграждения), что на 1 доллар за акцию ниже той цены, к которой вы стремились.

В этом примере проданный опцион «пут» был «без выигрыша», а премия, полностью состоящая из временной стоимости, была достаточно высока, чтобы вы могли достичь желаемой цены покупки акций. Даже если текущая рыночная стоимость акций упала бы ниже 40 долларов за акцию, то ваши долгосрочные планы не изменились бы. В этом примере вы изначально считали, что 40 долларов за акцию – разумная цена. Промежуточные падения цен не интересуют долгосрочных инвесторов. Но когда рыночная стоимость акции растет и опцион «пут» истекает, то премия в 600 долларов, обесценившись, полностью оказывается вашей прибылью, что позволит изменить представление о целях покупки. Если бы вы купили акции по 46 долларов за каждую, то реальные затраты на приобретение остались бы для вас равными 40 долларам (46 долларов за акцию минус 6 долларов на акцию, которые вы получили в качестве прибыли от продажи опциона «пут»). Теоретически вы могли бы повторно применять эту стратегию, пока стоимость акций продолжает идти вверх, и вам доступны опционы «пут» с премией, которая способна покрывать рост рыночной стоимости акций. Вы теряете возможность купить акции, пока рыночная стоимость акций растет, но одновременно вы полностью или частично покрываете эти упущенные возможности.

Пример: Предположим, что вы заинтересованы в при обретении акций по цене в 40 долларов за каждую. Однако их текущая рыночная стоимость составляет 45 долларов за акцию. Вы продаете опцион «пут» с ценой исполнения 45 и получаете премию 6. Вы надеетесь, что стоимость акций будет падать и опцион будет исполнен, в результате чего вы будете владельцем акций, чистая стоимость которых окажется для вас равной 39 долларам за акцию. Однако вместо того, чтобы падать, рыночная стоимость акций выросла на 14 пунктов.

В этом примере опцион «пут» истечет и обесценится, а 600 долларов премии будут вашей прибылью. Но если бы вы купили акции вместо того, чтобы продать опцион «пут», то заработали бы 1400 долларов. Тем не менее, как только опцион «пут» истечет, вы можете продать еще один опцион «пут», частично компенсируя тем самым упущенную возможность, которую предоставлял подобный рост рыночной стоимости акций. Если курс акций колеблется, то вы можете в итоге зафиксировать прибыль.

Чтобы добиться успеха при продаже опционов «пут», необходимо быть готовым к риску потерь будущей прибыли из-за неожиданных изменений цен на акции. Это может произойти двумя путями:

Если рост цены базовых акций превосходит сумму полученной вами премии, то вы потеряете возможность получить прибыль по акциям. Вам останется доход только от премии. Однако если это случится, то вы сохраните первоначальный капитал, добавив к нему премию; и вы всегда можете продать следующий опцион «пут», придерживаясь своей стратегии.

Если цена на базовые акции упадет существенно, то от вас потребуется купить 100 акций на каждый проданный опцион «пут» по цене выше текущей рыночной стоимости. Может потребоваться существенное время для того, чтобы рыночная стоимость акций восстановилась, а ваш инвестиционный капитал будет связан акциями, которые вы купили дороже их текущей рыночной стоимости.

Хотя риски продажи опционов «пут» ограничены сильнее, чем риски, связанные с продажей непокрытых опционов «колл», вы можете упустить благоприятные возможности получения прибыли в случае изменения цен на акции, причем независимо от направления этого движения.

Цель 4: создание налогового опциона «пут»

Четвертая причина для продажи опционов «пут» состоит в решении налоговых проблем, что известно как налоговый опцион «пут». Прежде чем прибегать к данной стратегии, следует предварительно проконсультироваться с налоговым советником, чтобы определить, правильно ли вы выбираете время для такой сделки и законно ли вы ее совершаете, и убедиться, что вы знаете обо всех рисках и возможных обязательствах, связанных с такой деятельностью.

Инвестор, у которого возникают незафиксированные убытки по акциям (когда текущая рыночная стоимость ниже, чем начальная цена покупки), имеет право продать акции в любой момент и показать убытки, в том числе и для того чтобы снизить свои налоги на прибыль. Подобные убытки могут быть учтены в пределах годового лимита. В то же самое время тот же самый инвестор может продать на эти акции опцион «пут», и, таким образом, полученная премия компенсирует потери.

В итоге возможны три исхода:

• Рыночная стоимость акций вырастет, и опцион истечет, обесценившись. При таком исходе потери по акциям будут скомпенсированы полученной опционной премией. Но убытки по акциям будут учтены в отчете за текущий год, а прибыль от короткой позиции по опциону «пут» потребует уплаты налогов в следующем году.

• Рыночная стоимость акций вырастет, и инвестор закроет позицию в опционах, создавая прибыль, поскольку цена покупки ниже, чем цена продажи.

• Рыночная стоимость акций упадет, оказавшись ниже цены исполнения опциона, и инвестор получит акции. В этом случае реальные затраты на приобретение по акциям будут дисконтированы на величину премии, полученной за продажу опциона «пут».

Если текущая рыночная стоимость акций ниже, чем их начальная стоимость, то опцион «пут» будет иметь цену исполнения ниже этой стоимости. Таким образом, в случае исполнения опциона инвестор не только сохраняет опционную премию, но и дисконтирует реальные затраты на приобретение по акциям.

Преимущества налогового опциона «пут» двояки: во- первых, у вас возникают убытки в текущем году (т.е. в том году, когда акции проданы), при этом от них отделяется прибыль от продажи опциона «пут», которая будет учитываться только в следующем году. Эта отсрочка снижает налоги за этот год в связи с убытками, возникшими по акциям. В то же время на год откладывается необходимость платить налоги с прибыли от продажи опционов «пут». Во-вторых, вы получаете прибыль от продажи опционов двумя способами (рис. 7.2):

• Доход от продажи опциона компенсирует убытки по акциям.

• В случае исполнения опциона реальные затраты на приобретение акций дисконтируются относительно уровня цены исполнения опциона.

Пример: Предположим, что изначально вы покупали акции по 38 долларов за каждую, а теперь они оцениваются в 34 доллара за акцию. Вы продаете акции, фиксируя 400 долларов убытков. Одновременно вы продаете опцион «пут» с ценой исполнения 35, получая премию 6. Если этот опцион «пут» исполнится, то, во-первых, ваши 400 долларов убытков по акциям компенсируются прибылью в 600 долларов от премии за опцион «пут». Теперь реальные затраты на приобретение акций составляют 36 долларов (38 долларов за акцию минус 200 долларов прибыли от налогового опциона «пут»). Во-вторых, если опцион «пут» исполнится, то вы купите 100 акций по цене исполнения в 35 долларов, что всего лишь на 1 пункт ниже ваших новых реальных затрат на приобретение акций.

Продавцы опционов «пут» имеют важное преимущество перед продавцами опционов «КОЛЛ»: их риск ограничен, поскольку не связан с возможностью неограниченного роста цен на базовые акции. Эти акции могут упасть только до уровня, когда они не будут стоить ничего.

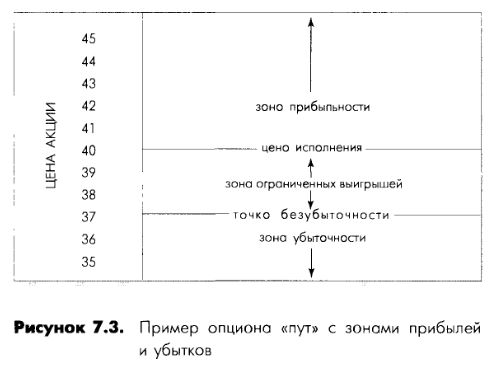

Пример продажи опциона «пут» с определенными зонами прибылей и убытков показан на рис. 7.3.

Пример: Предположим, что вы продали один майский опцион «пут» с ценой исполнения 40 за 3. Исход такой короткой позиции будет прибыльным до тех пор, пока стоимость акций остается равной цене исполнения или будет выше нее. Если к моменту истечения опциона стоимость акций ниже чем 40 долларов за каждую, то от вас потребуется купить 100 акций по цене исполнения. Как продавец опциона «пут» вы принимаете ограниченный риск. Поскольку вы получили 300 долларов от продажи опциона, то ваша точка безубыточности оказалась на 3 пункта ниже цены исполнения опциона.

Наиболее существенный риск, с которым могут столкнуться продавцы опционов «пут», состоит в том, что акции могут обесцениться. Если стоимость акций упадет до нуля, то вам придется столкнуться с исполнением опциона «пут» по зафиксированной в контракте цене, хотя акции уже ничего не стоят. Но пока вы выбираете акции хорошо управляемых компаний, риск падения их стоимости до нуля вряд ли вероятен. Фактический уровень риска ограничен балансовой стоимостью акции, которая часто бывает близка к текущей рыночной стоимости. Однако в действительности при приближающемся истечении срока опциона можно (хотя и редко) столкнуться с исполнением при цене ниже балансовой стоимости, поскольку текущая рыночная стоимость – это отражение представлений рынка о цене, а не финансовых реалий, связанных с компанией. Чтобы избежать подобных рисков, выбирайте акции, сильные с фундаментальной точки зрения, но учитывайте, что ограниченный риск связан с рыночными факторами и присутствует всегда.

Как и в случае других опционных стратегий, лучшие акции для продажи опционов «пут» – это те, которые изменяют свою цену в достаточно ограниченном диапазоне. Они имеют достаточную волатильность, чтобы могла образоваться прибыль от уменьшения временной стоимости, но при этом не настолько большую, чтобы возникал риск больших потерь стоимости, которые могут потребовать месяцев или даже лет на восстановление.

Продавцы опционов «пут» должны быть готовы получить оговоренных 100 акций. Поскольку вы продаете опционы «пут», то, вероятно, в конце концов столкнетесь с исполнением. Если исполнение произойдет, то вы купите 100 акций по цене, выше текущей их рыночной стоимости. Пока вы верите в то, что цена исполнения – это разумная цена для данных акций, то краткосрочные движения текущей их рыночной стоимости не так уж важны с точки зрения долгосрочной деятельности. Если вы тщательно изучили силу компании и перспективы ее дальнейшего роста, то продажа опционов «пут» может быть хорошим способом увеличить текущие доходы, дисконтировать расходы на акции, которые вы собираетесь купить, и извлечь выгоду из роста цен, но не покупать акции сегодня.

В следующей главе вы увидите, как можно сочетать стратегии покупок и продаж опционов, если целью является увеличение доходов и изменение рисков.

|