|

Настоящая книга не ставит своей целью охватить все этапы построения торговой системы на базе концепции системного подхода. Как следует из названия, мы ограничимся рассмотрением процедур, относящихся лишь к первому из трех ключевых этапов концепции, а именно – к оценке и анализу торговых возможностей. Такое утверждение предполагает априорное признание наличия торговых возможностей. Несмотря на очевидность этого факта (в противном случае не существовало бы предмета данной книги), мы считаем необходимым начать изложение основного материала с доказательства того, что на рынке опционов действительно перманентно присутствуют различные торговые возможности. Кроме того, полезно изучить их динамику и структуру.

Обзор торговых возможностей целесообразен и потому, что позволяет снабдить читателя аналитическим инструментарием для оценки потенциальной прибыльности тех или иных опционных рынков и типов базовых активов.

Что считать торговой возможностью

Торговой возможностью мы называем отклонение рыночной цены опциона (или любой опционной комбинации) от справедливой стоимости. Справедливой будем считать такую стоимость, которая не позволяет извлечь прибыль ни продавцам, ни покупателям опционов. Такая трактовка перекликается с теорией эффективного рынка, согласно которой любая вновь поступающая информация немедленно учитывается в цене, вследствие чего все торгуемые активы оказываются справедливо оцененными, а извлечение прибыли становится невозможным. Общеизвестно, что эта концепция является идеализацией, недостижимой в современных условиях. В реальности финансовые рынки являются неэффективными, цены активов непрерывно флуктуируют, отклоняясь от своих справедливых значений, что и приводит к возникновению торговых возможностей.

Раз мы определили торговую возможность как разность между рыночной ценой и справедливой, то нам необходимы механизмы расчета их значений.

Рыночная цена в каждый момент времени характеризуется тремя показателями – ценой последней сделки (last), ценой спроса (bid) и ценой предложения (ask). В данном случае первый показатель не имеет большого значения, поскольку отражает прошлое состояние. Нас же интересуют торговые возможности, открывающиеся в текущий момент времени и в ближайшем будущем. Для этого желательно использовать цены спроса и/или предложения либо их комбинации. Если инвестор предпочитает занять максимально консервативную позицию при оценке торговых возможностей, ему следует применять худшую из двух цен. То есть, при рассмотрении покупки опциона – цену предложения, а при анализе продажи – цену спроса. Такой подход уменьшает вероятность ошибки, но существенно сокращает выборку вариантов, относимых к категории торговых возможностей. Если же для инвестора предпочтителен менее консервативный подход, рекомендуется использовать комбинацию цен спроса и предложения. Например, их среднее арифметическое или средневзвешенное значение с различными весами для лучшей и худшей цены. В этом случае вероятность ошибочного включения опциона в категорию торговых возможностей будет более высокой, но зато выборка окажется гораздо представительнее.

Оценка справедливой стоимости активов – крайне сложная задача, и опционы не являются исключением. Особенностью последних является то, что в отличие от прочих финансовых инструментов опционы имеют ограниченный срок жизни. Это позволяет в течение относительно короткого периода времени сделать выводы о корректности оценки справедливой стоимости. Такое свойство выгодно отличает опционы от других активов, для которых невозможно объективно определить период проверки расчетного значения справедливой стоимости.

Самым распространенным способом оценки справедливой стоимости опционов является модель Блэка–Шоулза и различные производные от нее. Мы уже говорили о том, что эти модели обладают целым рядом серьезных недостатков и поэтому не могут использоваться для расчета справедливой стоимости в интересующем нас контексте. Целью настоящего раздела является статистический обзор торговых возможностей, существующих на рынке в разные моменты времени и для разных базовых активов. Поэтому для получения наиболее точных оценок справедливой стоимости мы воспользуемся другой методикой.

Методика оценки торговых возможностей

Количественную оценку торговых возможностей получим путем вычитания справедливой стоимости опциона из текущей рыночной цены. Для сравнимости результатов величину полученной разности будем нормировать на цену страйка. Это позволит выразить расхождения справедливых и рыночных цен в процентах.

Рыночную цену опциона примем равной среднему арифметическому цен спроса и предложения.

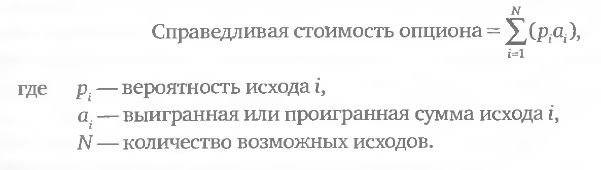

Справедливую стоимость рассчитаем методом, предложенным Ральфом Винсом (Вине, 2007):

Для того чтобы получить наиболее точный результат, позволим себе заглянуть в будущее. Зная цену базового актива на дату экспирации, можно абсолютно точно определить справедливую стоимость опциона для любого момента времени в прошлом. В этом случае у нас будет единственный возможный исход (N = 1), вероятность которого p i = 1. Соответственно, справедливая стоимость опциона будет равняться аi.

Для опциона колл аi равна разности цены базового актива (ЦБА) на дату экспирации и цены страйка (ЦС), если ЦБА > ЦС, в обратном случае аi= 0. Для опциона пут аi равна разности цены страйка и цены базового актива на дату экспирации, если ЦБА < ЦС, в обратном случае аi= 0. Если быть до конца точным, то рассчитанную таким образом справедливую стоимость необходимо продисконтировать с учетом безрисковой процентной ставки и периода, остающегося до экспирации. Однако для целей данного исследования этой поправкой можно пренебречь.

Нулевое или близкое к нулю значение разности рыночной и справедливой цены будет свидетельствовать об отсутствии торговых возможностей. Положительную разность мы будем рассматривать как признак переоцененности опциона, указывающий на наличие торговой возможности, связанной с продажей данного опциона. Аналогично, отрицательное значение разности интерпретируется как свидетельство недооцененности опциона, подтверждающее наличие торговой возможности, связанной с покупкой.

С целью исключения из анализа нулевых значений справедливой стоимости мы оценили торговые возможности не отдельных опционов, а их простых комбинаций. Для этого были выбраны 2500 опционабельных акций, обращающихся на рынке США (выбор акций производился по ликвидности их опционов). Далее для каждой из акций и для каждой даты в интервале с 2 января 2001 г. по 16 августа 2007 г. мы рассчитали рыночную и справедливую стоимости комбинации «стрэдл». Комбинации строились из контрактов, относящихся к ближайшей дате экспирации, по ближайшим к текущей цене акции страйкам.

Таким образом, была получена таблица, содержащая 2500 строк (по количеству акций) и 1564 столбца (по количеству дат). Каждая ячейка таблицы содержала значение разницы рыночной и справедливой стоимости комбинации на определенную дату для заданной акции. Всего было вычислено 3 910 000 показателей, характеризующих наличие торговых возможностей.

Структура и динамика торговых возможностей

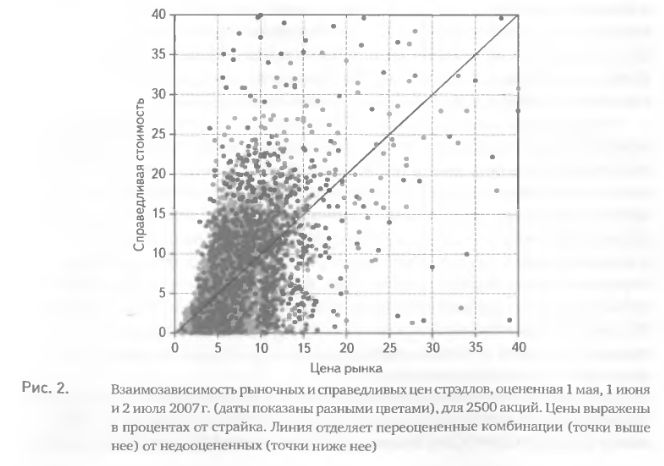

Выберем произвольно несколько дат, например 1 мая, 1 июня и 2 июля 2007 г., и изучим структуру торговых возможностей, существовавших в эти дни на рынке опционов. Наглядное представление о количестве и качестве торговых возможностей дает график, на одной оси которого откладывается рыночная цена комбинации, а на другой – ее справедливая стоимость. Каждая точка на графике соответствует комбинации на определенный базовый актив (рис. 2).

В целом наблюдается довольно сильная взаимозависимость двух величин (коэффициент детерминации r2 = 0,32). Точки, лежащие на линии, относятся к комбинациям, для которых торговые возможности отсутствуют. Точки, расположенные выше этой линии, составляют категорию переоцененных комбинаций. Недооцененные комбинации представлены точками, находящимися ниже данной линии. Общая картина разброса точек на рис. 2 свидетельствует о наличие большого количества торговых возможностей. Наблюдается множество как переоцененных, так и недооцененных комбинаций. Однако степень пере- и недооценки колеблется в очень широком диапазоне. Многие точки, хотя и не располагаются точно на разделительной линии, отклоняются от нее весьма незначительно.

Чтобы провести черту, отделяющую комбинации, обладающие торговым потенциалом, от прочих, для которых торговые возможности отсутствуют, мы предлагаем следующее эвристическое правило. Комбинации, для которых разность рыночной и справедливой цены не превышает одного процента (т. е. лежит в диапазоне от 1% до – 1%), будем считать лишенными торговых возможностей. Комбинации, для которых этот показатель выходит за пределы названного интервала, отнесем к категории комбинаций, обладающих торговым потенциалом. Комбинации, имеющие разность >1%, мы считаем переоцененными, а комбинации с разностью ≤-1% – недооцененными. Исходя из такой классификации, проанализируем данные рис. 2 (ограничимся одним днем, поскольку принципиальной разницы между тремя датами обнаружено не было).

Проще всего это сделать, построив график плотности распределения разностей рыночных и справедливых цен. Прежде всего обращает на себя внимание смещение распределения в область положительных значений разностей (рис. 3), что свидетельствует о преобладании в выбранный для анализа день переоцененных комбинаций над недооцененными. В диапазон от – 1% до 1%, который мы условились считать областью отсутствия торговых возможностей, попадают всего 19% комбинаций. Переоцененными оказались 52% комбинаций, а недооцененными – 29%. Это означает, что 2 июля 2007 г. более 80% опционабельных акций обладали торговым потенциалом в рамках реализации опционных стратегий короткого или длинного стрэдла. Более половины стрэдлов были переоценены, и по ним могли быть открыты короткие позиции. Длинные стрэдлы оказались прибыльными менее чем в трети случаев.

Распределение разностей рыночных и справедливых цен существенно отклоняется от нормального (рис. 3). Малые величины разностей, соответствующие отсутствию торговых возможностей, отмечались с большей частотой, чем предполагается законом нормального распределения. Соответственно, средние разности были обнаружены в меньшем количестве, чем при нормальном распределении. Кроме того, сравнение двух распределений выявляет асимметричность в распределении торговых возможностей. Комбинации со средней величиной переоцененности обнаруживаются чаще, чем при нормальном распределении, а комбинации со средней недооцененностью – реже. Зато в распределении больших значений разности рыночных и справедливых цен наблюдается обратная тенденция – очень недооцененные комбинации отмечаются чаще, чем очень переоцененные (рис. 3).

Итак, мы изучили распределение торговых возможностей между различными базовыми активами (точнее, между соответствующими им комбинациями) в пределах одного дня. Теперь рассмотрим динамику изменений торговых возможностей во времени. Начнем с единственного базового актива (например, AAPL) и вычислим для каждой даты в период с 2 января 2001 г. по 16 августа 2007 г. разность между рыночной и справедливой ценой стрэдла. Как видно из рис. 4, периоды переоцененности сменялись периодами недооцененности. В целом динамику данного процесса можно охарактеризовать как обладающую квазипериодической цикличностью. Несмотря на то что на первый взгляд циклы имеют приблизительно равный период, их строгий анализ не позволяет сделать выводы о возможности надежных предсказаний будущих торговых возможностей.

Для примера мы ограничились иллюстрацией динамики торговых возможностей только одной акции (рис. 4), однако анализ других базовых активов дает качественно схожие результаты. Подавляющее большинство акций демонстрирует аналогичное поведение – более или менее регулярные колебания между зонами переоцененности и недооцененности. При этом, как и в случае с AAPL, часть времени акция остается в области отсутствия торговых возможностей.

Выше уже говорилось о том, что торговые возможности могут иметь разную степень выраженности. Хотя разность рыночной и справедливой цены, составляющая чуть более 1%, расценивается нами как указывающая на наличие торговой возможности, потенциал прибыльности в этом случае весьма мал. С другой стороны, разность 5% и более обладает существенным потенциалом прибыльности. Как следует из рис. 4 и других не приведенных здесь исследований, на рынке преобладают средние торговые возможности, сулящие прибыль не более 2–4%. Впрочем, это обстоятельство не должно негативно влиять на нашу оценку предоставляемых рынком торговых возможностей, поскольку такие слабые отклонения от справедливой стоимости встречаются достаточно часто.

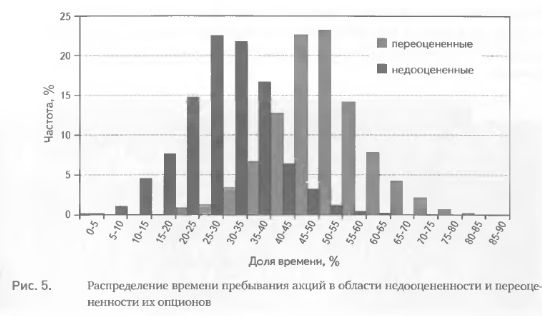

Динамика торговых возможностей, исследованная на примере акции AAPL, показала, что время пребывания базового актива в области переоцененности приблизительно равно времени его нахождения в зоне недооцененности. Возникает вопрос: для всех ли акций свойственно такое равномерное распределение? Возможно ли существование базовых активов, чьи опционы всегда или большую часть времени недооценены или переоценены? Чтобы ответить на эти вопросы, рассчитаем для каждой из 2500 акций количество дней, когда соответствующая комбинация была переоценена, и количество дней, когда она была недооценена. Полученные величины разделим на 1564 и, таким образом, выразим их в процентах от общего числа дней в нашей выборке. Такое представление данных позволит изучить два распределения значений времени – когда стоимость опционов была выше справедливой и когда их стоимость была ниже справедливой (рис. 5).

Два распределения оказываются смещенными относительно друг друга (рис. 5). Это свидетельствует о более длительном нахождении большинства акций в зоне переоцененности. В общем большинство акций пребывали в области недооцененности их опционов не более 25-40% времени, а в области переоцененности они находились 45-60% времени (рис. 5). С другой стороны, примерно 5% акций (точнее, комбинаций, состоящих из опционов на них) стабильно переоценивались более 70% времени, а около 3% акций недооценивались всего лишь 50-60% времени. Это означает, что опционы небольшой части акции являются перманентно переоцененными, в то время как акции с постоянно недооцененными опционами на рынке не существует.

Как следует из рис. 2, на рынке одновременно существует большое количество разнонаправленных торговых возможностей. Чтобы получить всестороннее представление о динамике их структуры, важно проанализировать эволюцию количественных соотношений между комбинациями, обладающими торговым потенциалом и не обладающими им. Кроме того, следует выяснить, изменяется ли со временем соотношение переоцененных и недооцененных комбинаций. Чтобы ответить на эти вопросы, построим на каждую из 1564 дат 2500 стрэдлов (по одному для каждого базового актива). Для каждой из комбинаций рассчитаем разность рыночной и справедливой цены и, базируясь на этом показателе, распределим стрэдлы между тремя категориями (в соответствии с предложенным выше эвристическим правилом). К категории переоцененных отнесем комбинации, у которых разность составила > 1%, а к недооцененным причислим стрэдлы с разностью ≤-1%. Комбинации, для которых значение разности находилось в интервале от 1% до -1%, будем считать справедливо оцененными, т. е. не обладающими торговым потенциалом. На каждую дату вычислим и выразим в процентах долю комбинаций, относящихся к каждой категории, и проследим динамику изменений этих долей во времени.

Анализ полученных результатов позволяет сделать несколько выводов. Количество справедливо оцененных комбинаций остается на протяжении всего периода довольно постоянным и лишь незначительно колеблется в узких пределах от 10 до 20% (рис. 6). Переоцененные комбинации несколько преобладают над недооцененными. Первые на протяжении всего периода составляют в среднем 50-60%, в то время как недооценены лишь 30-40% комбинаций (это соответствует выводам, сделанным выше на основании анализа графика на рис. 5). Вместе с тем наблюдаются и периоды резкого всплеска доли недооцененных комбинаций и доминирования последних над переоцененными (рис. 6).

Отсюда можно заключить, что торговые возможности, состоящие из переоцененных и недооцененных комбинаций, присутствуют на рынке постоянно и в больших количествах. Однако их соотношение имеет сложную временную динамику, не поддающуюся прогнозированию методом выявления персистентной цикличности с регулярно повторяющимися равными периодами. Это исключает предсказание будущей направленности торговых возможностей в сторону переоценки или недооценки. Другими словами, построение надежного априорного прогноза преобладания одних над другими представляется маловероятным. Поэтому задачей инвестора является определение в каждый момент времени торгового потенциала для каждой отдельно взятой комбинации и построение многих стратегий, основанных одновременно на продаже переоцененных, покупке недооцененных и исключении справедливо оцененных вариантов.

|