|

Теперь читатель имеет некоторое общее представление о продажах покрытых коллов, и поэтому можно обсуждать особенности вычисления доходности инвестиции. Каждому инвестору при организации позиции покрытой продажи следовало бы знать свою потенциальную доходность, включая все затраты. Выбор наиболее привлекательной покрытой продажи становится возможным, когда определена процедура вычисления доходности.

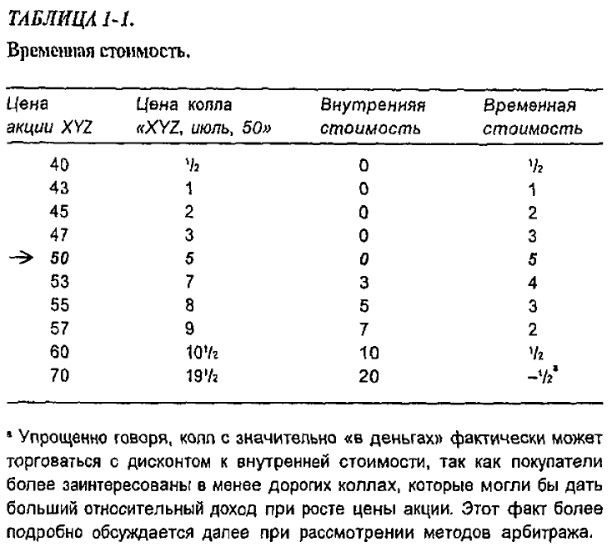

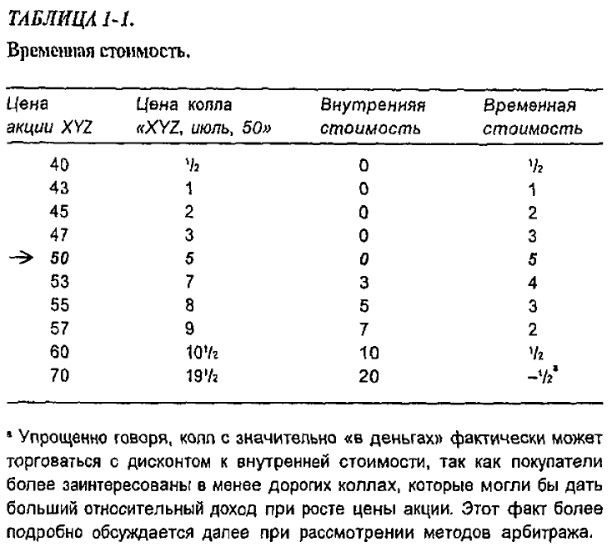

Можно отметить три основных момента в вычислении доходности, которые имеют значение для построения позиции покрытой продажи. Первый момент связан с доходностью в результате исполнения (return if exercised). Это доходность инвестиции, которую можно получить, если акция будет выкуплена по коллу. При покрытой продаже опционов «без денег» доходность в результате исполнения будет получена только в том случае, если акции поднимутся в цене. В то же время при покрытой продаже опционов «в деньгах» доходность в результате исполнения будет получена, даже если цена акции не изменится к дате истечения срока опциона. Таким образом, часто имеет смысл вычислять доходность при неизменной цене (return if unchanged), т. е. доходность, которая будет получена, если цена базовой акции не изменится к истечению срока опциона, покрытые продажи опционов «без денег» и покрытые продажи опционов «в деньгах» можно сравнивать между собой более корректно при использовании доходности при неизменной цене, так как в этом случае никаких дополнительных предположений относительно движения цены акции не требуется делать. И третий важный момент, который должен учитывать продавец покрытого колла, связан с тем, что он должен учитывать нижнюю точку безубыточности (downside break-even point) после учета всех затрат. Если такая точка известна, можно легко вычислить процент максимальной защиты (downside protection) от снижения цены базовой акции, которую он получает при продаже колла.

Пример 1. Инвестор рассматривает следующую покрытую продажу 6-месячного колла, Он предполагает купить 500 обыкновенных акций XYZ по 43 и продать 5 коллов «XYZ, июль, 45» по 3. Сначала нужно вычислить требуемую чистую сумму инвестиции (табл. 2-3). При использовании наличного счета нужно учесть, что за акции нужно заплатить полностью, а затем вычесть поступления от продажи опционов. Отметим, что чистая инвестиционная сумма включает все комиссионные, необходимые для организации требуемой позиции. (Здесь используются примерные комиссионные, поскольку они варьируются от фирмы к фирме.) Разумеется, если инвестор заберет опционную премию, что он вправе делать, его чистая инвестиционная сумма составит затраты на акции плюс комиссионные. Если известна требуемая инвестиционная сумма, продавец может рассчитать доходность в результате исполнения. Результаты вычислений приведены в табл. 2-4. Сначала вычисляется прибыль в результате исполнения, а затем делением ее на сумму чистой инвестиции получается доходность в результате исполнения. Отметим, что в расчеты включены дивиденды. Предполагается, что по акциям XYZ выплачиваются дивиденды в размере 500 долл. на 500 акций в течение жизни опциона. Кроме того, включены и все комиссионные: чистая сумма инвестиции включает комиссионные за исходную покупку акций и за продажу опционов, отдельно задаются и комиссионные за продажу акций.

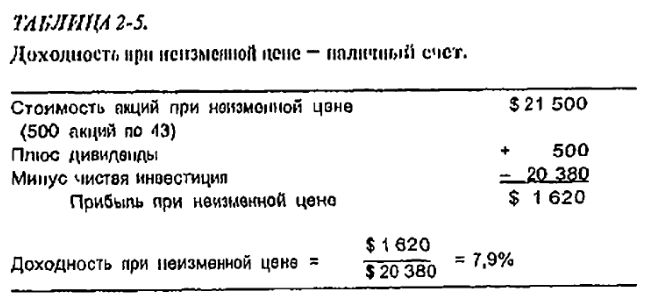

Доходность, вычисленная выше, будет реализована, если цены акции XYZ возрастут к истечению срока опциона с их текущей цены 43 до любой цены, превышающей 45. Как было отмечено ранее, полезнее всего было бы знать, какую доходность можно получить, если цена акции вообще не изменится. В табл. 2-5 иллюстрируется способ вычисления доходности при неизменной цене, называемой также статической доходностью (static return) и о которой иногда некорректно говорят как об «ожидаемой доходности». И вновь сначала следует вычислить прибыль, а затем доходность, разделив прибыль на сумму чистой инвестиции. Следует здесь указать на важный момент. В табл. 2-5 отсутствует пункт с комиссионными за продажу акций. Это наиболее распространенный способ вычисления доходности при неизменной цене, поскольку в большинстве случаев инвесторы продолжают сохранять акции, если цена их остается неизменной, с тем чтобы осуществить продажу другого колл-опциона на те же акции. Еще раз напомним, что если проданный колл «в деньгах», доходность при неизменной цене совпадает с доходностью в результате исполнения. Поэтому комиссионные за продажу акций в этом случае должны быть учтены.

После вычисления необходимой доходности, в результате чего продавец определяет, сколько денег он заработает на продаже покрытого колла, он приступает к вычислению нижней точки безубыточности с тем, чтобы определить, какую нижнюю защиту дает проданный колл (табл. 2-6). Концепция общей доходности для покрытой продажи как раз требует сопоставления потенциального дохода и нижней защиты как важного критерия выбора позиции покрытой продажи. Если акцию сохранять до истечения срока опциона и будут получены 500 долл. дивидендов, продавец останется «при своих» при цене в 39 3/4 (при округлении до ближайшей 1/8). В распечатках большинства компьютеров безубыточные цены выдаются с точностью до десятых. Здесь также комиссионные за продажу акций обычно не включаются в расчет безубыточных цен, поскольку проданный колл при истечении срока ничего не будет стоить и продавец в таком случае может продать другой колл на те же акции. Позже мы обсудим тему повторных продаж против акций, которыми владеет продавец. Обнаружится, что во многих случаях выгоднее сохранить акции и продать против них новый колл, чем продать акции и организовать покрытую продажу колла с новыми акциями.

Далее мы преобразуем безубыточную цену в процент нижней защиты (табл. 2-7), дающий удобный способ сравнения уровней защиты при разных ценах акций. Мы увидим далее, что на самом деле лучше сравнивать нижнюю защиту с волатильностью базовой акции. Но поскольку процент нижней защиты является легко вычисляемой величиной, общепринятой и широко распространенной характеристикой, с ним также следует познакомиться.

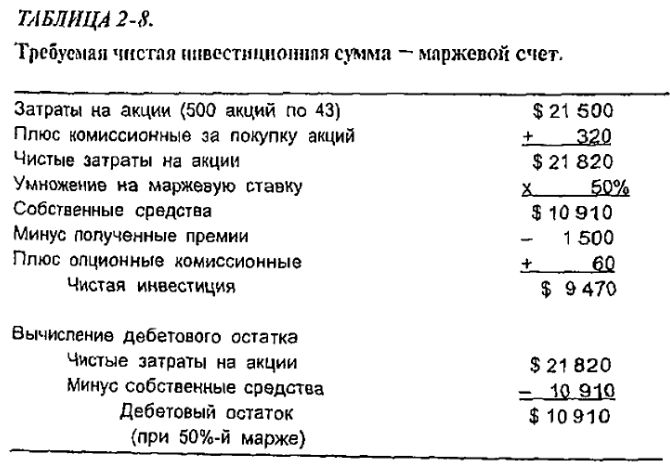

Прежде чем перейти к обсуждению того, к какой доходности следует стремиться и в какой ситуации, рассмотрим тот же пример для покрытой продажи, но с использованием маржевого счета. Этот счет обеспечивает более высокую потенциальную доходность, поскольку с ним чистая инвестиция будет меньше. Однако маржевые процентные платежи по дебетовой стороне баланса (сумме, взятой, в долг у брокерской фирмы) повышают безубыточную цену, несколько снижая величину нижней защиты, получаемой от продажи колла. На этот раз при вычислении чистой инвестиции снова учитываются все комиссионные при организации позиции.

Пример 2. Напомним, что сумма чистой инвестиции при использовании наличного счета была равна 20380 долларов. Покрытая продажа по маржевому счету потребует менее половины прежнего размера инвестиции, если маржевая ставка (устанавливаемая Федеральным резервным управлением) составляет 50%. Если трейдер желает забрать премию с маржевого счета, он может сделать это сразу же при условии, что у него па счете достаточно резерва собственных средств для покрытия покупки акции. В этом случае сумма его чистой инвестиции будет равна дебетовому остатку, вычисление которого дается в правой части табл. 2-8.

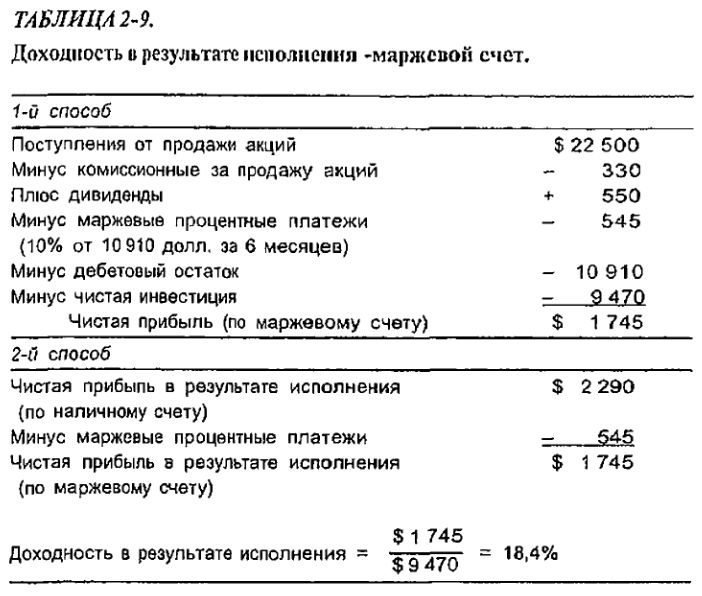

Таблицы с 2-9 по 2-12 демонстрируют вычисление доходности для покрытой продажи по маржевому счету. Если вычисления по наличному счету уже были проведены, ему проще всего использовать второй способ. Первый способ не предполагает предварительного вычисления прибыли.

Доходность в результате исполнения составляет 18,4% для покрытой продажи при использовании маржевого счета. В примере 1 вычисление доходности в результате исполнения для наличной покрытой продажи дало 11,2%. Таким образом, доходность в результате исполнения для маржевой продажи значительно выше. Фактически всегда доходности по маржевому счету будут выше доходности по наличному счету, если не рассматривать продажи колла с глубоко «и деньгах». Можно утверждать, что чем значительнее будет проданный колл «без денег», тем больше будет отличаться доходность в результате исполнения по наличному счету от доходности по маржевому.

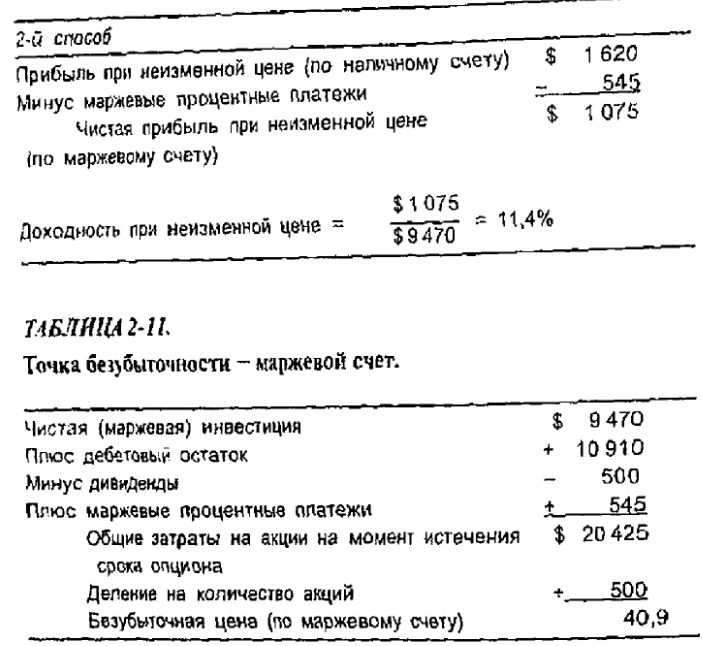

Вычисления доходности при неизменной цене по наличному и маржевым счетам похожи, как это было и в случае с вычислением доходности в результате исполнения. Единственное отличие состоит в вычитании из прибыли маржевых процентных платежей. Доходность при неизменной цене также выше для маржевой продажи при условии, если опционная премия достаточна для компенсации маржевых процентных платежей. Доходность при неизменной цене в примере с наличным счетом составляла 7,9% против 11,4% для маржевого счета. И вообще, чем дальше от страйка в любом направлении, т. е. чем значительнее «в деньгах» или «без денег» опцион, тем на меньшую величину доходность при неизменной цене по маржевому счету будет превышать соответствующую доходность по наличному. На самом деле для коллов глубоко «в деньгах» или «без денег» доходность при неизменной цене будет даже выше для маржевого счета, чем для наличного. Табл. 2-11 демонстрирует, что из-за маржевых процентных платежей точка безубыточности для маржевого счета, равная 40 7/8, расположена выше точки безубыточности для наличного счета, равной 39 3/4. Процент нижней защиты вычисляется так, как показано в табл. 2-12. Очевидно, что поскольку точка безубыточности расположена выше для маржевого счета, чем для наличного, меньший процент нижней зашиты дает именно маржевая покрытая продажа.

Сложные проценты Сложные проценты

Проницательный читатель, должно быть, обратил внимание, что наши вычисления маржевых процентных платежей были слишком упрощенными – мы пренебрегли эффектом начисления процентов на проценты. Поскольку инвестору придется выплачивать проценты по долгу на более поздних стадиях существования его позиции покрытой продажи, а проценты обычно начисляются на счет ежемесячно, он должен будет выплачивать не только проценты на основную сумму исходного долга, но и на все начисленные за предыдущие месяцы проценты. Это обстоятельство будет детально описано в последующих главах, посвященных методам арбитража. Итак, вместо того, чтобы при вычислении процентных платежей умножать размер долга на процентную ставку и на время до истечения срока опциона, строго говоря, нужно было бы использовать следующую формулу.

Маржевые процентные платежи = долг х [(1 + r) – 1],

где r – процентная ставка за месяц, а t – количество месяцев до истечения срока опциона (было бы неверно использовать дни до истечения срока, так как брокерские фирмы рассчитывают проценты ежемесячно, а не ежедневно).

В примере 2 из предыдущего раздела сумма долга составляла 10910 долл., время равнялось 6 месяцам, а годовая процентная ставка была 10%. Если применить эту более сложную формулу, маржевые процентные платежи составят 557 долл. в отличие от величины 545 долл., вычисленной ранее по простой формуле. Мы видим, что разница невелика (в процентах), и поэтому стало общепринятой практикой использовать более простой способ для предварительных расчетов.

Размер позиции Размер позиции

До сих пор предполагалось, что продавец покупал 500 акций XY2 и продавал 5 коллов. Это, вообще говоря, требует довольно значительной инвестиционной суммы на одну позицию индивидуального инвестора. Однако следует иметь в виду, что покупка инвестором слишком малого количества акций для организации покрытой продажи может значительно понизить доходность его инвестиции.

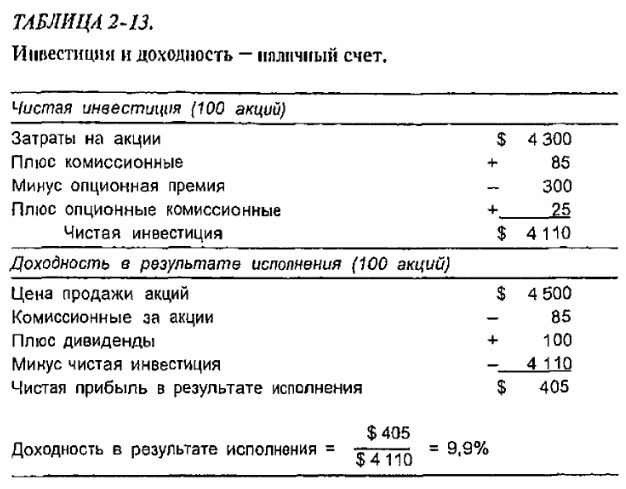

Пример. Если бы инвестор купил 100 акций XYZ по 43 пункта и продал 1 колл «июль, 45» за 3, его доходность в результате исполнения снизилась бы с 11,2% (по наличному счету), что было вычислено ранее, до 9,9% (также по наличному счету). В табл. 2-13 проводится проверка этого утверждения.

Когда трейдер покупает больше акций (например, 500 или 1000 акций вместо 100 или 200) и продает больше коллов, то в расчете на одну акцию комиссионные оказываются меньше, и поэтому доходности будут, естественно, выше. Разница может быть весьма значительной, и это демонстрируют таблицы 2-14 и 2-15. Из этих таблиц можно извлечь несколько интересных и полезных выводов. Первый и самый очевидный вывод состоит в том, что чем больше акций используется в покрытой продаже, тем больше доходность и ниже точка безубыточности. Это справедливо и для маржевого и для наличного счетов и является прямым следствием способа начисления комиссионных – чем больше объем сделки, тем меньше процент комиссионных. Итак, с ростом объемов сделки доходность возрастает и для наличной, и для маржевой покрытой продажи, но возрастание доходности особенно значительно при использовании маржевых счетов. Отметим, что в первой таблице, в которой рассматриваются наличные операции, доходность от продажи колла против 100 акций составляет 9,9%, и она возрастает до 12,7%, когда позиция использует 2000 акций. Прирост доходности заметен, но он не чрезмерен.

Однако в таблице, рассматривающей маржевой случай и сравнивающей позиции по покрытой продаже в 100 и 2000 акций, доходность в результате исполнения более чем удваивается (21,6 против 10,4), а доходность при неизменной цене почти утраивается (13,0 против 4,4). Этот эффект более значителен в маржевом случае вследствие двух обстоятельств. Во-первых, требуется инвестиция меньшего размера и, во-вторых, большая нагрузка по маржевым процентным платежам ложится на прибыль от меньших позиций. Этот эффект настолько значительный, что покрытая продажа против 100 акций по наличному счету в пашем примере, фактически, дает более высокую доходность при неизменной цене, чем маржевая покрытая продажа – 7,1% против 4,4%. Это означает, что потенциальные доходности следует вычислять довольно осмотрительно, если покрытая продажа проводится против небольшого количества акций по маржевому счету.

Что дает одна восьмая?

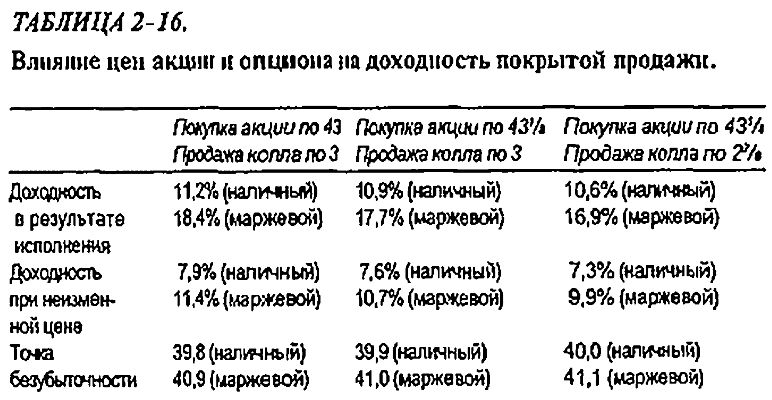

При рассмотрении потенциальной доходности важную роль играет и другой аспект покрытой продажи, а именно цены акции и опциона. Может показаться несущественным, что инвестор должен платить за акцию лишнюю одну восьмую или же что он, возможно, получает за колл на восьмую или на четверть меньше. Однако даже малая доля пункта способна изменить потенциальную доходность на значительную величину. Это верно для всяких покрытых продаж, но в особенности для продаж опционов «в деньгах». Снова рассмотрим предыдущий пример покрытой продажи для 500 акций с включением всех затрат.

Как и прежде, результаты более впечатляющи для маржевой продажи, чем для наличной. В обоях случаях точка безубыточности не претерпевает значительных изменений. Однако потенциальные доходности изменяются существенно. Отметим, что если за акцию платится больше на одну восьмую, а за колл получают меньше также на одну восьмую (данные представлены в табл. 2-16), то можно свести на нет эффект от покрытой продажи против большего количества акций. Из таблиц 2-14 и 2-15 можно усмотреть, что продажа против 300 акций с использованием тех же цен (43 за акцию и 3 за колл) дает примерно ту же доходность, что и продажа против 500 акций, когда акции стоят 43 1/8, а опционы – 2 7/8.

Табл. 2-16 убедительно показывает, что было бы неосторожным отдавать приказ о покрытой продаже по маркету, особенно если расчеты потенциальной доходности основываются на последних продажах или на ценах закрытия, почерпнутых из газет. В следующем разделе мы детально обсудим надлежащую процедуру по осуществлению покрытой продажи.

|