|

Наши рассуждения имели отношение только к покрытым продажам для обыкновенных акций. Однако можно организовывать покрытые продажи колл-опционов также против конвертируемых ценных бумаг и варрантов. Кроме того, будут рассмотрены различные типы стратегий покрытых продаж, весьма привлекательных для крупных владельцев акций, как индивидуальных, так и институциональных.

Покрытые продажи против конвертируемых ценных бумаг

При организации покрытой продажи может оказаться значительно более выгодным купить ценную бумагу, которая может конвертироваться в обыкновенные акции, чем купить сами обыкновенные акции. Обычно для этих целей используются конвертируемые облигации и конвертируемые привилегированные акции. Одно из преимуществ в использовании конвертируемых ценных бумаг состоит в том, что они дают более высокую доходность, чем сами обыкновенные акции.

Прежде чем описывать такие покрытые продажи, полезно было бы вспомнить основные свойства конвертируемых ценных бумаг. Допустим, что наряду с обыкновенными акциями XYZ существуют конвертируемые в акции XYZ привилегированные акции А (ДЛЯ краткости обозначаемые «XYZ cv Pfd А»), причем одна акция А конвертируется в 1,5 акции XYZ. Этот коэффициент конверсии является важной для продавца покрытых опционов информацией, и о его значении можно справиться в «Справочнике по акциям» фирмы Standard&Poor's (или в «Справочнике по облигациям» – в случае с конвертируемыми облигациями).

Инвестор должен определить, сколько конвертируемых ценных бумаг будут соответствовать 100 обыкновенным акциям. Это легко узнать, разделив 100 на коэффициент конверсии – 1,5 для нашего примера. Поскольку деление 100 на 1,5 дает 66,666, для покрытия продажи одного опциона на 100 обыкновенных акций XYZ нужно владеть 67 акциями «XYZ cv Pfd А». Отметим, что при этом способе вычисления нам совершенно не потребовалось знание рыночных цен пи для обыкновенных акций XYZ, ни для конвертируемых ценных бумаг.

Когда речь идет о конвертируемых облигациях, информация о конверсии дается в таком виде: «облигация конвертируется в 50 акций по цене 20». Но, на самом деле, цена несущественна. Что важно, так это количество акций, в которые конвертируется облигация, – в данном случае 50. Таким образом, если инвестор при организации покрытой продажи одного колла желает использовать эти облигации, ему в качестве эквивалента 100 акций потребуется иметь 2 облигации. Если известно, сколько нужно купить конвертируемых ценных бумаг, то для определения того, какая покрытая продажа предпочтительней – против обыкновенных акций или против конвертируемых, можно теперь использовать фактические пены бумаг и их доходности.

Пример. Дана следующая информация о ценах:

обыкновенные акции XYZ – 50,

акции «XYZ cv Pfd А» – 80,

колл «XYZ, июль, 50» – 5,

дивиденды по акциям XYZ – 1,00 на акцию ежегодно,

дивиденды по акциям «XYZ cv Pfd А» – 5,00 на акцию ежегодно.

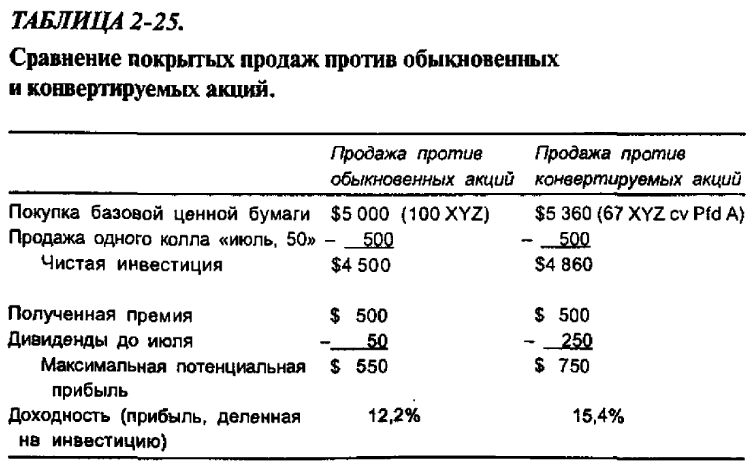

Отметим, что в любом случае будет продан один и тот же колл «июль, 50». Использование конвертируемых бумаг в качестве базовой ценной бумаги не меняет типа продаваемого опциона. Для облегчения сравнения доходности в вычислениях, приведенных в табл. 2-25, комиссионные не учитываются. (В реальности, комиссионные при покупке акций, как обыкновенных, так и конвертируемых, очень близки.) Если судить только по количественным показателям, в нашем примере оказывается, что покрытые продажи выгоднее осуществлять против конвертируемых, а не обыкновенных акций.

Организуя покрытую пролажу против конвертируемой ценной бумаги, следует обратить внимание и на некоторые дополнительные обстоятельства. Прежде всего, это – премия по конвертируемой ценной бумаге. В примере обыкновенные акции XYZ продаются по 50, и потому акции «XYZ cv Pfd А» имеют «истинную» стоимость, равную произведению 50 пунктов на 1,5, т. е. 75 долл. за акцию. Однако они продаются по 80, что и дает премию в 5 пунктов превышения над вычисленной стоимостью в 75. Как правило, инвесторы не желают покупать конвертируемую ценную бумагу, если ее премия слишком велика. В нашем примере премия представляется вполне разумной. Любая конвертируемая премия, превышающая 15% от вычисленного значения, может рассматриваться как слишком большая.

Еще один момент, имеющий значение для покрытых продаж с конвертируемыми ценными бумагами, связан с обслуживанием передачи требования. Если продавцу покрытых опционов передается требование, он может либо 1) конвертировать свои привилегированные акции в обычные и поставить их, либо 2) продать привилегированные акции на рынке и использовать полученные средства для покупки 100 обыкновенных акций на рынке с целью поставки их в соответствии с уведомлением о передаче требования. Второй способ обычно выгоднее в случае, если привилегированные акции содержат какую-нибудь премию, так как конверсия привилегированных акций в обыкновенные приводит к утрате этой премии. Также теряются начисленные проценты в случае конвертируемых облигаций.

Продавцу покрытых опционов следует также обратить внимание на то, является ли конвертируемая ценная бумага отзывной (callable), и если является, то каковы точные условия ее возможного отзыва. Как только конвертируемая ценная бумага отзывается компанией, ею далее будут торговать не в связи с базовой акцией, а по цене отзыва. Таким образом, если акции резко пойдут вверх, продавец покрытых опционов понесет убытки по своему покрытому опциону без соответствующей компенсации со стороны конвертируемой ценной бумаги. Следовательно, если конвертируемая ценная бумага отзывается, то, как правило, всю позицию следует немедленно закрыть, продавая конвертируемые бумаги и выкупая опционы.

Прочие аспекты покрытых продаж, такие как применение «ролл-дауна» или «ролл-форварда», не меняются, даже если продажа покрытых опционов проводится с конвертируемыми ценными бумагами. Как обычно, все действия при этом предпринимаются на основе соотношения цен опциона и обыкновенной акции.

Покрытые продажи против варрантов

Продажи покрытых опционов можно осуществлять и против варрантов. При этом снова нужно иметь достаточно варрантов для конверсии их в 100 базовых акций. Обычно – это 100 варрантов. Сделка должна проводиться за наличные, и покупка варрантов должна быть полностью оплачена, при этом никакой кредит не предоставляется. Вообще говоря, формально операции с варрантами могут проводиться по маржевому счету, но многие брокерские дома, тем не менее, требуют их полной оплаты. Могут также быть выставлены дополнительные маржевые требования. Имеется в виду следующее. У варрантов также есть цена исполнения. Если цена исполнения варранта превышает страйк колла, то продавец покрытых опционов должен внести разность между ними в качестве части своей инвестиции.

Преимущества использования варрантов возникают в случае, когда они глубоко «в деньгах». Тогда они могут продавцу покрытых опционов, использующему наличный счет, предоставить более высокую доходность, так как размер связанной с покрытой продажей инвестиции, меньше.

Пример. Обыкновенные акции XYZ стоят 50 пунктов, и имеются варранты на покупку акций XYZ по 25. Поскольку варранты глубоко в «деньгах», они будут продаваться приблизительно по 25 долл. за варрант. Предполагается еще, что по акциям XYZ дивидендов не выплачивается. Таким образом, если продавец покрытых опционов пожелает осуществить продажу покрытого колла «XYZ, июль, 50», он может использовать вместо обыкновенных акций варранты, так как величина его инвестиции в расчете на 100 обыкновенных акций составит всего лишь 2500 долл. вместо 5000 долл., что требуется для покупки 100 акций XYZ. Потенциальная прибыль будет одной и той же в обоих случаях, так как дивидендов нет.

Даже если по акциям выплачиваются дивиденды (по самим варрантам дивидендов не бывает), продавец покрытых опционов, тем не менее, может получить более высокую доходность, продавая против варрантов, а не обыкновенных акций, и снова в связи с уменьшением инвестиционной суммы. Разумеется, это будет зависеть от фактического размера дивидендов и от того, насколько «в деньгах» данный варрант.

Покрытые продажи против варрантов редко применяются на практике, так как очень мало варрантов на акции, одновременно являющихся базовыми и для опционов. Кроме того, возникают также проблемы, связанные со сравнением доходности. Однако в некоторых обстоятельствах продавец покрытых опционов может получить значительное преимущество, продавая против варрантов, находящихся глубоко «в деньгах». Обычно бывает неразумно продавать против варрантов, являющихся «при деньгах» или «без денег», так как их цены могут сильно понизиться, если упадет в цене базовая акция, что подвергает позицию высокому риску. Кроме того, в этом случае инвестиционная сумма продавца покрытых опционов может возрасти, если он применит «ролл-даун» с переходом к опциону, чей страйк ниже цены исполнения варранта.

|